El Informe Económico Bancario No 28 de FELABAN examina y analiza las cifras de la coyuntura bancaria de junio de 2023, revisando temas como la profundización financiera, la cartera, la morosidad y rentabilidad en América Latina. Igualmente, se analiza ágilmente la situación de macroeconómica regional haciendo un breve énfasis en los últimos temas asociados al devenir de la política monetaria que viene cambiando de signo en la región.

1. Editorial

El fenómeno de El Niño ocurre en razón a un aumento de la temperatura marítima del Océano Pacífico. De acuerdo con NOOA (National Oceanic Atmosferic Administration) de Estados Unidos, sus ciclos ocurren cada 7-8 años, y sus efectos en el clima son diversos y dependen mucho de la ubicación geográfica. De acuerdo con las Naciones Unidas, la región Pacífico-Oriental Tropical, particularmente las costas de Colombia, Ecuador y Perú, “ha experimentado un calentamiento sustancial”. El Fondo Monetario Internacional considera que regiones del cono sur muchas veces han sido afectadas por precipitaciones en inundaciones. Otras informaciones hablan de inundaciones y deslizamientos de tierra en zonas aledañas al litoral del Pacífico de Suramérica. Desde el tercer trimestre del año 2023 se vienen observando sequías en el corredor pacífico de Centroamérica, y el caribe de Suramérica, así como en algunas islas de Caribe. El río Amazonas, gran símbolo de biodiversidad del mundo ha venido experimentado una reducción de su cauce, razón por la cual la navegación y la pesca se han visto afectadas. Adicionalmente, el Amazonas cumple una función de refresco de la atmósfera que hoy por hoy está afectada. En Colombia los incendios forestales han inaugurado el año 2024, generando estados de calamidad pública y alertas en los ecosistemas más vulnerables.

La afectación sobre actividades como el transporte, la pesca, la agricultura, la minería, la energía, la construcción y la salud en general pueden verse afectadas. Existen temores de una reducción de la oferta de alimentos y una crisis humanitaria en muchas regiones – eso sin considerar los efectos adversos que puedan presentarse en la inflación y los retos que esto puede traer a la política económica en general.

Ruth Cerezo, climatóloga de la UNAM de México hace un llamado relevante a las autoridades de la región, por una parte, escuchar más a los científicos y, por otra, planear “cómo vamos a adaptarnos a estos cambios y, sobre todo, cómo vamos a mitigar lo que estamos haciendo para que no empeoren las condiciones”.

2. Contexto

El crecimiento de la economía global sigue enfrentando difíciles retos. El vigor de la actividad productiva ha estado menguado y ha soportado choques. Una normalización de la política monetaria en el año 2019, una pandemia que conllevó choques tanto de oferta como de demanda en los años 2020 y 2021; la guerra que conlleva la invasión rusa a Ucrania y el recrudecimiento de la situación en el conflicto árabe-israelí son algunos de los eventos que han marcado el devenir de la economía global.

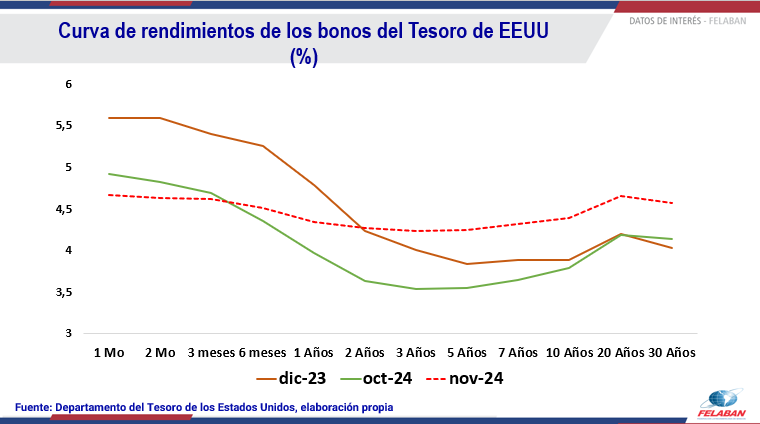

Ahora bien, en el comienzo del año 2024 los mercados de renta variable han estado optimistas. Datos de generación de empleo en los Estados Unidos y unas proyecciones macroeconómicas que parecieran mostrar los riesgos de recesión en dicho país se han diluido. Esto ha conllevado una ola de euforia que refuerza la idea de una política monetaria que cambie de postura en sus reuniones del mes de marzo. Sin embargo, al revisar las minutas de las reuniones del Federal Open Market Committe de la Reserva Federal, se destaca que muchos de sus integrantes manifiestan la intención de mantener las tasas de interés altas “for some time”. De acuerdo con un sondeo de opinión elaborado por el Banco de Reserva Federal de Nueva York en diciembre de 2023, buena parte de los operadores de tesorería financiera de entidades formales, considera que una reducción de las tasas de interés se espera para finales del 2024, cuando la tasa de fondos federales puede ubicarse entre 4.25% y 4.69%. Pese a que los sondeos hablan de unas menores tasas para finales del año 2024, el día 31 de enero de 2024 el Comité de Operaciones de Mercado Abierto de la Reserva Federal, consideró que mantener las tasas de fondos federales inalteradas era lo más adecuado. En ese sentido, el mercado consideró esto como una política muy cauta

Los riesgos económicos y la incertidumbre se han venido mezclando con problemáticas de otra naturaleza. Los riesgos de choque entre superpotencias, la polarización política y la influencia del crimen organizado son motivos de preocupación. La desinstitucionalización, el populismo, y el abuso de poder vienen siendo una fuente de inconvenientes para la actividad económica.

De acuerdo con el World Economic Forum y su reporte de riesgos mundiales, los 5 primeros problemas se relacionan con temas que no son estrictamente económicos. Se tienen temas como a) la desinformación;

b) los eventos extremos del clima; c) la polarización ideológica; d) los problemas de ciberseguridad; y e) los conflictos armados entre naciones. En 6 y 7 lugar están la falta de oportunidades económicas y la inflación. En el 9 lugar se menciona la destorcida económica y los riesgos de una recesión.

Sin duda alguna, los problemas no estrictamente económicos tendrán una influencia adversa en la capacidad de generación de negocios o toma de riesgos financieros. El análisis económico ha venido ampliándose a otros campos, para brindar un mejor entendimiento de coyuntura actual. En ese sentido, los temas climáticos juegan un papel importante hoy, para entender fenómenos con consecuencias en el comercio y las finanzas públicas – por nombrar algunos ejemplos. Asuntos relacionados con la ciberseguridad son un punto clave para generar confianza en el consumidor y en las empresas en un mundo, donde todos, incluido el sector bancario, se vuelcan a los temas digitales y de no presencialidad física.

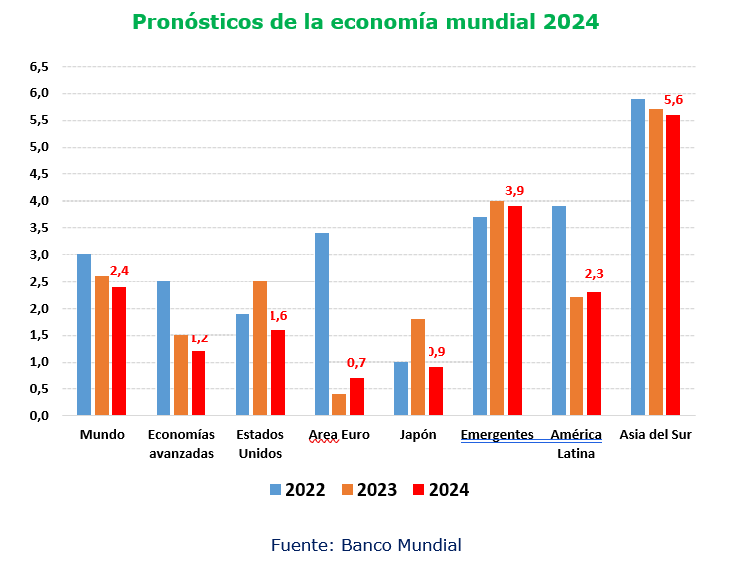

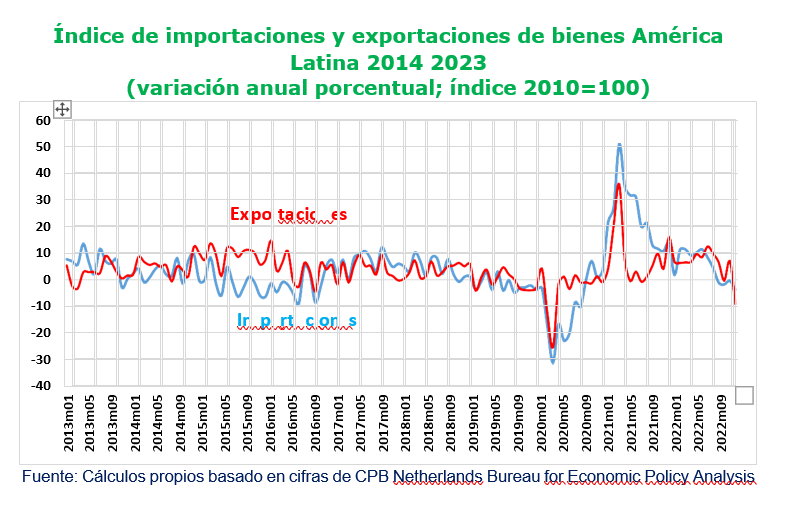

De acuerdo con el Banco Mundial4, el crecimiento económico mundial completará su tercer año en línea de menor dinámica. La inflación que permanece con efectos rezagados, un menor comercio internacional, así como unas condiciones financieras adversas y unos riesgos de fragmentación económica son parte del contexto actual. De acuerdo con el CPB World Trade Monitor al mes de octubre de 2023, el comercio mundial se reduce un -2.15% anual. Mientras que en el año 2022 el comercio crecía a una tasa media mensual del orden del 3.2%, en 10 meses del año 2023 decreció un -2%.

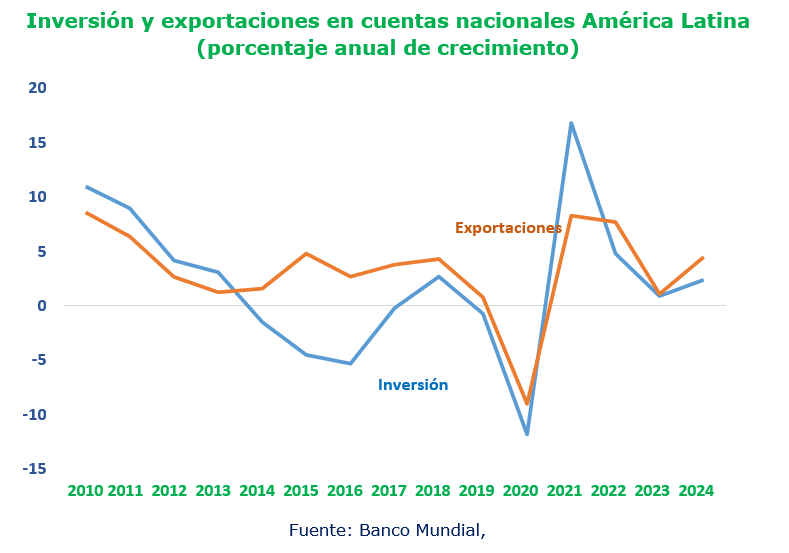

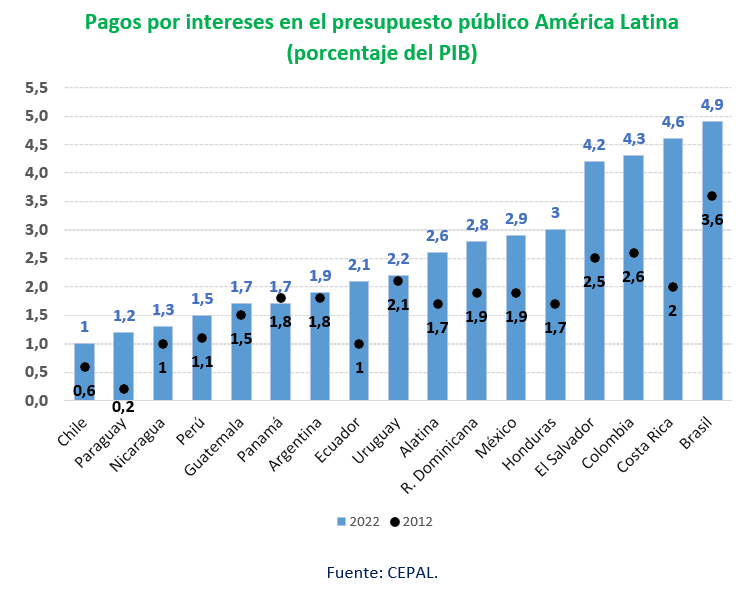

América Latina no es ajena a esta situación. De acuerdo con CEPAL, en su ejercicio periódico de pronósticos de la economía, menciona que la dinámica de la economía latinoamericana viene reduciéndose en los últimos 3 años. Un comercio internacional que luce estancado, unos menores flujos de capital a los mercados emergentes, sumados a una fatiga del consumo de los hogares y una baja inversión (FBKF) macroeconómica dejan un panorama muy lánguido en materia de crecimiento económico. Mientras que la política monetaria aún es restrictiva en algunos países, el espacio fiscal es reducido y se percibe la presión de una deuda pública alta que conlleva unos pagos por intereses altos con relación al tamaño de los presupuestos públicos.

CEPAL encuentra que el acervo de capital público de la región es bajo en comparación con otras regiones del mundo, lo cual conlleva desventajas estructurales a la hora de aliviar procesos de desaceleración y planear programas de reactivación económica de corte estructural. La baja inversión desde el punto de vista macroeconómico tiene consecuencias adversas en la generación de crecimiento, en las expectativas para el crecimiento de los negocios existentes, así como para la formación de nuevas empresas y emprendimientos.

Adicionalmente, las vulnerabilidades fiscales de muchos países, la alta deuda y la volatilidad de los costos de financiamiento resultan ser factores que no favorecen los vientos a favor de un mayor producto global. Los problemas geopolíticos de la invasión a Ucrania, la tensión en el medio oriente y la época preelectoral en los Estados Unidos son temas que preocupan a inversionistas y gestores de proyectos. Según la revista The Economist, en el mundo al menos 2.000 millones de personas irán a votar en el mundo en el año 2024.

En América Latina, por ejemplo, El Salvador, Panamá, República Dominicana, México y Uruguay tendrán elecciones presidenciales. En El Salvador se da un debate sobre la constitucionalidad de una reelección, mientras que en México dos candidatas parecen disputar por ahora la mayor popularidad de las encuestas. Caso particular viene en Venezuela donde una serie de eventos no han podido permitir que se confirme una fecha para la celebración de elecciones, así como los participantes del mismo. Una mirada veloz de las elecciones recientes muestra que en América Latina los candidatos oficialistas han venido perdiendo las elecciones en las últimas contiendas. Esto genera algunas dudas e incertidumbre sobre la continuidad de las políticas económicas y sociales más razonables, así como, temores sobre la pugnacidad de las polarizaciones entre distintas orillas de la política.

Las cuentas fiscales son un tema estructural de mucha relevancia en la macroeconomía de la región. De acuerdo con el reporte de CEPAL, los ingresos públicos se ven afectados por unos menores precios internacionales de las materias primas, mientras que el gasto público viene incrementándose producto de los aumentos de pagos por intereses, pagos por gastos de capital (devaluaciones de los tipos de cambio), y, algunos programas sociales relacionados con gasto pensional, gasto en programas de alivio a los costos de combustibles y energía eléctrica. En ese sentido, la posición fiscal de los países empeora, mientras que la deuda pública total podría mantenerse en niveles cercanos al 70% del PIB en el año 2023. La posición fiscal de la región seguramente estará bajo la observación cuidadosa de calificadoras de riesgo, inversionistas internacionales y entidades financieras. Los mensajes de honra de los compromisos financieros estatales de pago resultan cruciales, al igual que unas trayectorias de la deuda que puedan ser servidas.

Por su parte, los pagos por intereses de deuda pública han aumentado su peso relativo en los presupuestos públicos de muchos países. Por un lado, un aumento de la deuda a cargo de los gobiernos centrales durante el período de la pandemia elevó los compromisos financieros de manera importante. Por otro, durante el período 2022 – 2023, el aumento de las tasas de interés en los mercados financieros emergentes e industrializados aumentó la presión financiera sobre los deudores. Si a esto se suma un incremento del riesgo político y social en muchas jurisdicciones, adicional a ajustes de finanzas públicas que no se completan, ni por la vía del gasto, ni por la vía de los ingresos (o ambos), el resultado es que se requiere financiamiento de los mercados internacionales. Una gestión intertemporal exigiría claros mensajes de sostenibilidad financiera de la deuda pública y de aprovechamiento del gasto público, en temas prioritarios, tanto sociales como de capital estatal

Los costos de la deuda soberana en América Latina se mantienen elevados con respecto al período pre pandémico, y más elevados con respecto a los períodos de política monetaria expansiva (2010-2016). De acuerdo con Economist Intelligence Unit, los costos internacionales del financiamiento se mantendrán altos y esto se seguirá transmitiendo al comportamiento de los bonos corporativos privados. Dicho comportamiento podría moderarse durante los próximos meses, en caso que la senda inflacionaria muestre un comportamiento mucho más benévolo en sus indicadores. El BIS (Bank for International Settlements), en un trabajo reciente, menciona que los spreads de los bonos de los países emergentes estén ligados a los comportamientos de los bonos de Estados Unidos y los cambios que se den en sus monedas domésticas. Por su parte, la revista Latin Finance considera que el apetito por riesgo y por bonos de América Latina puede mantenerse al alza, pese a algunos aspectos no tan positivos del comportamiento de las economías.

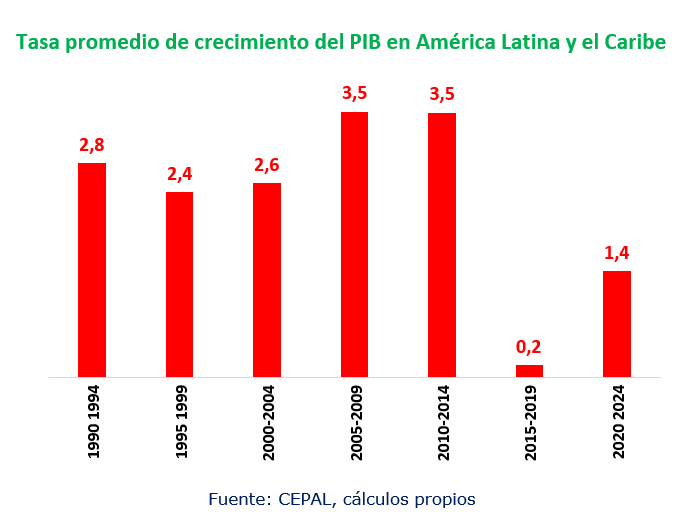

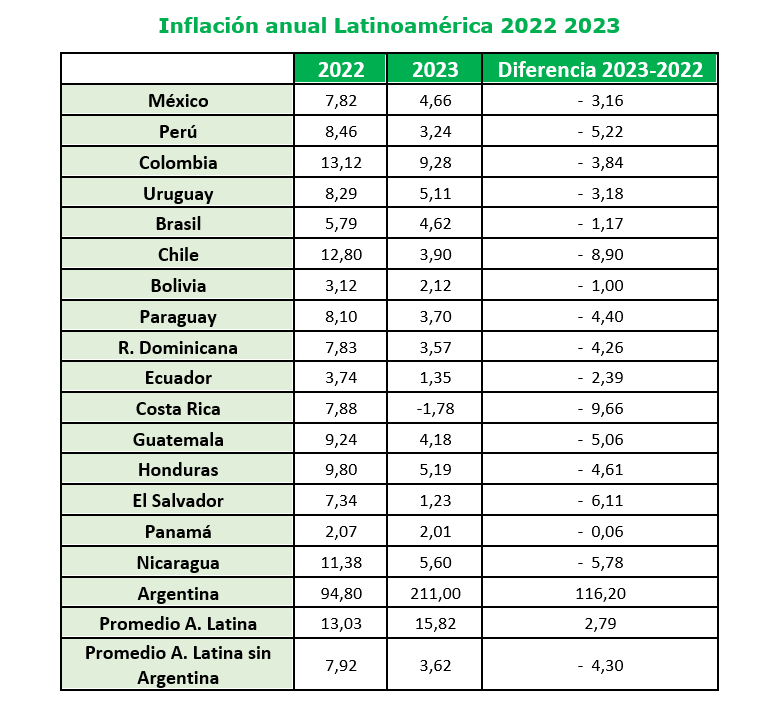

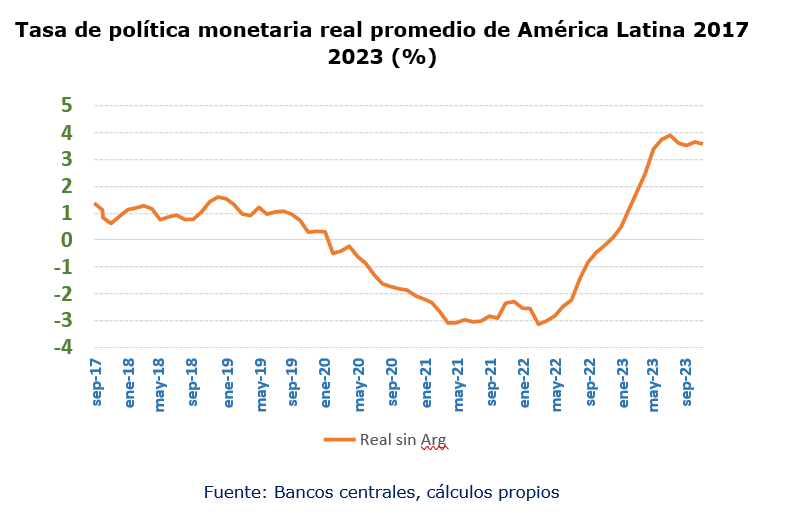

En ese sentido, los desafíos económicos que los gobiernos enfrentan no dan espera. A un momento de crecimiento económico promedio del período 2000-2024 que puede ser del orden de apenas el 1.40%, se suma el desafío de dejar atrás la inflación. Descontando del cálculo el dato de Argentina (que ya supera el 100% anual hace más de un año), la inflación promedio de la región se ubicó en el 7.92% en diciembre de 2022. En diciembre de 2023, cálculos de esta Federación dan cuenta de un indicador de inflación del orden de 3.62%. Mientras que en países como Brasil, Chile, Perú y Costa Rica la dinámica inflacionaria viene a la baja de manera más veloz, en países como Colombia, República Dominica y Panamá la reducción es mucho más lenta. En la región, durante el año 2023 (a excepción de Argentina), la inflación se redujo en 430 puntos básicos.

De manera general, hay que decir que la inflación se ha reducido en la región gracias a un mejor comportamiento de los precios de los alimentos, en lo cual influyó la normalización de las cadenas de valor a

nivel global, el mejor precio de los bienes de la energía (en algunos casos con ayudas públicas) y una consecuente reducción de algunos precios de bienes manufacturados. De igual manera, hay que resaltar que la inflación puede presionarse a niveles indeseables nuevamente si se tienen en cuenta factores adversos como el fenómeno de “El Niño” que causa sequías en unas latitudes y precipitaciones en otras. Igualmente, este fenómeno genera problemas en cauces de ríos y complica la pesca, tanto fluvial como marítima. De igual forma, existe vulnerabilidad en cuanto a los precios de los bienes energéticos, que tanto por el clima como por la coyuntura internacional de tensión en focos de producción globales, podrían aumentar de precio en el mediano plazo.

Si bien para los analistas los picos de inflación tuvieron lugar en el año 2022 2023, se espera que las tasas de interés sigan altas en el mundo, dada la distancia que aún persiste entre las metas de inflación de mediano plazo y los resultados medidos cada mes. Esto será un factor de contracción de la demanda agregada en general en el mundo

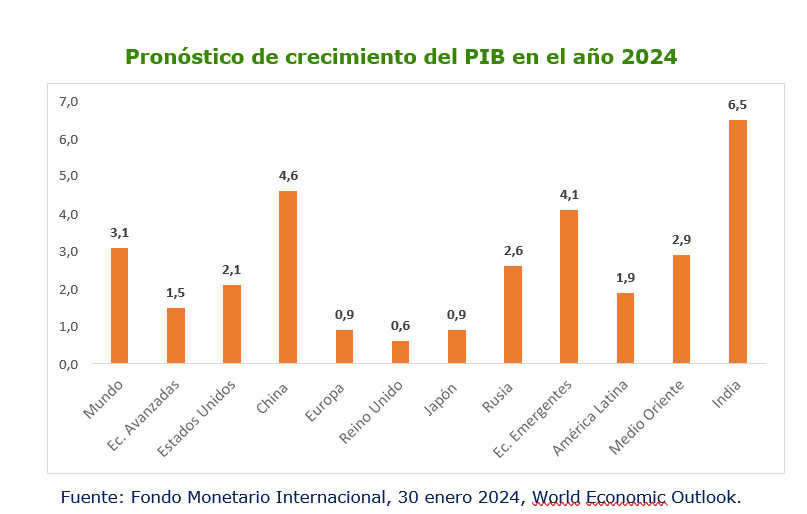

El Fondo Monetario Internacional en su World Economic Outlook de enero 30 de 2024 luce más optimista que el análisis del Banco Mundial al proyectar un crecimiento económico del orden del 3.1% para el año 2024. El aterrizaje suave de los Estados Unidos, un esperado rebote de Europa y mercados emergentes como India, Brasil y el Sudeste Asiático liderarían un comportamiento que se puede calificar como aceptable. Una inflación a la baja a nivel mundial, una consolidación fiscal retrasada (que mantendría niveles de gasto público), contrastaría con los riesgos de conflictos a nivel geopolítico, y las expectativas de cambio en el signo de la política monetaria. Pierre Gourrinchas, menciona un punto que hasta ahora resulta ser innovador. En opinión del economista, la Inteligencia Artificial puede ser un factor de aumento de la productividad total de los factores en el mediano plazo. Por lo que piensa que en la medida en que este avance esté al alcance de mas procesos productivos esto traerá mejores resultados en el producto.

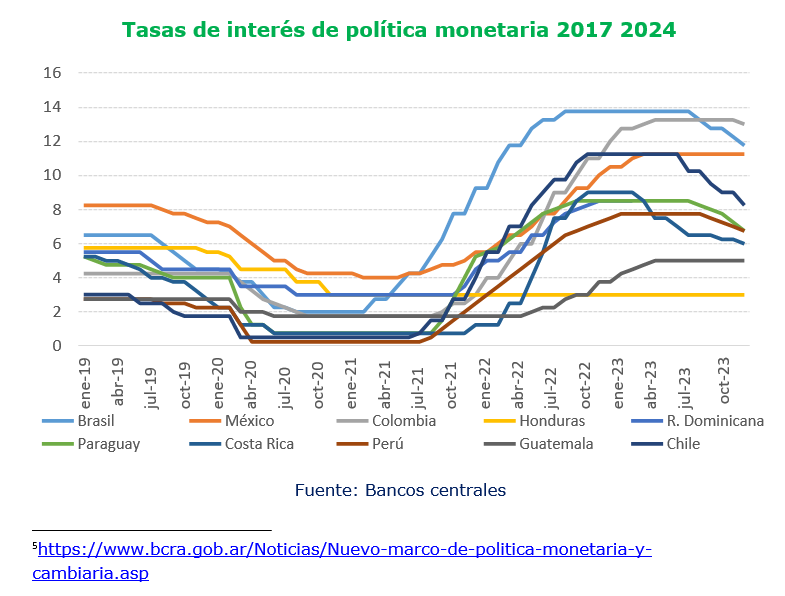

- La política monetaria

Muy activa ha sido la política monetaria de los últimos meses – en particular, diciembre de 2023. Los debates académicos y conceptuales sobre el rumbo que la misma debe tomar es inmenso. Para unos, la elevación de tasas de interés fue demasiado veloz, razón por la cual las economías se estancaron. Para otros, mantener las tasas de interés de política monetaria en puntos altos es fundamental para contener la amenaza inflacionaria. En el pasado, la inflación fue un mal que aquejó la región y varios países ostentaron el delicado título de pasar por la hiperinflación. Varios programas macroeconómicos tuvieron el objeto de romper la espiral de precios, con procesos de sustitución monetaria, dolarización y cambios en la nominación de los billetes y monedas. En el presente, ese expediente de inflaciones altas se observa en países como Venezuela, donde los cambios de moneda y los programas de estabilización llevaron a que hoy no se conozca un dato oficial de inflación. Argentina lleva varios años sufriendo los embates de la inflación por diferentes razones dentro de las que se tienen un desequilibrio fiscal, un financiamiento monetario del déficit fiscal, una retracción de la oferta agregada y una escasez de divisas que llevó a un control cambiario.

El gobierno de Milei, que inició en diciembre de 2023, empezó con un agresivo plan de trabajo que buscó estabilizar la economía. En ese sentido, el gobierno realizó en conjunto con el Banco Central medidas dentro de las que se tienen: a) liberación del tipo de cambio y eliminación de cotizaciones paralelas para permitir una devaluación del peso; b) recorte y suspensión de obras públicas; c) reducción de subsidios a la energía y el transporte; d) reducción de la publicidad oficial; e) reducción de los trámites asociados a la realización del comercio exterior.

El pasado 12 de diciembre, el Banco Central de Argentina5 anunció un proceso en el cual sinceraría los precios de la economía, con lo cual, el primer precio que debía corresponder a la realidad de las variables fundamentales de la economía es la relación peso/dólar. En ese sentido, la moneda local pasó a una cotización de 800 pesos argentinos por dólar. Igualmente, todos los controles de cambios se desmontarían, lo cual reduce los trámites y los costos de transacción.

El 13 de diciembre de 2023, el Banco Central de Argentina determinó que su tasa de política monetaria sería del 100% y la referencia estaría en “la tasa de los pases pasivos a un día de plazo”, esto con el fin de generar una señal de política monetaria mucho más clara para los mercados.

En Brasil, el 12 de diciembre, el Banco Central de Brasil llevó a cabo una reducción de la SELIC de 50 puntos básicos. En primera instancia se ve una desinflación en los últimos 12 meses sostenida y clara. Sin embargo, advierte sobre un proceso de presiones inflacionarias tanto nacional como doméstico que recae sobre el sector servicios y una desaceleración de la economía a nivel mundial.

En la República de Paraguay, el Banco Central redujo sus tasas de política monetaria el 20 de diciembre, argumentando una actividad económica en buen curso y una desinflación que se compensa por el comportamiento de bienes como los combustibles y la carne vacuna. Una acción similar se dio el pasado 19 de enero de 2024, cuando se presentó una reducción de las tasas de interés en 50 puntos básicos adicionales.

En Colombia, el 22 de diciembre de 2023 el Banco de la República (banco central) redujo la tasa de interés de política en 25 puntos básicos. El debate general se ha enfocado en que, pese a que la inflación lleva 8 meses reduciéndose, la misma ha sido catalogada por analistas como Economist Intelligence Unit, como la más inflexible a la baja por estos tiempos. En ese sentido es muy posible que, dada la menor actividad económica que se presenta, la autoridad monetaria consideró que este concepto prima.

El Banco Central de Costa Rica, en diciembre de 2023 y en enero de 2024, ha llevado a cabo reducciones de sus tasas de interés de política monetaria dada la reducción de la inflación, el buen comportamiento de los indicadores de producción, el robusto mercado laboral, y unas expectativas de precios en el mediano plazo que oscilan entre el 2% y el 3%. Esta medida y estas tendencias se ratificaron en las reuniones de política monetaria del 19 de enero 2024.

En Perú, el 14 de diciembre de 2023 el Banco Central de Perú11 redujo las tasas de interés en 25 puntos básicos. Un punto de mucha importancia es que las expectativas de inflación de mediano plazo oscilan entre 3.33% y 3.15%. Los indicadores de comportamiento de la economía muestran resultados mixtos. Las expectativas de inflación incluso se reducen en el mes de enero de 2024, lo cual, parece generar margen de maniobra al banco emisor.

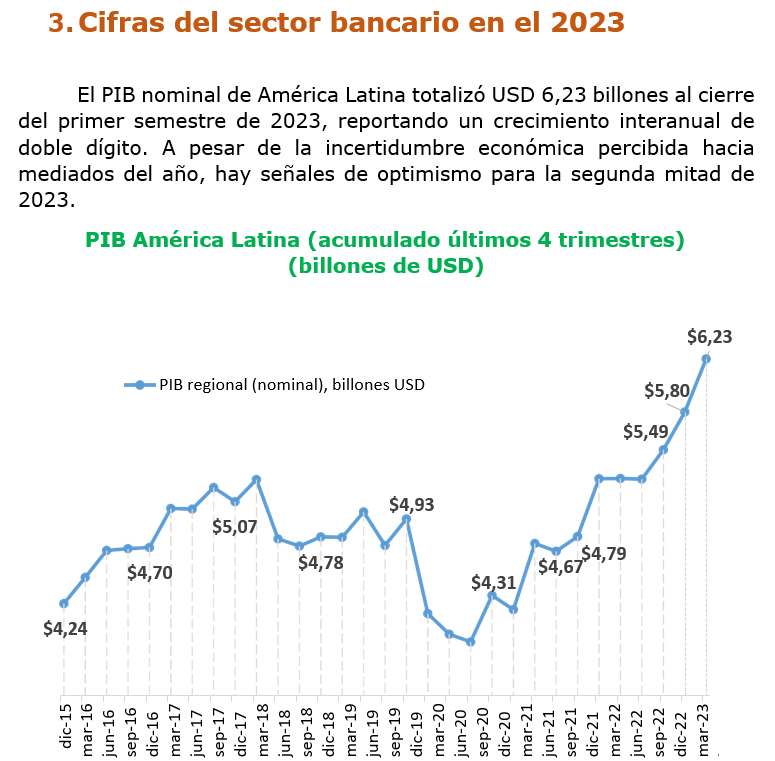

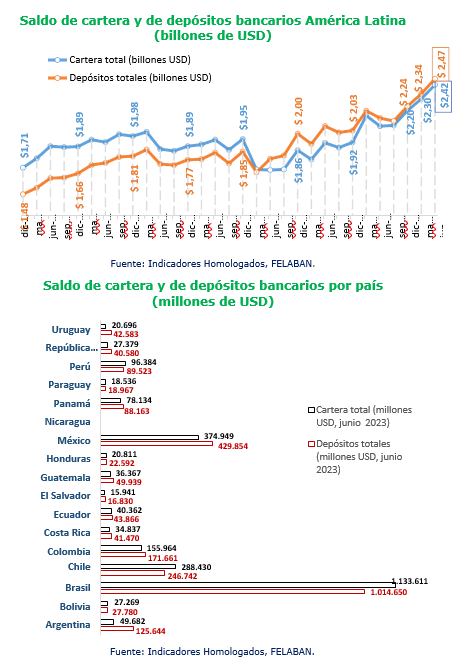

Derivado de lo anterior, tanto el saldo cartera crediticia bancaria como aquél de los depósitos bancarios continúan exhibiendo la sólida tendencia alcista reportada desde mediados de 2022. Concretamente, el saldo de cartera bancaria cerró el segundo trimestre de 2023 en USD 2,43 billones (variación interanual de 18,5%) y aquél de depósitos bancarios alcanzó USD 2,47 billones (variación interanual de 15,8%).

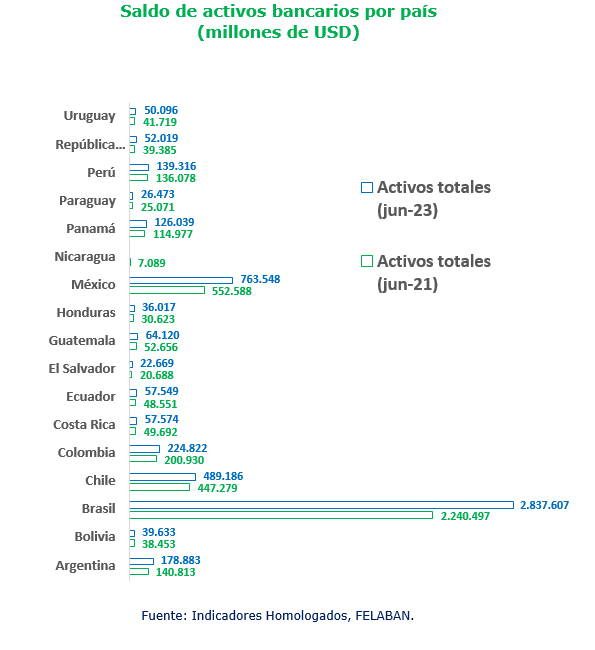

Por su parte, los activos totales de la banca latinoamericana sumaron USD 5,17 billones al cierre de junio de 2023, creciendo 16,3% con respecto al registro de junio de 2022 (equivalente a un aumento de USD 722.721 millones) y manteniendo una sólida tendencia alcista desde los últimos cuatro trimestres.

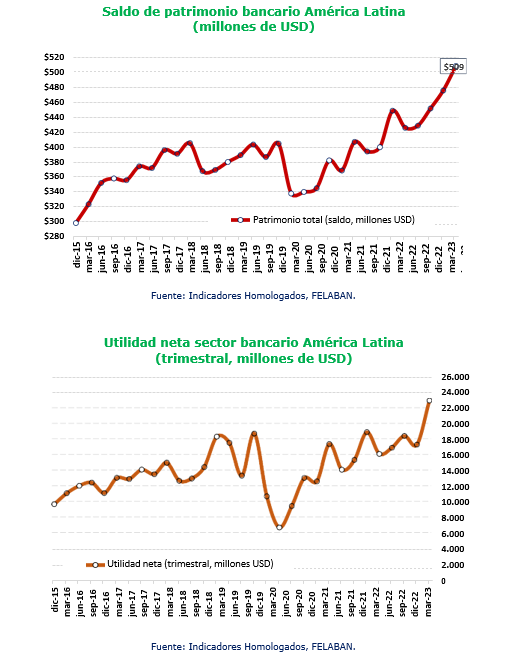

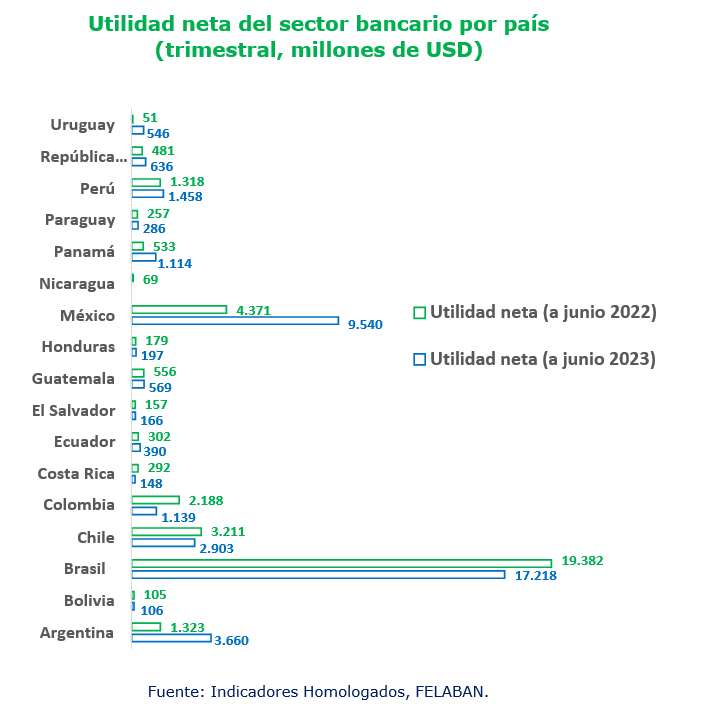

De manera similar, el patrimonio bancario total reportó un aumento de 19,4% en junio de 2023, hasta totalizar USD 508.771 millones. En la misma línea, la utilidad neta (acumulada) del sector bancario regional repuntó hasta los USD 22.868 millones y superando ampliamente tanto el registro del año inmediatamente anterior, como aquél reportado en la prepandemia (junio de 2019).

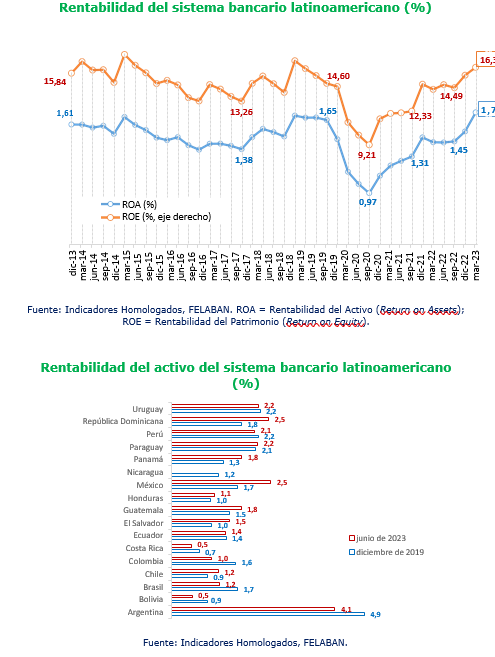

Derivado de lo anterior, los indicadores de rentabilidad ROA y ROE (medidos como el cociente entre utilidad neta y activos totales, y el cociente entre utilidad neta y patrimonio total, respectivamente) continúan mostrando una tendencia al alza sostenida en junio de 2023. En particular, el ROA de la banca latinoamericana cerró el segundo trimestre de 2023 en 1.72%, mientras que el ROE ascendió a 16.39% en el mismo período.

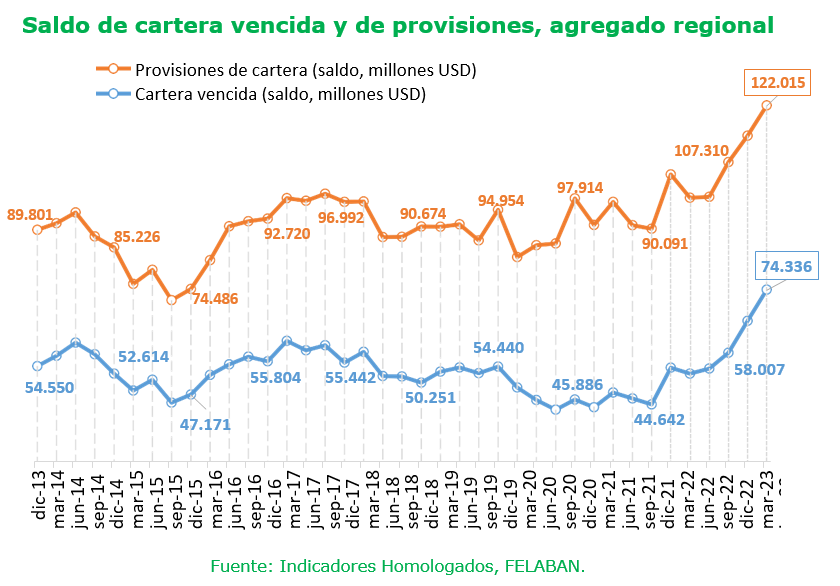

En contraposición, el saldo de cartera vencida de la banca latinoamericana en junio de 2023 alcanzó los USD 74.336 millones, nivel ampliamente superior a los USD 52.606 reportados un año atrás. Sin embargo, el saldo de provisiones bancarias destinado a cubrir posibles pérdidas en dicho sentido alcanzó USD 122.015 millones al cierre del segundo trimestre del 2023, cifra 24% superior a la registrada en el mismo período del año anterior.

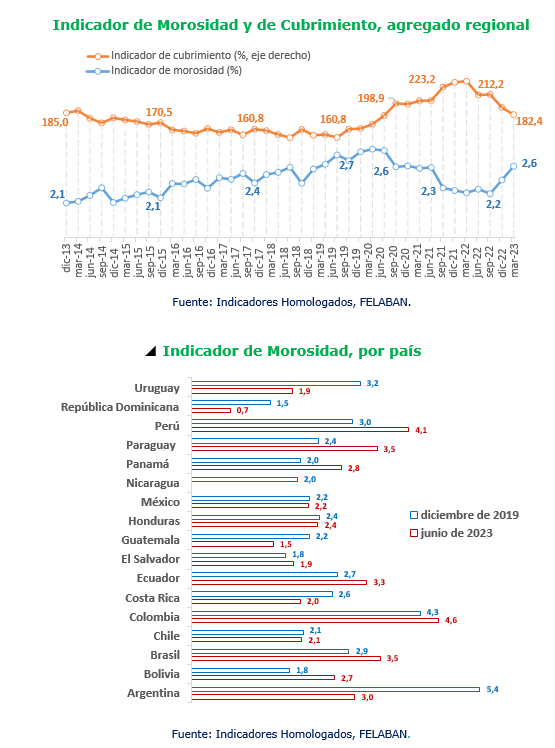

A su vez, el indicador de morosidad (medido como el cociente entre el saldo de cartera vencida y el saldo de cartera total) de la banca latinoamericana continúa exhibiendo una tendencia alcista, pues el registro de junio de 2023 (2,64%) fue superior a aquél de marzo de 2023 (2,42%) y de junio de 2022 (2,22%). En contraposición, el indicador de cubrimiento (medido como el cociente entre el saldo de provisiones y el saldo de cartera vencida) mantiene su tendencia a la baja y alcanzó 182,4% en el segundo trimestre de 2023.

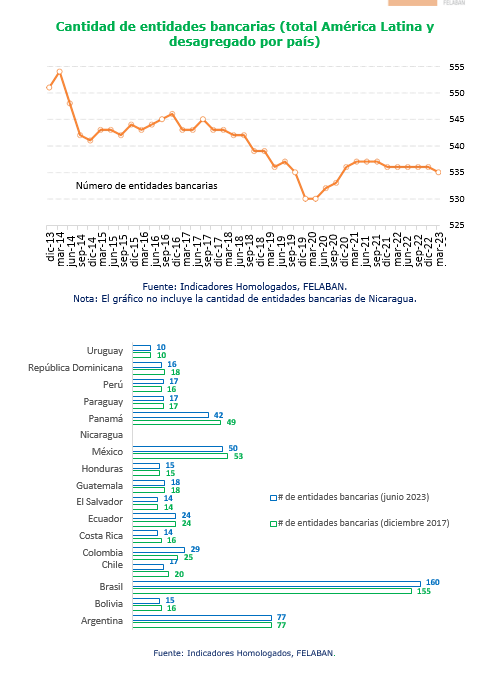

En términos de cantidad de entidades bancarias, se reporta la operación de 563 bancos en toda América Latina, cifra que implica una entidad bancaria menos con respecto al registro de marzo de 2023. Al comparar con el total de bancos reportado un año atrás, nuevamente se reporta una entidad bancaria que dejó de operar en la región; sin embargo, 12 países mantuvieron la cantidad de establecimientos inalterados en términos interanuales.

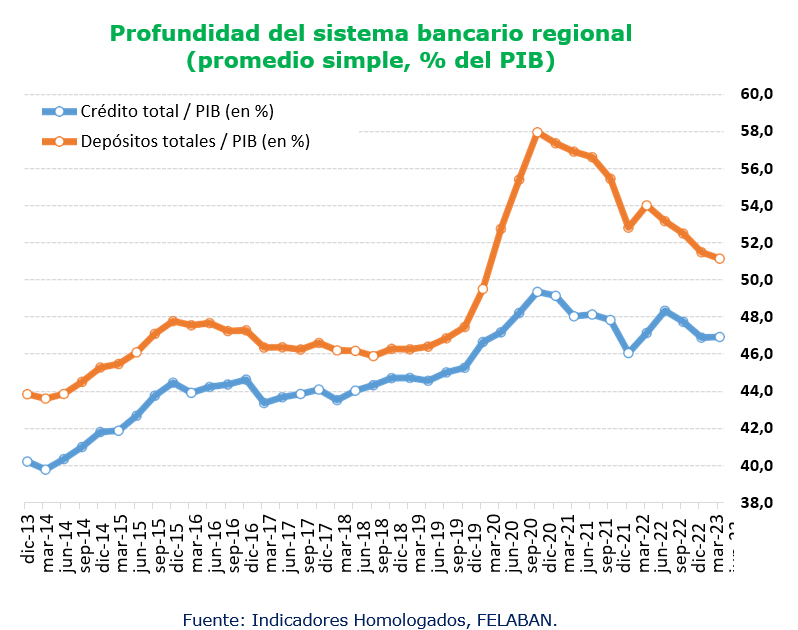

Finalmente, la profundización financiera del sector bancario latinoamericano, medida tanto desde la perspectiva de los depósitos (cociente entre el saldo total de depósitos regional y el producto interno bruto regional) como por el lado de la cartera (cociente entre el saldo de cartera total regional y el producto interno bruto regional) reporta una tendencia negativa, que es especialmente más pronunciada en el indicador Depósitos Totales/PIB, el cual cerró el segundo trimestre de 2023 en 51,1% (54% un año atrás). Por su parte, el indicador Crédito/PIB descendió hasta 46,9% en junio de 2023 (47,1% un año atrás).