1. Editorial

Recientemente la investigación de Latinbarometro registró algunos temas relacionados con la democracia en América Latina. Los números lejos de ser alentadores muestran que este sistema de gobierno sigue mostrando desafíos, retos y tareas por realizar. El sistema de gobierno de democracia presidencialista, la mas aceptada y usada en la región, enfrenta duro momento producto distintos factores.

De acuerdo con Latinbarometro 2023 solo el 48% de la población de América Latina expresa apoyo directo a la democracia como forma de gobierno. En el año 2010 cerca del 63% de los encuestados manifestaron apoyo a la democracia.

El informe encuentra diversas razones para que el público exprese menos apoyo a la democracia. Se observan gobiernos signados por personalismos en el poder como mecanismo para transgredir las reglas del juego y llevar a cabo abusos de autoridad que erosionan con fuerza las instituciones, los partidos políticos y los objetivos de generar crecimiento bienestar y mejoras para toda la población.

Muchos mandatos presidenciales se ven interrumpidos por diversas razones que hacen dudar de la efectividad de los mandatos y de la solidez de las reglas del juego. Esto da lugar a mandatarios interinos que no han sido elegidos necesariamente en las urnas. Los choques entre ramas del poder gubernamental están a la orden del día generando incertidumbre y dificultades para emprender y ejecutar proyectos en el largo plazo. La corrupción de parte de los mandatorios y abuso de recursos públicos es otra de las razones que más indignación generan. Se observa que el público no se siente partícipe y beneficiario de la democracia, en temas como bienestar económico, infraestructura pública y temas asociados con la inseguridad ciudadana por mencionar solo algunos.

Latinbarometro denomina el proceso en América Latina como una recesión de la democracia regional y pone de frente la pregunta, sobre si las reglas del juego entran en erosión y volatilidad, muy seguramente esto se verá reflejado en las variables económicas de mediano plazo.

2. Contexto

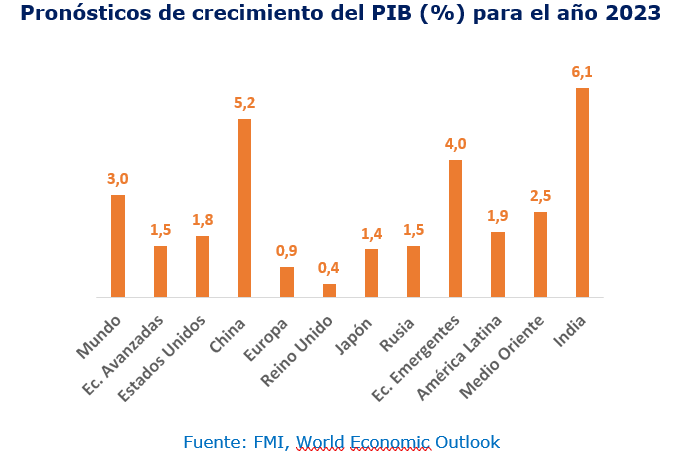

La economía mundial ha venido reduciendo sus posibilidades de expansión. El rebote que se vivió en período 2021-2022 (6.3-3.5% de crecimiento del PIB mundial) ha sido reemplazado por uno en el cual se espera un estancamiento del 3%. De acuerdo con el Fondo Monetario Internacional (FMI), las economías industrializadas pasarían de un crecimiento del orden del 2.7% en 2022, al 1.5% en 2023, con posibilidades de reducirse en el 2024. El Área Euro, por ejemplo, se acerca peligrosamente a crecer muy cerca al 0% en el presente año, mientras que algunos problemas relacionados con el cambio climático, la inflación y el abastecimiento de fuentes de energía siguen añadiendo complejidad al panorama.

La economía de los Estados Unidos, por ejemplo, viene mostrando cifras de distinta índole que aún generan debates entre analistas y responsables de la política económica.

Los datos aún dan cuenta de señales mixtas en los Estados Unidos. Mientras que el indicador que predice recesiones de la Reserva Federal de Nueva York muestra un valor creciente, algunos datos del mercado laboral, de reducción del ritmo de la inflación y de la industria de la construcción dan razones para el optimismo moderado. Un debate de mucho análisis tiene que ver con la situación de las compras al por menor. Algunos ven signos de debilidad y de menor confianza del público a la hora de consumir bienes durables y semi durables. Para algunos analistas, las grandes superficies en Estados Unidos aún no reflejan una situación de recesión, pero sí de fatiga de la demanda agregada, en especial de hogares de clase media. En ese sentido, se observa que aún prevalecen unas condiciones de menor disposición a la financiación de hogares y empresas por parte del sector financiero, dados unos mayores costos de fondeo y un menor vigor económico.

Si bien temas como la crisis del COVID19 y la presión sobre las cadenas productivas de valor parecen estar quedando atrás en la opinión pública, temas como el efecto de la política monetaria y el alto endeudamiento de los gobiernos y empresas generan lastres a buena parte de las economías, en particular las emergentes. La política fiscal lejos poder realizar un efecto contracíclico, hoy está signada por unas condiciones financieras más convulsionadas y una distorsión originada en el choque inflacionario.

A nivel global puede decirse que subsisten riesgos sobre la actividad económica que podrían profundizar la tendencia a desacelerar la economía. De acuerdo con la OCDE y con el Fondo Monetario Internacional, existen riesgos en la economía mundial dados temas como una persistencia de la inflación, unas altas tasas de interés, una repentina reapreciación de los activos financieros que generen volatilidad en las hojas de balance, un menor crecimiento de la economía de China y unos riesgos de fragmentación económica que dificulten la inversión extranjera y el comercio.

En el reporte WEO (World Economic Outlook) del FMI de julio de 2023 se destacó la importancia de seguir con la lucha anti inflacionaria, así como retomar los temas asociados a las acciones macrofinancieras que propendan por la estabilidad en el sistema de pagos mundial. Igualmente, es crucial que la política fiscal recupere grados de libertad para atender programas prioritarios de gasto que tengan impacto positivo en el crecimiento y la competitividad.

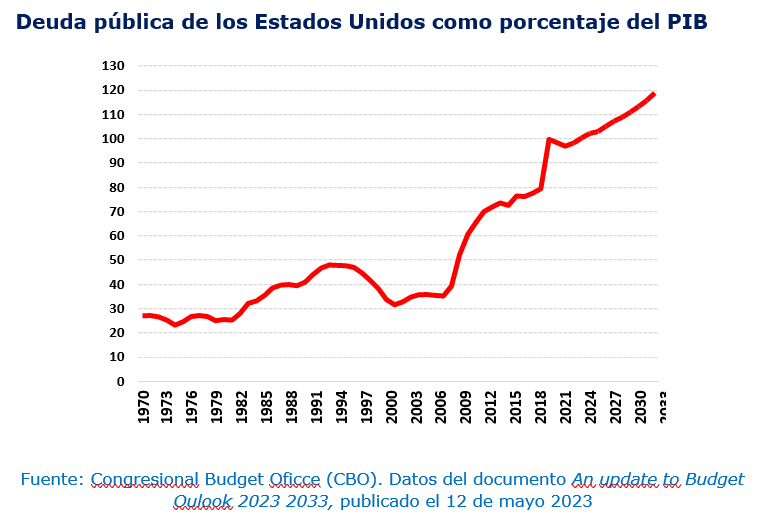

2.1 ¿La sorpresa de las finanzas públicas estadounidenses?

El mundo y los Estados Unidos se vieron sorprendidos el 1 de agosto de 2023, cuando la agencia calificadora de riesgo Fitch Ratings degradó la deuda soberana de los Estados Unidos al dejarla en AA+, viniendo de AAA. Las razones son variadas, pero la lucha anual por el debate político del techo de la deuda en el legislativo estadounidense resulta ser un factor de incertidumbre, una fuente de inestabilidad, y una menor calidad de la gobernanza de las finanzas públicas federales de los Estados Unidos. En los primeros minutos de la jornada financiera, el índice accionario Nasdaq cayó cerca del 1%, mientras que los bonos soberanos incrementaron sus yields. Actualmente, el déficit federal creció en el primer semestre del año fiscal un 139% anual, lo cual va acompañado de nuevos gastos, deuda creciente y posibilidades de nuevos bloqueos políticos que compliquen el normal devenir de las autoridades fiscales.

Hay que decir que el debate sobre el techo de la deuda se intensificó en los Estados Unidos, mientras que los mercados financieros mundiales estuvieron al vilo de dichos acontecimientos.

Tal y como se ha dicho: si el congreso de los Estados Unidos no ampliaba los cupos legales de deuda, el Departamento del Tesoro sería incapaz de atener los montos de gasto público federal y, con ello, el gobierno entraría en un incumplimiento de pagos.

Para las investigadoras del Instituto Brookings, Wendy Edelberg y Louise Sheiner1, el efecto sería un aumento del riesgo, la incertidumbre creciente, contracción económica veloz y una profunda recesión a mediano plazo. La discusión sobre el debate del monto de gasto público aparece como uno de los puntos clave.

Sin embargo, según el artículo de Leonard Burman y William Gale (2023)2, el aumento de la deuda no se da por un aumento del gasto corriente. Surge para dar cumplimiento a gastos comprometidos en el pasado que los legisladores ya han tramitado. Debates legales, jurídicos y constitucionales tienen lugar, mientras en los mercados financieros crece la percepción de riesgo aumenta. En ese sentido, la decisión de Fitch, aunque no sorprende plenamente a los mercados, genera inquietudes sobre el futuro de las finanzas públicas federales y el mercado de títulos valores mas líquido del mundo.

2.2 Una larga lucha anti inflacionaria a la que quedan algunos capítulos en el mundo

En su reporte sobre el estado de la economía, la OCDE señala que, por ahora, se observan noticias alentadoras en el campo de la inflación dada una menor presión de rubros tales como fertilizantes, cereales y aceites vegetales. Igualmente, también se modera la dinámica de precios del gas natural y de los combustibles. La inflación, sin embargo, aún se mantiene en niveles altos y lejos de los niveles propuestos por muchos bancos centrales y sus metas.

De acuerdo con el comentario editorial de Clare Lombardelli, economista jefe de la OCDE, aquellos países con indicadores de inflación núcleo y básica crecientes deberían llevar a los bancos centrales a continuar con medidas de política monetaria restrictiva. Estas acciones podrían estar acompañadas de medidas prudenciales que garanticen el suministro de liquidez del sistema, así como acciones que minimicen el riesgo de contagio de tensión financiera. Es claro que las condiciones financieras globales son adversas en la coyuntura para los países emergentes principalmente, dados los mayores costos de la deuda pública y privada que ocupan más espacio en los presupuestos de gobiernos y empresas.

El Bank for International of Settlements, en su reporte anual sobre economía, menciona que, una vez controlados los precios de los alimentos y la moderación de los precios energéticos, el nuevo determinante de la inflación parece ser la relacionada con el rubro de servicios. Este comportamiento se ha visto en el último semestre en Estados Unidos, algunos economías avanzadas y zonas del mundo como América Latina. En concepto del BIS, este nuevo determinante de la inflación resultaría ser un factor de “persistencia” de la misma en el tiempo, dada su menor volatilidad histórica, su naturaleza de bien no transable y la menor competencia internacional a que dicho sector está sujeta en el corto plazo. Dado que el sector servicios tiene un mayor componente laboral, la discusión sobre los salarios y su inercia en la inflación podría cobrar una mayor relevancia en los próximos meses en el mundo

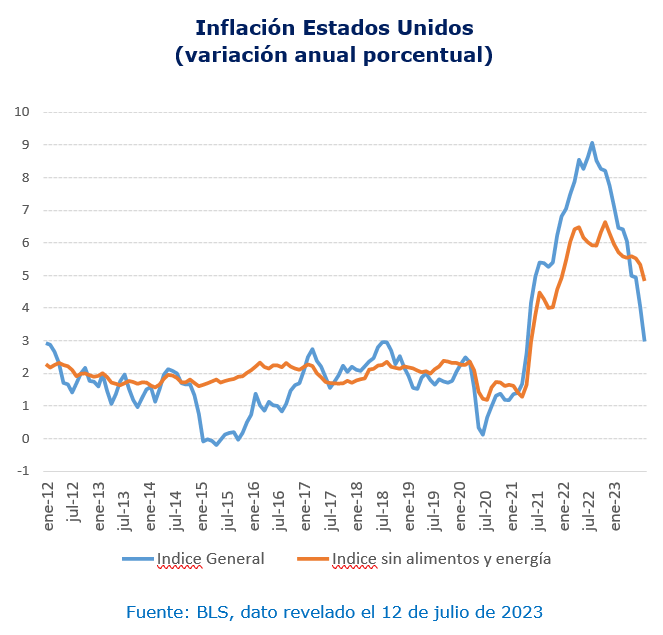

Por ejemplo, los datos de inflación de los Estados Unidos al mes de junio revelan un número que paulatinamente se acerca al objetivo planteado por la Reserva Federal del 2% anual. La inflación, descontando los alimentos y la energía, se ubica en 4.8% anual, el número más bajo desde noviembre de 2021. Para los analistas de los mercados financieros internacionales, el seguimiento de los indicadores relacionados con inflación núcleo serán claves para leer la postura de la autoridad monetaria en el futuro. Para la firma Bright MLS, la inflación asociada a los gastos de vivienda aún no disminuye significativamente y puede seguir siendo una fuente de fricción para los hogares y consumidores. En general una inflación marcando el 3% anual, ha sido bien recibido por los mercados.

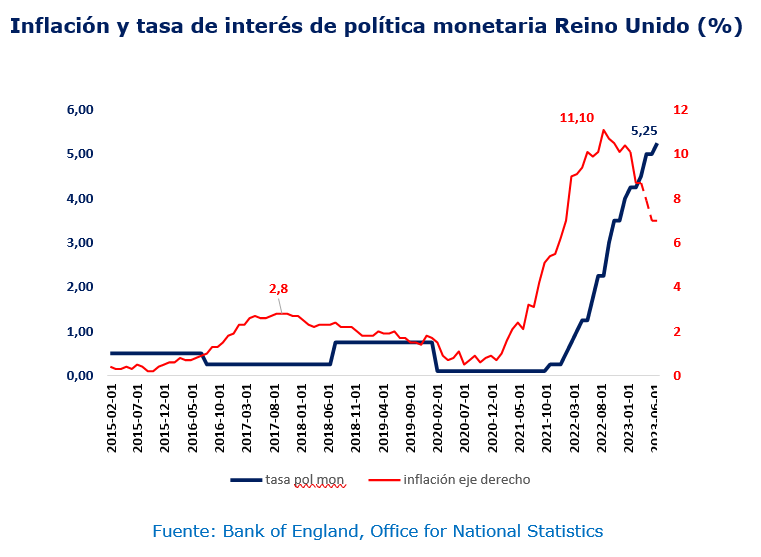

En el caso del Reino Unido, los datos de inflación correspondientes a junio de 2023 dan cuenta de un registro del 7.9%, un registro muy inferior al proyectado por el Bank of England (BoE) y por muchos analistas privados. El dato de inflación núcleo se ubica en 6.4%, lo cual sigue siendo un número alto en el contexto histórico del Reino Unido. John Glen, Secretario del Tesoro, informó que el compromiso del ejecutivo con una inflación objetivo del 2% anual sigue firme. Los precios de los alimentos mostraron alguna mejoría, al igual que algunos precios asociados con los productos energéticos y combustibles. El pasado 3 de agosto, un nuevo incremento de las tasas de interés en 25 puntos básicos lanzó la señal de compromiso con el combate de la inflación, en medio de un PIB que ronda el 0.2% anual reflejando el menor vigor económico.

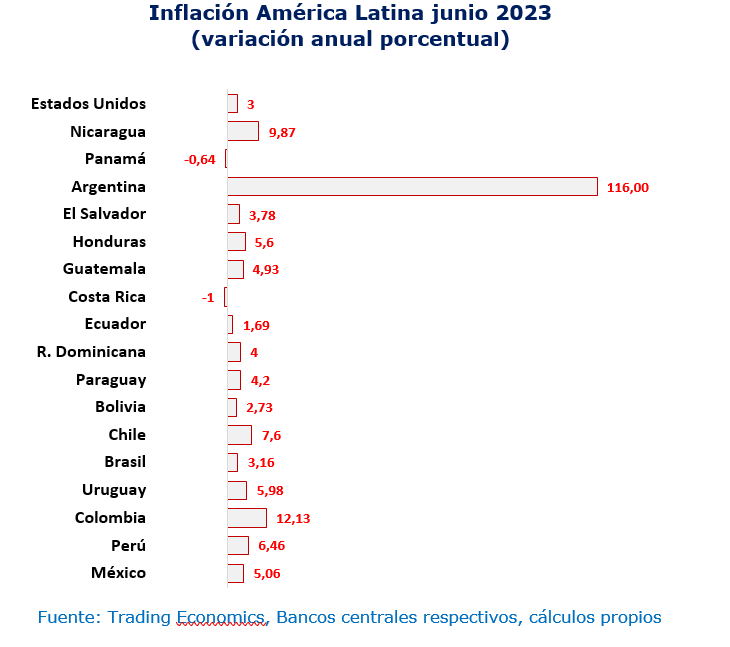

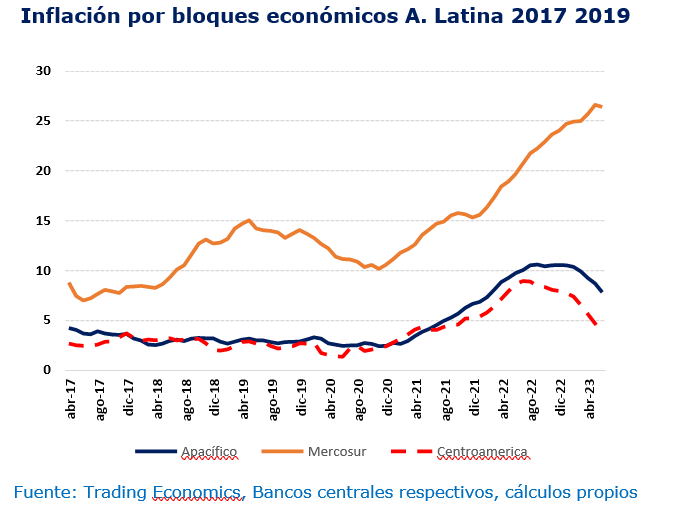

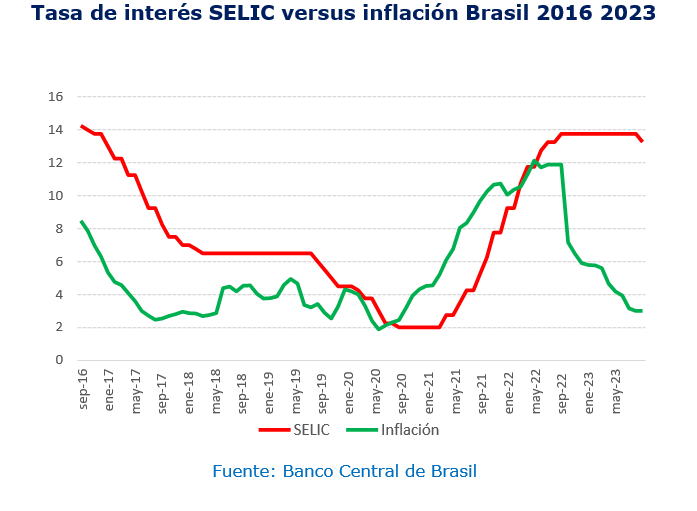

La inflación promedio en América Latina se ubica en 11.27%, con lo cual se completan 5 meses de leve reducción del ritmo inflacionario. Brasil registró una inflación de 3.16% reflejando la caída de rubros como alimentos, bebidas y transporte. Durante los últimos meses, el presidente de la República de Brasil ha solicitado al Banco Central una reducción de tasas de interés dados los buenos resultados en la inflación. En Costa Rica, la inflación es negativa (-0.1%) y rubros como transporte y comunicaciones reflejaron un mejor comportamiento, que llevó a este país y su autoridad monetaria a ser el primero que cambió su postura monetaria. Panamá también mostró inflación negativa en junio y, junto con los países con dolarización o vínculos con ella, registró una reducción de la inflación. Para muchos analistas, es posible que a fines de año muchos bancos centrales cambien de postura monetaria

2.3 Las condiciones financieras

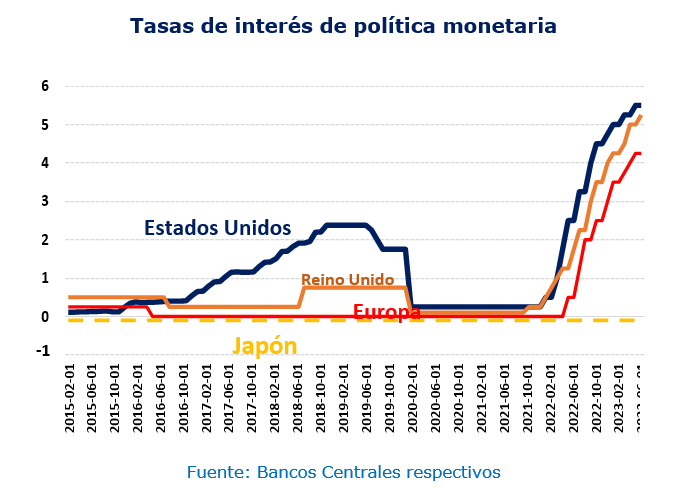

De acuerdo con el FMI, las condiciones de riesgo financiero se han suavizado desde el mes de abril pasado. Los riesgos asociados a las quiebras de algunos bancos regionales en EEUU se han conjurado por ahora, gracias a la acción conjunta de la Reserva Federal, el Departamento del Tesoro y el FDIC. Si bien todo apunta a que la FED dejaría sus tasas de interés estables, dando pie a una pausa en la política monetaria restrictiva, hay que decir que, el Bank of England, el Federal Bank de Australia, Bank of Canada y el Banco Central Europeo, aún no dan signos de frenar sus acciones de política monetaria restrictiva.

El riesgo financiero se centra en una inflación núcleo que aún causa problemas en la capacidad de compra de los hogares, una mayor disposición a examinar el riesgo crediticio de los sujetos de crédito y un declive del crédito al segmento corporativo entre otros.

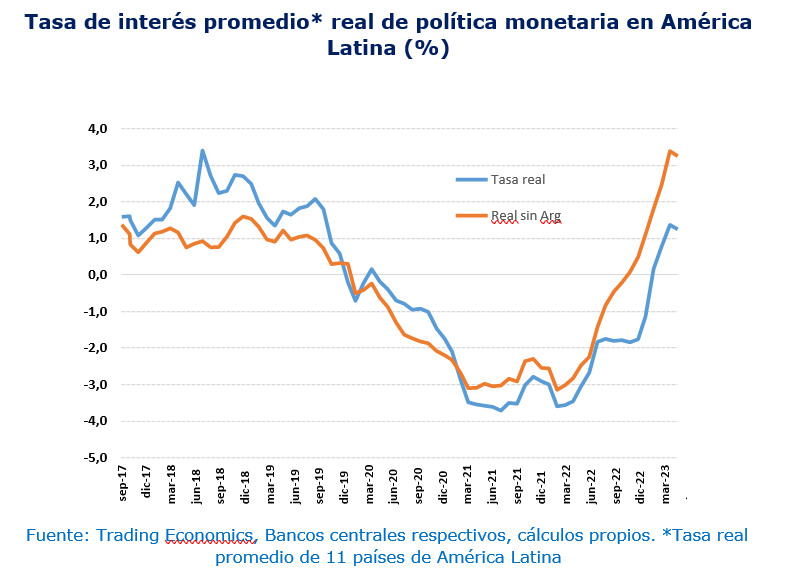

La situación en América Latina parece estar cambiando de postura en materia de política monetaria. Dado que los datos de inflación han empezado a mostrar un cambio de tendencia, ello ha llevado a algunos bancos centrales a cambiar su postura de política monetaria.

La pausa en la política monetaria contractiva de los últimos 22 meses parece consolidarse en América Latina. Durante el mes de junio de 2023, al menos 10 bancos centrales de la región dejaron sus tasas de interés sin modificación alguna. Dos bancos centrales dejaron un cambio de postura de política monetaria. El Banco Central de Costa Rica redujo su tasa en 50 puntos básicos, dadas unas expectativas de inflación a 24 meses del orden de 3.7% según los sondeos oficiales. El Banco Central de República Dominicana el pasado 29 de junio redujo su tasa de interés de política monetaria en 25 puntos básicos, dada una inflación que se ubicó en el mes de mayo pasado en 4.43% y un importante dinamismo económico que se viene registrando. Mientras tanto, muchos países de la región estarán en un permanente examen de las cifras de inflación para adoptar decisiones en materia monetaria

Muy recientemente, el pasado 31 de julio de 2023, el Banco de la República de Colombia (banco central) dejó sus tasas de interés de política monetaria inalteradas, dada la reducción de la inflación de 1 punto porcentual en los últimos 6 meses. El pasado 28 de julio, el Banco Central de Chile redujo sus tasas de interés en 100 puntos básicos, dado un buen comportamiento de la inflación subyacente (9.1% anual) y ubicación de expectativas inflacionarias a 24 meses en una tasa cercana al 3% anual.

El pasado 2 de agosto, el Banco Central de Brasil redujo su tasas de interés SELIC en 50 puntos básicos. Brasil fue el primer país en elevar sus tasas de interés en marzo de 2021 ante un brote inflacionario. Luego de cerca de 12 meses con tasas de interés en un nivel de 13.75%, el buen comportamiento de la inflación podría dar margen de maniobra a las acciones de política monetaria. En su comunicación oficial, el Banco Central mencionó

que en 2023 se espera una inflación anual del 4.9%, y 3.4% para el año 2024.

3. Cifras del sector bancario en el 2022

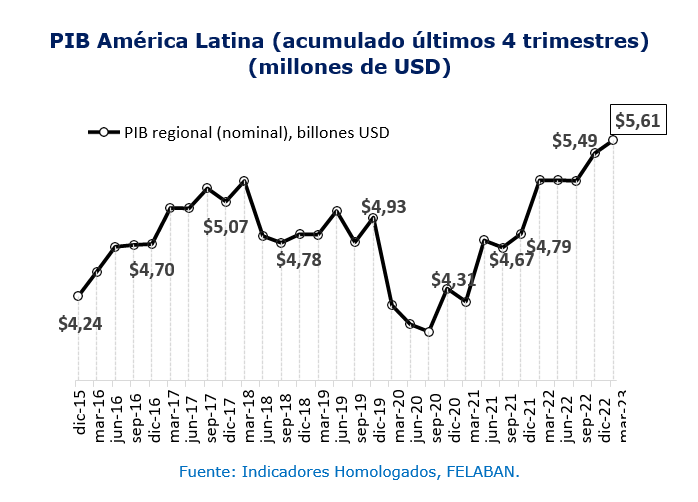

El PIB nominal (a precios corrientes) de América Latina ascendió a USD 5,61 billones a marzo de 2023, completando así tres trimestres consecutivos al alza. Tanto a nivel regional como global se empieza a hablar de un “aterrizaje suave” en la economía, dado que las políticas monetarias contractivas adoptadas por los bancos centrales podrían anclar las expectativas inflacionarias en plazo más cortos que lo estimado inicialmente.

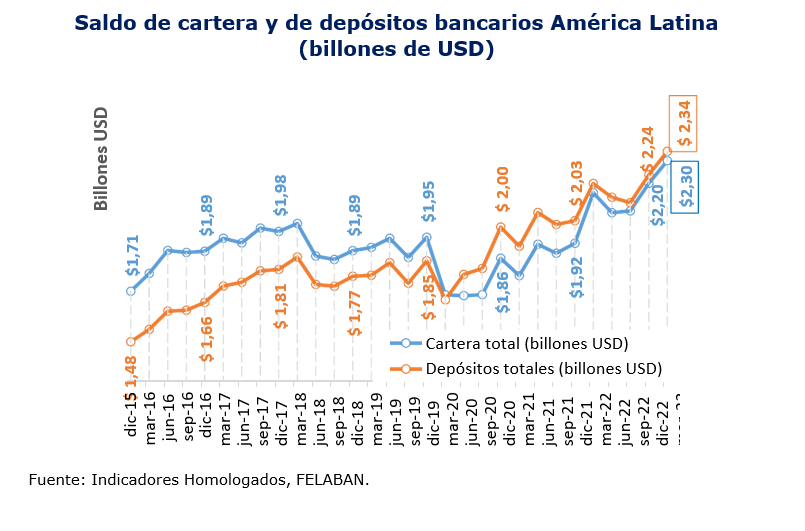

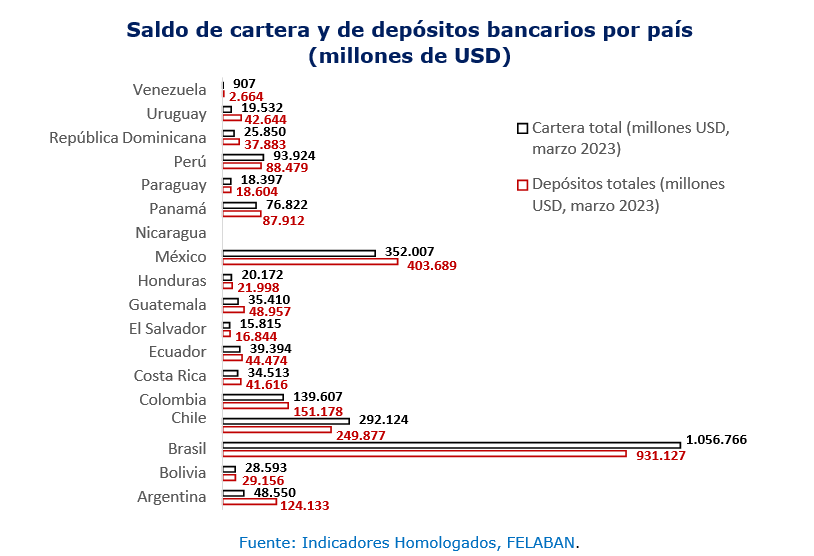

En la misma línea, el ritmo tanto de depósitos como de colocación de cartera refleja la tendencia positiva de la dinámica económica en la región. Concretamente, el saldo de depósitos regional cerró el primer trimestre de 2023 en USD 2,34 billones mientras que el saldo de cartera regional totalizó USD 2,3 billones, exhibiendo variaciones interanuales de 6,6% y 6,7%, respectivamente.

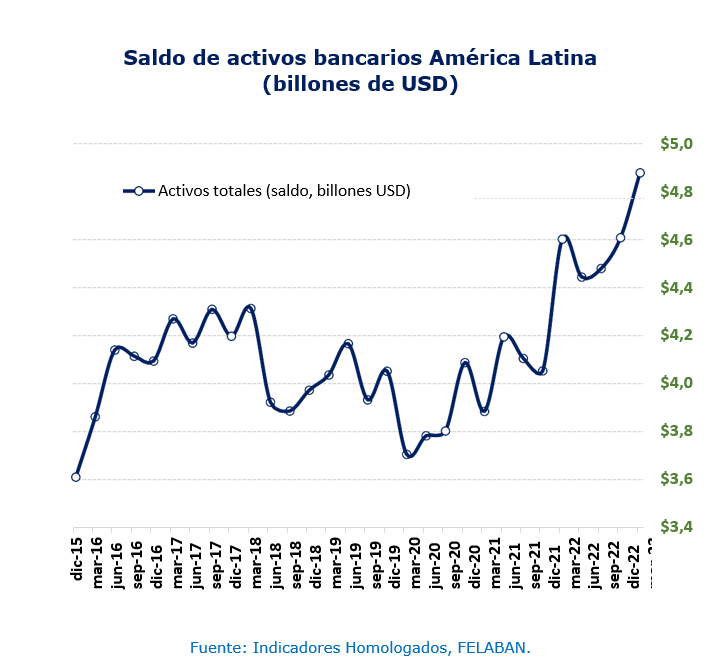

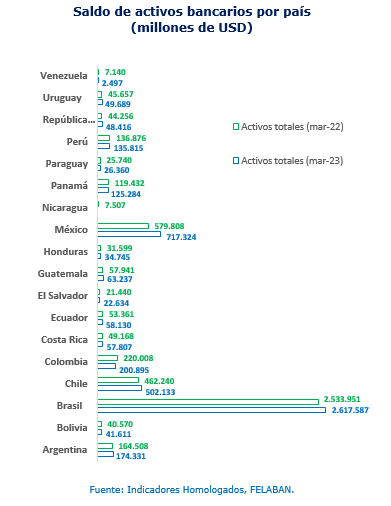

El saldo total de activos de la banca latinoamericana cerró el primer trimestre de 2023 en USD 4,88 billones, cifra 6% superior a la reportada en el mismo período del año anterior y 20,5% superior en comparación con el registro de diciembre de 2019 (USD 4,05 billones).

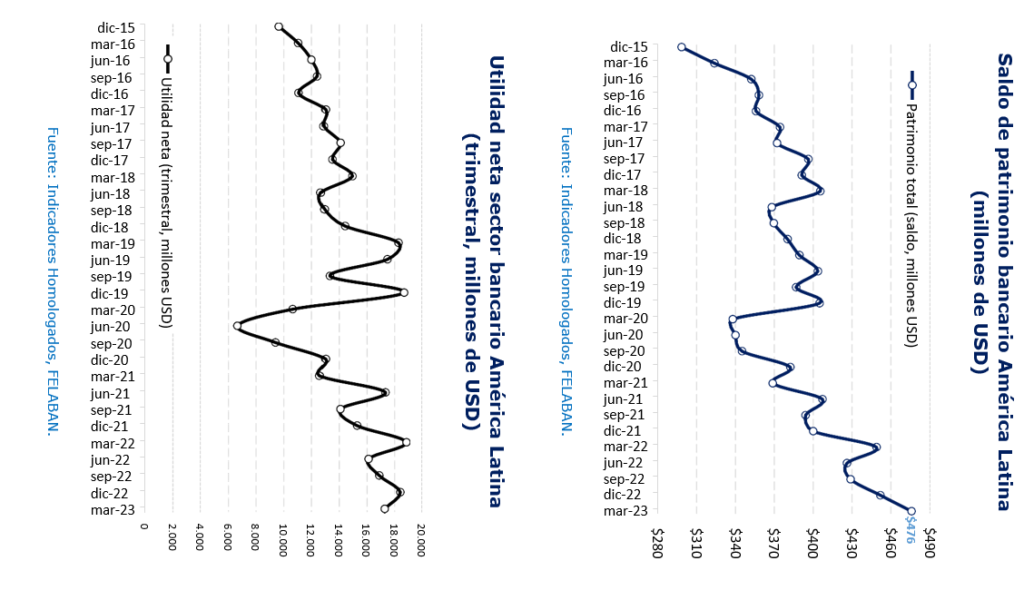

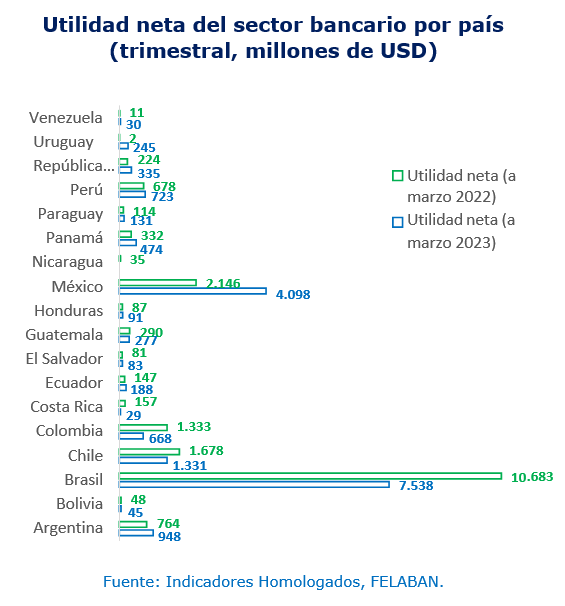

A su vez, el patrimonio total de los bancos latinoamericanos ascendió a USD 475,9 millones en marzo de 2023, cifra 6% superior al total reportado un año atrás y 17,6% superior al reportado al cierre de 2019. Así las cosas, el sector reportó una utilidad neta (año corrido) de USD 17.233 millones, cifra 8,4% inferior a aquella del primer trimestre del año anterior.

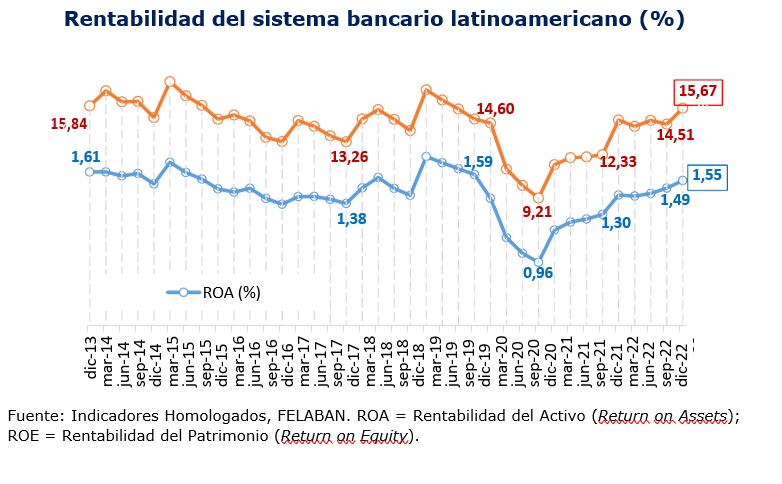

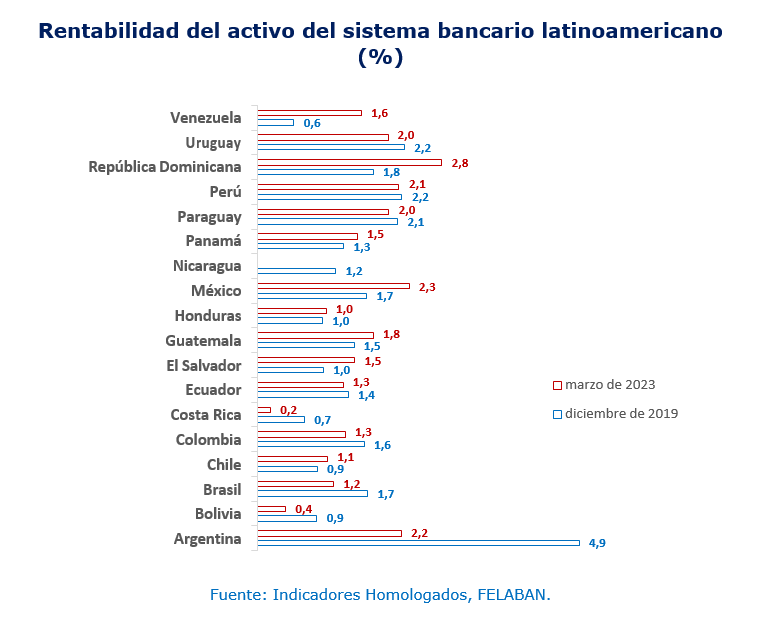

A pesar de lo anterior, los indicadores de rentabilidad ROA y ROE (medidos como el cociente entre utilidad neta y activos totales, y el cociente entre utilidad neta y patrimonio total, respectivamente) continúan exhibiendo una marcada tendencia positiva y que, en marzo de 2023, alcanzaron niveles muy similares a los reportados en la prepandemia. Así las cosas, el ROA de la banca latinoamericana ascendió a 1,55% en el primer trimestre de 2023 mientras que, para el mismo período, el ROA alcanzó 15,67%. Por países, se resalta la rentabilidad del activo de la banca dominicana (2,8%) y de la banca mexicana (2,3%).

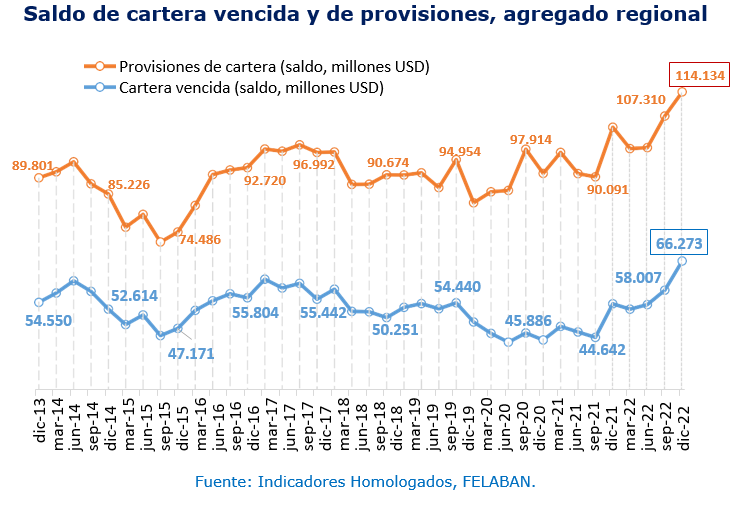

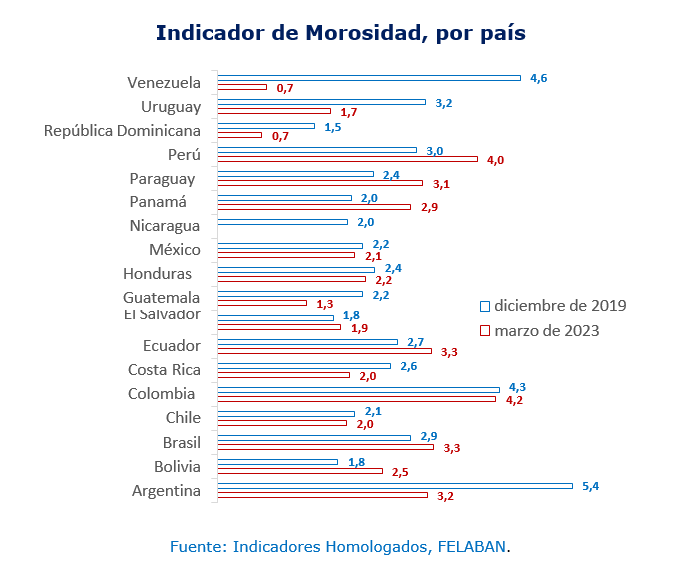

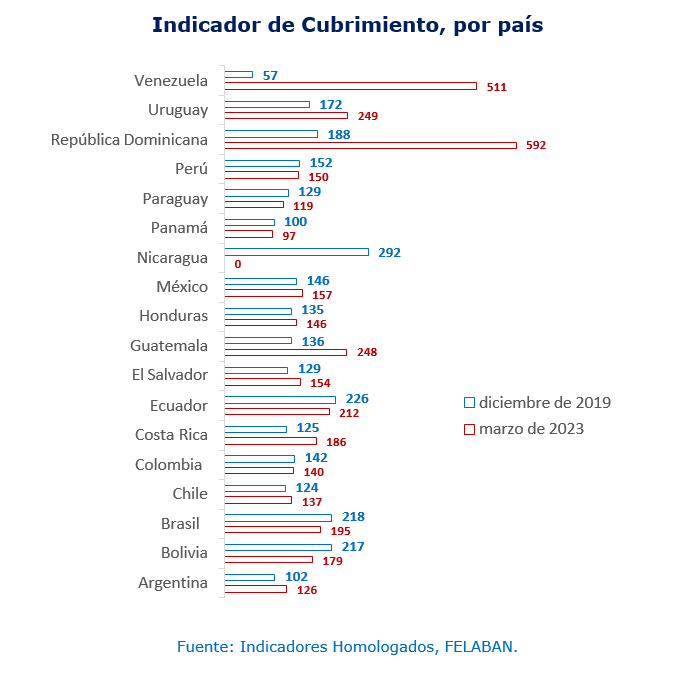

Por otra parte, el saldo de cartera vencida de los bancos de América Latina alcanzó USD 66.273 millones con corte al primer trimestre de 2023, disminuyendo su ritmo de variación interanual (22%), mientras que el saldo de provisiones totalizó USD 114.134 millones en el mismo período , reportando una variación interanual de 10%

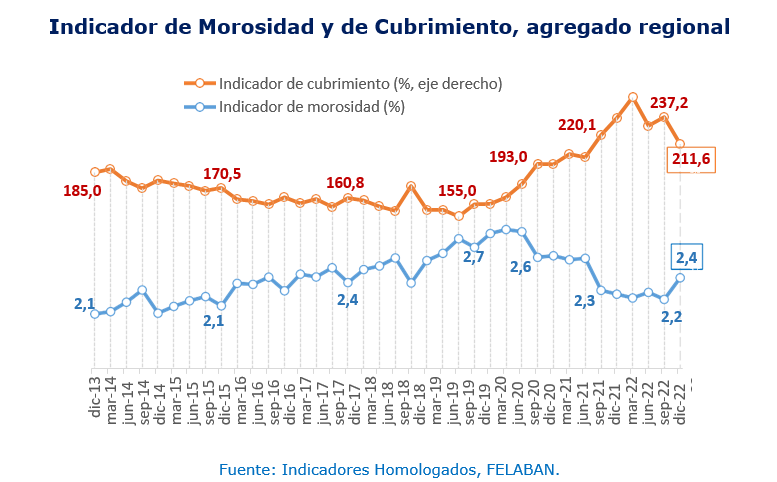

En la misma línea, el indicador de morosidad (medido como el cociente entre el saldo de cartera vencida y el saldo de cartera total) a nivel regional cerró el primer trimestre de 2023 en 2,42%, registro superior tanto a aquél del trimestre anterior (2,2%) como del reportado un año atrás (2,25%). A su vez, el indicador de cubrimiento (medido como el cociente entre el saldo de provisiones y el saldo de cartera vencida) reportó una disminución de 25 puntos porcentuales en comparación a los mismos períodos de tiempo, cerrando el primer trimestre de 2023 en 211,6%.

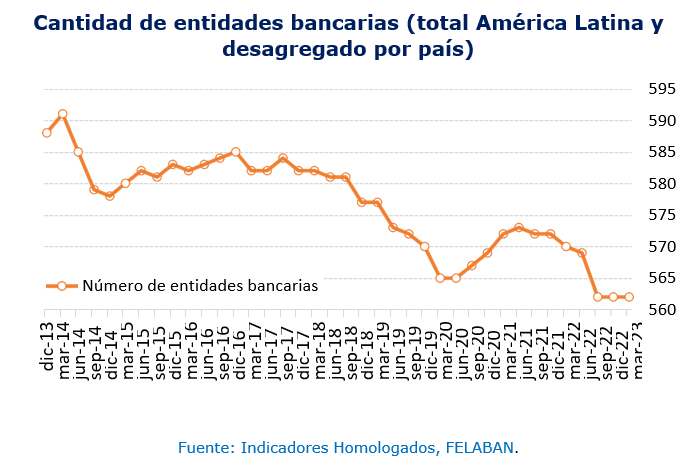

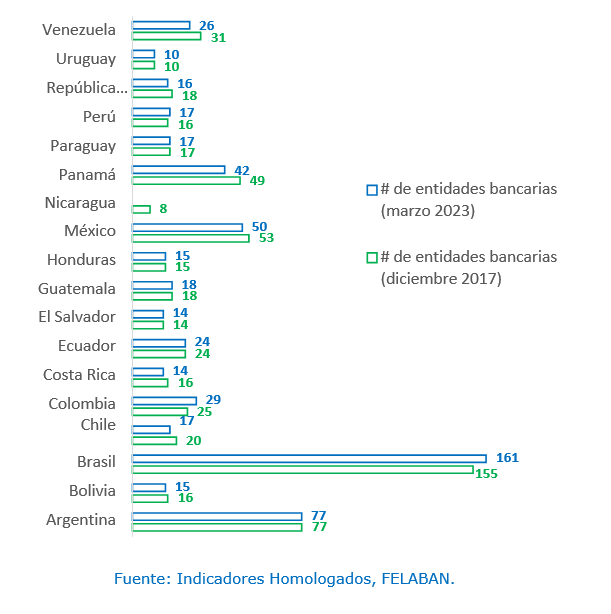

En términos de la cantidad de entidades bancarias, se reporta la operación de 562 bancos en toda América Latina, cifra sin variación con respecto a diciembre de 2022 e inferior en 8 unidades a la reportada un año atrás (570). Ningún país reportó variaciones en la cantidad de bancos que operan en su país entre diciembre de 20232 y marzo de 2023.

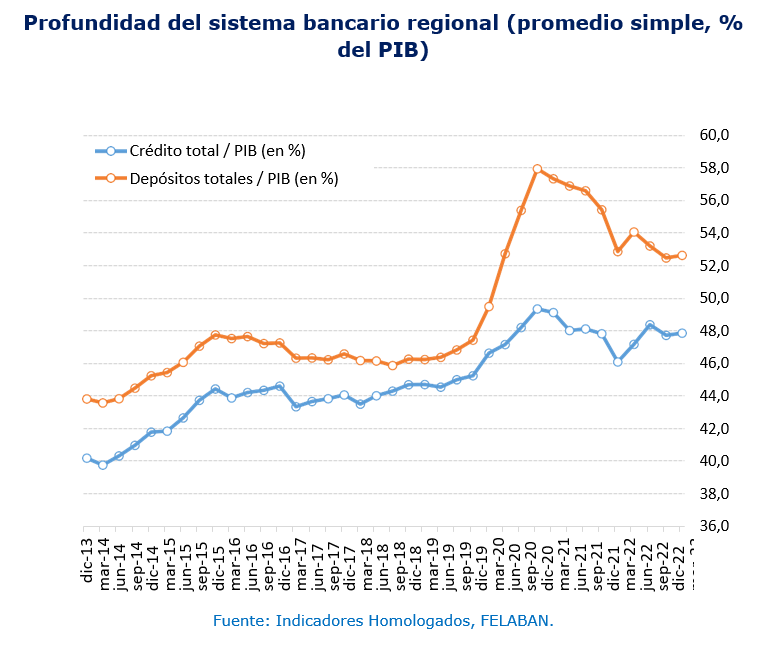

Finalmente, la profundización financiera del sector bancario latinoamericano, medida tanto por la óptica de los depósitos (cociente entre el saldo total de depósitos regional y el producto interno bruto regional) como por el lado de la cartera (cociente entre el saldo de cartera total regional y el producto interno bruto regional) parece exhibir una tendencia lateral, similar a la evidenciada en el lustro anterior a la prepandemia. En particular, el cociente Crédito bancario/PIB de América Latina promedió 47,9% al cierre del primer trimestre de 2023, mientras que el cociente Depósitos/PIB cerró el mismo período en 52,6%.