El Informe Económico Bancario de FELABAN No 26 recorre una breve crónica sobre la crisis de los bancos regionales de los Estados Unidos. En el mismo se hace una mirada sobre las causas de la crisis y la quiebra de algunos bancos. En el mismo análisis se dejan claras algunas de las acciones adoptadas por parte de las autoridades financieras de dicho país, así como, algunas reflexiones sobre los posibles fallos que se presentaron en la gestión de riesgo, como en el diseño de supervisión financiera. Igualmente, el informe revisa las principales variables macroeconómicas de la región, así como las cifras del sector bancario latinoamericano en el año 2022.

Editorial

América Latina encara un año con diversos frentes de acción que permiten prever profundas discusiones y hechos de mucho renombre.

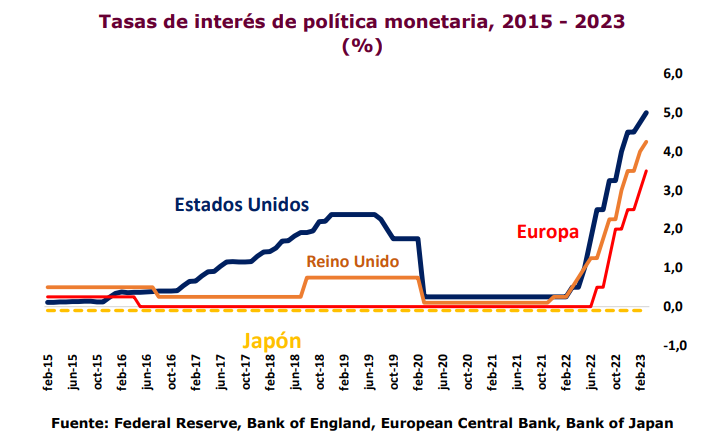

A raíz de una situación sin precedentes con la guerra de Ucrania la región sigue enfrentando un brote inflacionario que tiene los precios promedio en cerca del 12.55%. Esto ha conllevado un aumento de las tasas de interés de la economía. Un proceso de apretón monetario viene dándose desde el año 2021 que hoy por hoy, parece que durara por lo menos en lo que resta del año 2023. Con esto es claro que el costo del financiamiento aumenta de manera sustancial y con ello se desincentiva la actividad crediticia de manera estructural. La política monetaria restrictiva en los países desarrollados también tiene influencia en América Latina por la vía de cambios en las rentabilidades relativas en el mercado de dinero de corto plazo. Esto ha generado incertidumbre y volatilidad en las variables financieras. Ha sido especialmente cambiante el mercado cambiario en la región. Las tasas de cambio no solo son sensibles a los temas domésticos y a las variables macroeconómicas. También se ha observado sensibilidad frente a las políticas y acciones adoptadas por parte de la Reserva Federal, a los cambios en la inflación en los países desarrollados y los abruptos movimientos que se dan en los mercados de los bienes básicos a nivel internacional entre muchos otros.

Adicionalmente, a estos temas económicos tenemos que decir que varios países han llamado la atención por su cambio de rol en la geopolítica actual.

Brasil parece volver a un rol protagónico en la región y a nivel global. Su intervención con los superpoderes globales de Rusia, China y Estados Unidos, así como su liderazgo con los BRICS muestra un país que volverá a ser activo en la diplomacia mundial. El resto del vecindario latinoamericano seguramente estará atento a su accionar, dada la influencia que dicho país tiene en determinar algunas tendencias y percepciones para los inversionistas internacionales.

Colombia, con su nuevo gobierno viene discutiendo reformas de orden pensional, laboral, al sistema de salud y a la justicia en el legislativo en medio de profundos debates y una política que el gobierno denomina Paz

Total. Esto ha generado la atención del mundo dadas las implicaciones que dichos cambios pueden tener en las reglas del juego.

La Argentina enfrenta un complejo momento desde el punto de vista la inflación, ya que, alcanzó un número que supera el 100%. El reto de las autoridades es colosal y se teme que el número, distorsione aún más las variables financieras, lastre el crecimiento económico y posiblemente incrementa la pobreza y deteriora la desigualdad del ingreso.

Paraguay, Guatemala y Argentina muy pronto enfrentarán procesos electorales que marcarán su rumbo político, razón por la cual todos esperan elecciones libres, transparencia y transiciones serenas y pacíficas dentro del marco de la ley, la institucionalidad y el respeto de los valores democráticos.

Un contexto de nuevos gobiernos, o gobiernos iniciando sus mandatos, es una oportunidad para exponer planes novedosos, buscar centros de gravedad de desarrollo armónicos con las realidades. Los consensos, la evidencia internacional, muestran que las construcciones argumentativas resultan ser más sostenibles y respetuosas con todos los estamentos de la sociedad.

Contexto

Marzo del año 2023 parece ser especialmente rico en acontecimientos que tienen que ver con la actual lucha contra la inflación y la estabilidad financiera.

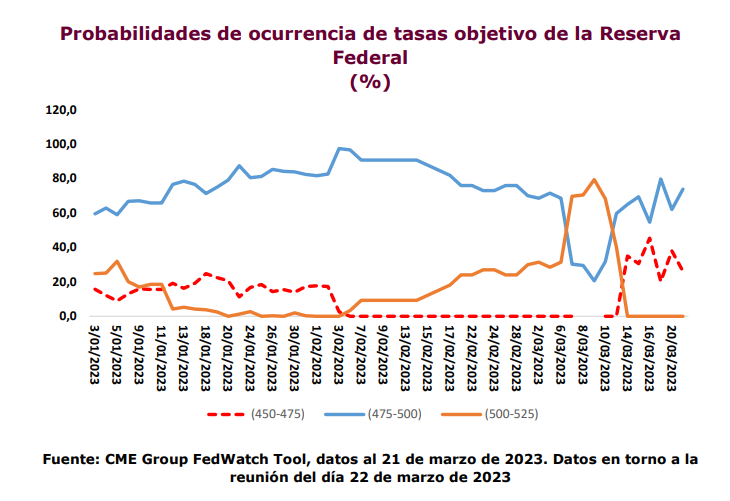

La incertidumbre que reina en torno a las acciones que tome la Reserva Federal en su reunión ordinaria de política monetaria viene reinando. Por un lado, el objetivo de controlar la inflación sigue vigente ante una inflexibilidad de los precios a la baja.

El pasado 7 de marzo, el testimonio oficial de Jerome Powell ante el Comité de Asuntos Bancarios del Senado de los Estados Unidos generó expectativas de un endurecimiento adicional de la política monetaria. En el mismo, se mencionó que la desinflación es muy leve, y, que llevar la inflación a un objetivo del 2% será un proceso muy largo en el tiempo. Por eso, no dudó en mencionar que, si es necesario, llevará la política monetaria más lejos de lo previsto hace apenas unos meses.

Adicionalmente, el jefe de la Reserva Federal pidió al Congreso que se aumente el techo de la deuda federal para atender los temas presupuestales de mediano plazo.

Las declaraciones han cambiado las expectativas de los mercados financieros internacionales, quiénes estiman que nuevas alzas se verán durante las siguientes reuniones de la FED. En medio del testimonio, las objeciones vinieron por parte de la senadora demócrata Elizabeth Warren, quién cuestionó la política monetaria al mencionar que están en riesgo potencial 2 millones de empleos en los Estados Unidos.

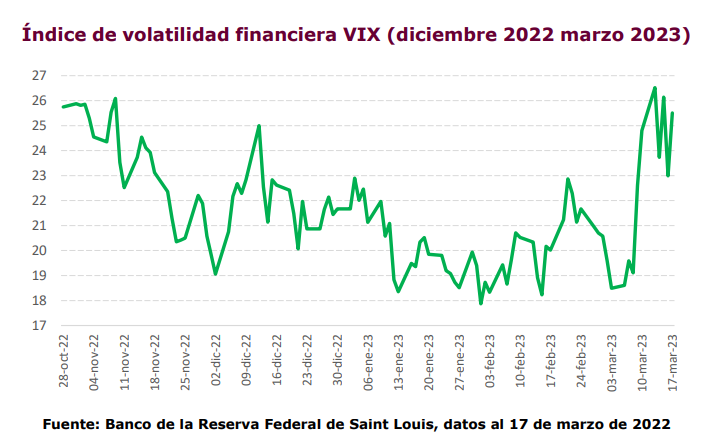

En la antesala de las reuniones de política monetaria, surgió el hecho que algunos bancos de los Estados Unidos y Europa enfrentan una caída en sus acciones bursátiles, dificultades de liquidez y posiciones de riesgo en torno a la valoración de mercado de sus activos.

Crónica de una crisis que tomó por sorpresa a los analistas

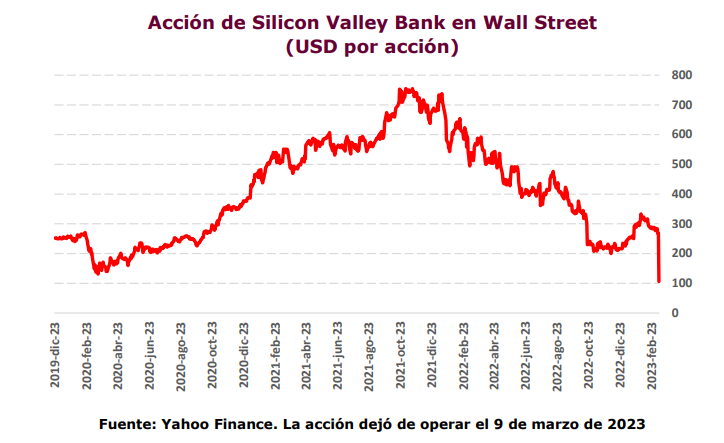

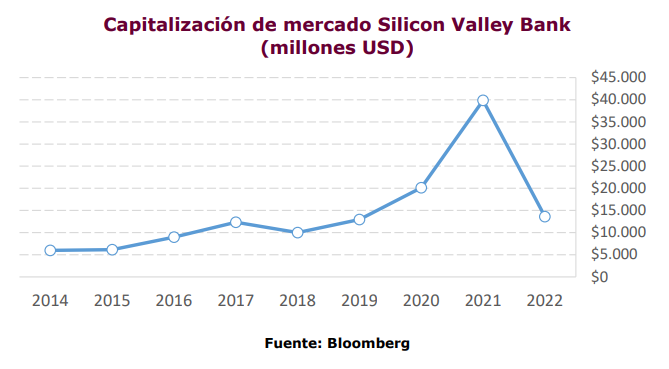

El pasado 9 de marzo de 2023, la acción del Sillicon Valley Bank (SBV) cayó un -30%. Entre marzo 10 y marzo 13 las autoridades de la Reserva Federal, el OCC y el FDIC tomaron el control del banco, para examinar sus cuentas y examinar una posible venta a grupos financieros interesados. Esto ha venido acompañado de una caída de las acciones del First Republic Bank’s en un 60%.

El 12 de marzo de 2023, en medio de una compleja situación en los mercados financieros internacionales, un comunicado conjunto de la Reserva Federal, el Departamento del Tesoro y el FDIC1 señalaron que los clientes de SVB tendrían acceso a sus ahorros sin traumatismos. Esto, en una extensión del programa de seguro de depósito. La Reserva Federal señaló que se crea el Bank Term Funding Program (BTFP), para ofrecer liquidez a los agentes económicos afectados en el mundo financiero. Esto incluye programas de préstamos de liquidez a bancos, asociaciones de ahorro, credit unions, y otros agentes elegibles.

Para tener acceso a los préstamos, los agentes económicos elegibles deben presentar bonos del tesoro y títulos de respaldo hipotecario. Se busca que las ventas de activos no se hagan por debajo de las valoraciones de mercado en tiempos de tensión financiera2.

Mientras tanto, el pasado 19 de marzo, los bancos centrales de Estados Unidos, Inglaterra, Europa, Japón y Canadá anunciaron una acción conjunta de apertura de líneas SWAP de liquidez (en dólares) con maduración de 7 días máximo, vigente hasta el 30 de abril próximo. Esto, con el fin de aliviar problemas de suministro de liquidez general en el sistema financiero global. Una medida similar fue adoptada en el año 2008, en uno de los momentos más difíciles de la crisis financiera.

La política monetaria de la Reserva Federal, el 22 de marzo de 2022, se encontraba entonces en un dilema de funciones propias de un banco central moderno: velar por la estabilidad de precios versus atender los problemas propios de la estabilidad financiera. La FED acordó elevar sus tasas de interés en 25 puntos básicos. Para unos, mostrar compromiso con la regulación, para otros, no revelar una fragilidad del sector bancario que no podía soportar un incremento de tasas. Analistas la denominaron un alza de tasas “psicológica”.

¿Por qué quebró Silicon Valley Bank?

Edward Helmore, editor del diario británico The Guardian3 sintetiza el tema diciendo que la respuesta, está lejos de ser “simple”. El Congresista Bernie Sanders4, en una declaración reciente menciona que una causa de la quiebra es la desregulación promovida por la administración Trump en el año 2017, al cambiar algunos aspectos de la ley Dodd-Frank. El Congresista cita un documento del Congressional Budget Office, donde se plantea abiertamente que los cambios en el seguro depósito traerían como consecuencia “increase the likelihood that a large financial firm with assets of between $100 billion and $250 billion would fail”.

Bien vale recordar que las pruebas de tensión financiera se dejaron solamente para los bancos denominados “sistémicos”. Se dejó un umbral de activos del orden de USD 50.000 millones. Y bancos como el SVB fueron exonerados de estas pruebas desde el año 2018.

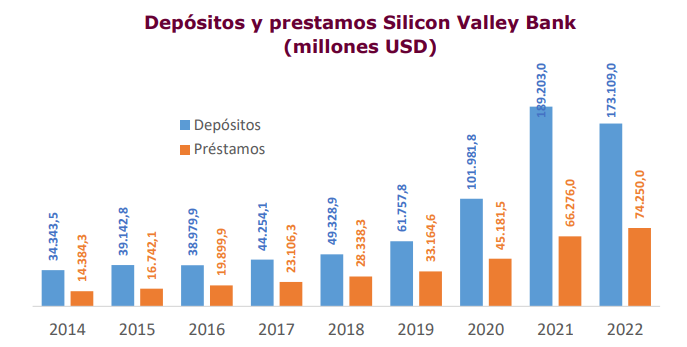

En el campo de la política monetaria, habría que decir que el aumento de las tasas de interés como producto de una política monetaria restrictiva se dio un fenómeno en el cual la búsqueda de rentabilidad floreció en los proyectos de emprendimiento de nuevas tecnologías. Algunos de los clientes de SVB estaban en el mundo del Venture Capital5 y la tecnología. En un momento de bajas tasas de interés, como el vívido entre 2020 y 2021, era claro que era un momento para la inversión y la apuesta en sectores menos tradicionales. Según Bloomberg y CNN, los depósitos del SVB aumentaron de USD 62.000 millones en 2019 a USD 198.000 millones a fines de 2022.

Igualmente, el SVB realizó inversiones de sus excedentes de liquidez en títulos del tesoro. Con el aumento de la inflación y con el cambio de signo de la política monetaria, el acervo de títulos perdió valoración a precios de mercado. Según datos de la agencia de noticias Bloomberg, el portafolio de inversiones promedio rendía un 3.9% en 2021; con el aumento de las tasas de interés de fondos federales, el mismo pasó a rendir tan solo un 1.79% en 2023.

Esto necesariamente apretó la posición de liquidez de SVB, que tuvo que incrementar las tasas de interés de sus créditos, a la vez que liquidaba su portafolio infligiendo perdidas efectivas en la valoración y la contabilidad. Muchos clientes, ante la imposibilidad de financiamiento a costos bajos, retiraron sus depósitos para fondear sus negocios y actividades. El portal de negocios Investing.com6 menciona como una causa el clásico descalce de plazos. Depósitos a corto plazo exigibles por los ahorradores, versus un mecanismo en el cual, el respaldo está en inversiones a mediano plazo. En caso de una situación de tensión, era claro que las pérdidas en valoración eran una posibilidad.

La conjunción entre perdidas de portafolio y retiro de depósitos, suscitó más salidas de depósitos entre otros clientes. A fines de febrero de 2023, las acciones se caían en un 60% y se buscó un socio para capitalizar el banco y darle una inyección de liquidez. Según el portal de noticias CNBC7, la búsqueda de un socio fracasó y la autoridad bancaria del Estado de California intervino la entidad.

En un dramático diagnostico post mortem, GARP (Global Association of Risk Professionals) menciona literalmente que “solo uno de los siete miembros de la junta asignados al comité de riesgos de SVB, por ejemplo, tenía antecedentes remotamente relacionados con la gestión de riesgos. Además, según la información proporcionada en la declaración de poder de SVB de 2023, ninguno de los miembros del comité ocupó nunca un puesto de gestión de riesgos senior, como CRO”.

Un punto adicional tiene que ver con que la firma Circle, emisora de la criptomoneda USDC. Esta ha sido famosa por mantener una relación con 1 a 1 USDC con el dólar de EEUU. Sin embargo, buena parte de sus reservas estaban en SVB, lo cual, llevó a una caída en la moneda, cuyo precio alcanzó los 0.87 centavos de dólar. Una situación similar se observa con la firma BlackFI8.

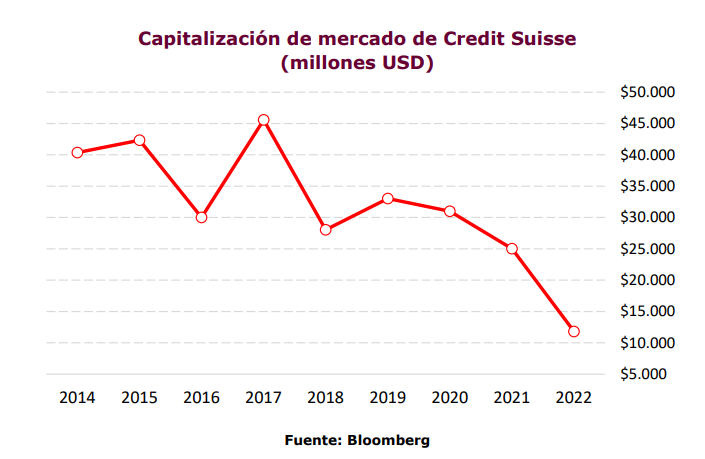

¿Por qué quebró el banco Credit Suisse?

La turbulencia bancaria de los últimos días ha tenido el caso de Credit Suisse en la mira de los inversionistas y autoridades de supervisión financiera. La acción del banco ha venido cayendo, no solamente en el año 2023, sino también desde el año 2021 al menos.

El banco suizo, con presencia en 50 países, y uno de los 30 bancos globalmente sistémicos, con 50.000 empleados vio el desplome de sus acciones en bolsa: solo en el año 2023, el precio de la acción cayó -69%.

De acuerdo con la Revista Forbes9, los informes institucionales evidenciaban una “debilidad material” desde el año 2021 y 2022. Por esta razón, el principal accionista el Saudi National Bank10, había anunciado que no recompraría más acciones de la entidad. Este banco árabe habría perdido cerca de USD 1.000 millones con las operaciones relacionadas con el Credit Suisse11.

Para muchos, los fracasos en los fondos de inversión de Archegos12 y Greensil son algunos de los negocios que debilitaron la posición financiera del banco en el año 2021.

El 12 de marzo de 2022, el Swiss National Bank adoptó una línea de liquidez de EUR 54.000 millones. Finalmente, se acordó que UBS (banco también de Suiza) adquirirá las acciones del Credit Suisse. Según informaciones de prensa, la adquisición será realizada con un castigo sobre el valor de mercado, cercano al 60%. Esta operación ha sido

realizada con una línea de apoyo de liquidez del Swiss National Bank13, además, del apoyo del gobierno federal de Suiza, y el Swiss Financial Market Supervisory Authority. Esta operación ha generado turbulencias en el mercado de bonos dadas las valoraciones de mercado subyacentes y el uso de los mecanismos de CoCo (contingent-convertible).

Implicaciones de la situación bancaria internacional

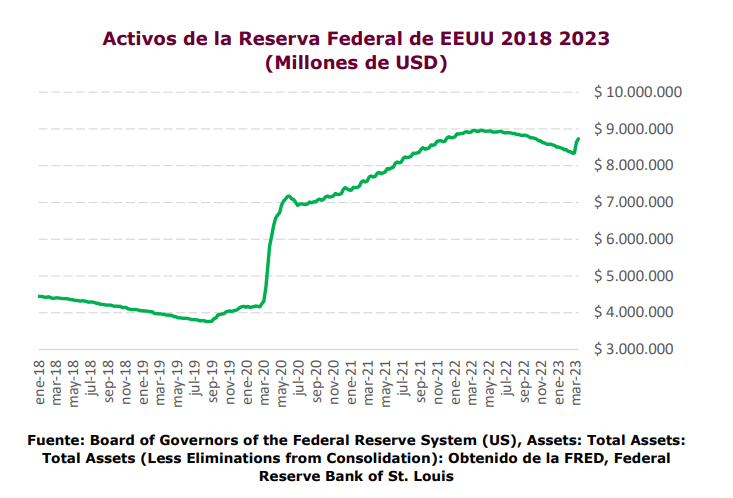

Por supuesto que un tema que deja entre dicho la turbulencia con SVB es el relacionado con la política monetaria. Al respecto, puede decirse que los dilemas para los bancos centrales serán colosales. En una inflación que se mantiene inflexible a la baja, versus una turbulencia que afecta la estabilidad financiera, las acciones a realizar lucen difusas. Las apuestas sobre las acciones de la Reserva Federal y el Bank of England, en marzo fueron variadas. El banco Goldman Sachs mencionó que una pausa se daría en el aumento de las tasas de interés, que ya lleva cerca de 14 meses. Para otros, las líneas de liquidez abiertas para los bancos en dificultades, implica un retroceso en la normalización del balance de los bancos centrales. Incluso, algunas voces hablaron de que ese aumento de los activos de la Reserva Federal tendría consecuencias inflacionarias futuras. Bien valdría decir que el aumento de los activos, no necesariamente es emisión, y no necesariamente generaría inflación. En primera instancia y tal como se ve en el gráfico anterior, el programa de normalización de activos de la Reserva Federal que venía funcionando desde el año 2022, sufre retrasos.

El fantasma de la crisis financiera de año 2008-2009 está a la orden del día. Una primera mirada la brindan los investigadores Jian et. al. (2023)14 cuando mencionan que una combinación de factores entre los cuales están, unas perdidas de portafolio de inversión por aumento en las tasas de interés y menor valor de los títulos (Tesoros de los Estados Unidos), con un porción de apalancamiento no asegurado (deuda/activos) generan una vulnerabilidad financiera leída por los depositantes corrientes, y que puede dar lugar a un retiro de las exigibilidades. En una posición donde se han dado perdidas contables por valoración a precios de mercados (Mark to market), pero las mismas no se han hecho efectivas, se encuentra que el valor de mercado, es USD 2 trillones, por debajo del valor en libros. El ejercicio mostró que, si la mitad de los depósitos no asegurados (por el FDIC) se retiraran, alrededor de 190 bancos podría enfrentar dificultades de riesgo potencial.

El FDIC reporta que las instituciones financieras de Estados Unidos alcanzan a tener USD 620.000 millones en pérdidas no efectivas. Todo, por la valoración de mercado y por el efecto que tienen las mayores tasas de interés de la economía. En el caso de SVB, el monto de portafolio de inversión en diciembre de 2022 era de USD 120.000 millones, un poco más del 54% del total de activos. Según Global Association of Risk Professionals – GARP, el comité de riesgo de SVB, estaba desconectado de la realidad de los problemas del portafolio de inversión, cuando se afirma que “había desconexión entre lo que se habla y lo que se consignaba en el papel”15.

La revista The Economist16 menciona dos aspectos que consideramos no se pueden dejar de lado. El primero: el argumento usado por el Editor histórico de la revista, Walter Bagehot, cuando dice que el prestamista de última instancia, actúa en casos de “pánico”. Luego hace un llamado a la mirada del análisis de riesgo individual de banco, que en algunos casos califica como “pobre”. En otro argumento se menciona que, pese a una mejor regulación en los Estados Unidos y unas normas que exigen capitalización, la mirada del efecto del alza en las tasas de interés y las pérdidas de portafolio de inversión son un tema que puede golpear el patrimonio. Esto, sin contar aún el efecto que tengan los deudores en tasas variables y en su capacidad de pago actual. En su edición del 18 de marzo de 2023, The Economist menciona en su página editorial que “la elevación de tasas de interés ha dejado expuestos a los bancos”.

Joy Macknigth, de la Revista The Banker17 señala que, en el caso de SVB, hay que tener en cuenta que buena parte de sus clientes pertenecían al segmento de la tecnología. El mismo tuvo un período de auge en el momento del COVID19, ayudado por dinero barato y unas tasas de interés bajas históricas. La naturaleza del riesgo de este sector cambió una vez se volvió a la presencialidad, las tasas de interés cambiaron y se vio una sequía general en empresas de tecnología, tanto a nivel de las llamadas BIGTECH (despidos, malos resultados, desvalorizaciones en bolsa), como de las firmas mas pequeñas, incluso las criptomonedas más disciplinadas en cumplir con la supervisión y las normas dispuestas. La explosión de algunas criptomonedas en el año 2022 fue una de las primeras alertas que el banco SVB vivió.

Por otro lado, en una posición mas aguda, menciona que se dieron problemas de gobernabilidad interna, ausencia de controles de riesgo, particularmente en la gestión de activos y pasivos, y una omisión en el nombramiento del Chief Risk Officer durante cerca de 9 meses. Esta es una omisión en la estructura administrativa, gobierno corporativo y de gestión del riesgo que podría ser una explicación del descalce de plazos y de liquidez que se genera entre las obligaciones a los clientes y las inversiones de largo plazo que se desvalorizan.

En el diario Financial Times, el reputado analista Martin Wolf mencionó que un camino que podría darse hacia el futuro cercano puede ser una reconfiguración del esquema de seguro de depósito en los Estados Unidos. Igualmente, la complejidad de las normas financieras de EEUU seria nuevamente motivo de debate, dado que existen supervisores tales como la Reserva Federal, el FDIC, la OCC, y las autoridades bancarias de orden estatal. En muchos casos, los líos de jurisdicción y los vacíos que esto genera, hacen imposible, una claridad meridiana sobre las responsabilidades y puntos de acción.

Otro punto, que no es menor, es el relacionado con las perspectivas crediticias. Ante el aumento de tasas de interés y el desarrollo de una turbulencia financiera, es posible que muchos bancos regionales restrinjan la oferta crediticia, limitándola a los perfiles de mas alta calidad. En palabras del reconocido economista Mohamed El-Arian18, la confianza se ha sacudido en el sector bancario y debe ser restaurada a la brevedad. Este proceso debe surtir efecto mucho antes de que el crédito se vea racionado a la pequeña y mediana empresa, con un impacto adverso en la economía.

¿Y la supervisión financiera?

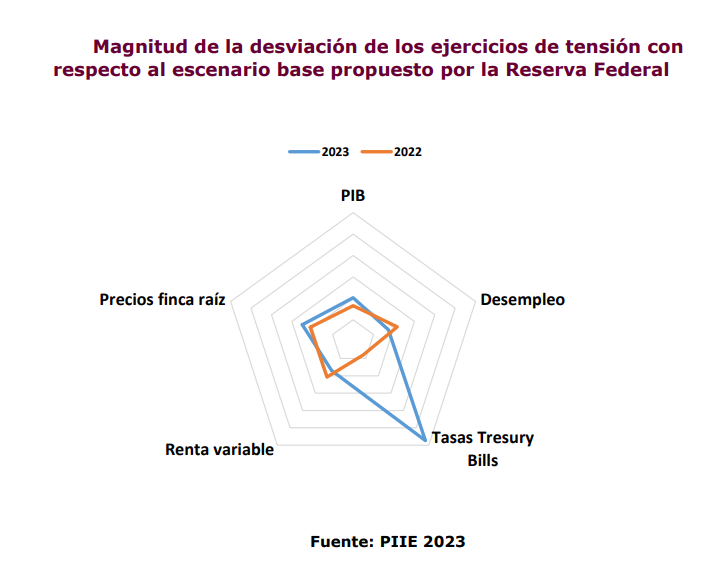

De acuerdo con Patrick Honohan19 del Peterson Institute of International Economy las pruebas de tensión (stress testing) que no fueron aplicadas a los bancos en quiebra, dados los cambios en las leyes del año 2017, han tenido algunos problemas de diseño dado la realidad macroeconómica actual.

Los actuales documentos muestran escenarios tales como reducciones en el nivel del PIB, aumentos del desempleo, aumentos en la inflación o cambios en los precios de los activos inmobiliarios. En ese sentido, los cambios en las tasas de interés contemplaron escenarios de reducción de las mismas. Sin embargo, los ejercicios no fueron ilustrativos en materia de elevación de tasas de interés.

El comentario general que se ha hecho con el tema se refiere a que los escenarios contemplados en los últimos años han estado centrados en caminos muy similares. Los mismos parecen no haber cambiado mucho, pese a la intensa y variopinta realidad macroeconómica que ha experimentado en los últimos 5 años.

Cifras del sector bancario latinoamericano

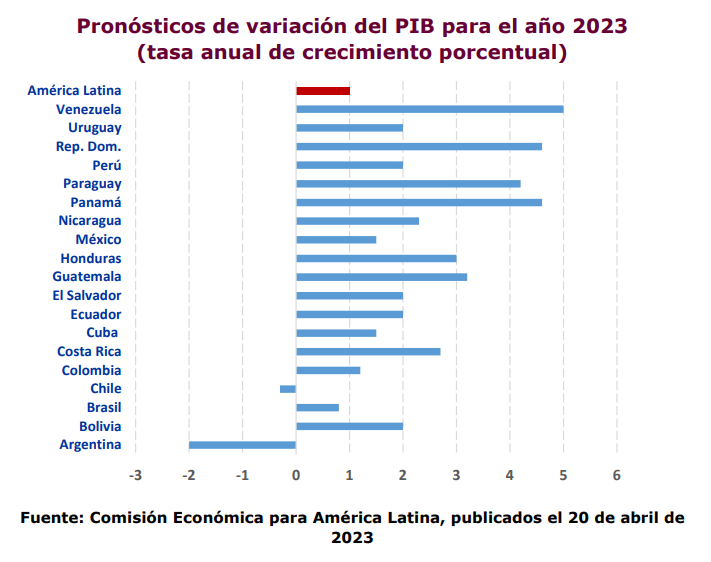

La región latinoamericana se encuentra en medio de una situación donde la coyuntura macroeconómica resulta ser compleja. La CEPAL estima que América Latina crecería 1% en el año 2023. Por un lado, no se espera que la política monetaria cambie de signo y cada vez se perciban más los efectos rezagados de la misma.

La desaceleración de variables claves como la inversión y el consumo, sumados a una menor demanda de productos exportables desde los mercados avanzados signa las posibilidades a la baja. Por otro lado, la política fiscal sigue estando sumamente limitada dada la magnitud de la deuda pública y la desaceleración económica que seguramente afectará el recaudo tributario. El costo y uso del capital luce como una variable que afecta la actividad productiva, dado el aumento del costo del financiamiento, la elevación de la carga tributaria en algunas jurisdicciones y unas monedas que se debitan en el largo plazo frente a algunas monedas divisas. Como suele suceder las presiones inflacionarias puede suavizarse, pero a una velocidad mucho menor a lo deseado, por lo que las autoridades económicas seguramente harán un cerrado seguimiento de dichos indicadores en el corto plazo.

El Fondo Monetario Internacional en su informe de abril de 2023 considera que la política monetaria contraccionista parece mantenerse en el horizonte del presente año, mientras que la mayoría de países enfrentan restricciones desde el punto de vista

fiscal y complicaciones dado el acervo de las deudas pública y privada acumuladas en la última década. Por dicha razón la desaceleración de la economía mundial se acentúa, mientras que en América latina se crecería apenas un 1.6% en el presente año.

La inflación en la región pareciera haber logrado un techo en promedio. Esto no quiere decir que el brote inflacionario se haya terminado. En marzo de 2023 la inflación promedio regional estaba ubicada en 12.55%, mientras que en el marzo de 2022 el mismo indicador era de 9.77%. El promedio regional tuvo un punto máximo en enero de 2023 al ubicarse en 13.12%

De acuerdo con Fondo Monetario Internacional la inflación núcleo, sigue siendo alta al ubicarse en niveles que gravitan en el 8% regional. Se prevé que los bancos centrales mantengan una postura de altas tasas de interés, hasta cuando se observe una tendencia de convergencia a los niveles de inflación-objetivo. El trabajo de Galindo y Nuguer (2023)20 señala que la inflación en América Latina está muy correlacionada con las expectativas, el aumento de los precios de los combustibles. De acuerdo con los autores el 70% de los choques de precios de combustibles se convierten en un brote inflacionario en la mayoría de los países. El aumento de los precios de la energía y el debilitamiento de las monedas locales dio lugar a una amplificación del choque.

Argentina, ha mostrado una situación adversa dado que la inflación anual superó el 100%; un dato que se veía en dicho país desde 1991.

Las condiciones financieras cambiantes han sido uno de los factores que han generado incertidumbre entre los agentes financieros. De acuerdo con el reporte del Bank International of Seatlements las condiciones de riesgo financiero de 2023 se moderaron con respecto al semestre pasado. Sin embargo, hay que mencionar que los bonos soberanos permanecen sumamente sensibles a cambios en las condiciones de crecimiento del PIB,

evolución de la inflación, finanzas públicas, y, mercados laborales entre otros.

De acuerdo con el análisis del banco estadounidense JP Morgan, si bien la inflación puede moderarse en lo que resta del año, subsiste el riesgo de que, ante un apretón monetario, los riesgos de congelamiento del PIB se mantengan, en especial en el mundo emergente, donde la política monetaria ha sido más astringente. Quizás por esa razón si se quiere incentivar el crecimiento del producto sean necesarias políticas públicas de diferente naturaleza. JP Morgan estima que en un escenario que contemple un aterrizaje suave, o una recesión leve, los rendimientos de la deuda pública emergente se verían afectados entre un 10% y 15%

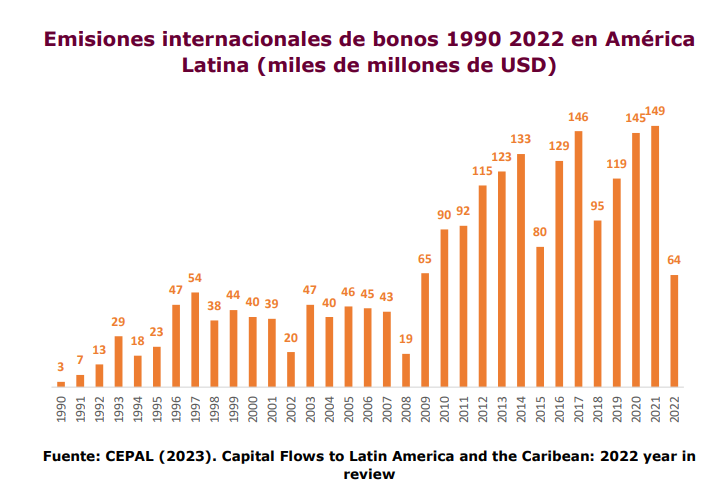

En el año 2023 las emisiones de bonos internacionales en América han empezado muy gradualmente. En enero según CEPAL las mismas alcanzaron los 16 mil millones de USD. Este número contrasta con los 22 mil millones de enero de 2022 y los 37 mil millones de enero de 2023. Las condiciones financieras mundiales y la elevación del costo del financiamiento llevaron a una reducción de las emisiones en el año 2022 del orden del -57%. Las emisiones privadas han sido las más afectadas y sectores tales como el de las entidades financieras bancarias, entidades financieras no bancarias, empresas de categoría cuasi-soberanas, y entidades supranacionales son de las que más han postergado sus planes de financiamiento internacional. Se calcula que en el año 2022 la tasa de interés del cupón promedio es 1.3% más alta que la observada en 2021. Igualmente, la maduración fue 3 veces más baja que en año 2021, evidenciando preferencia por el corto plazo y una marcada incertidumbre.

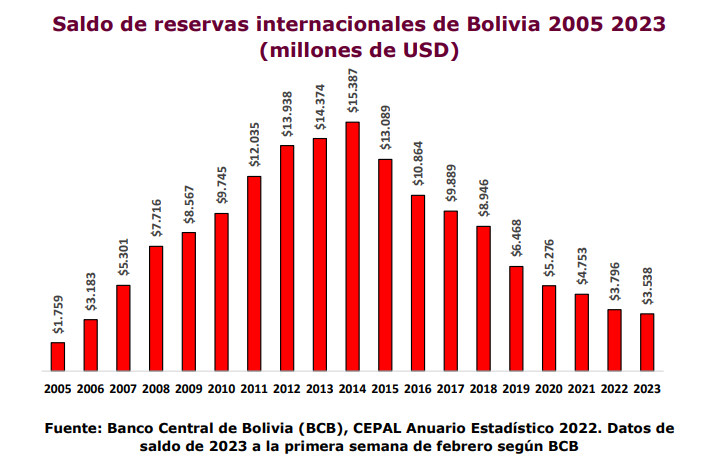

Un aspecto de marcada preocupación en la coyuntura reciente es la situación macroeconómica de Bolivia. Dicho país ha enfrentado dificultades macroeconómicas en los últimos meses. Un indicador de dicha situación tiene que ver con un déficit fiscal nacional que alcanza un -7.2% del PIB, que al parecer es financiado con reservas internacionales. Según el reporte del Fondo Monetario Internacional (FMI)21 redactado en el mes de septiembre de 2022 “más de un tercio del déficit fiscal lo ha financiado el banco central, ejerciendo presión sobre el saldo de reservas internacionales de Bolivia”. Adicionalmente, las menores cotizaciones del gas, y la menor producción del mismo mineral han afectado negativamente las exportaciones, reduciendo los ingresos externos en la cuenta corriente y la oferta de dólares de la economía.

El FMI mencionó que, para mantener el tipo de cambio fijo en Bolivia, es necesaria una reducción del déficit fiscal primario a un orden de magnitudes del -1.5% del PIB. Esto implicaría un ajuste fiscal importante donde se reduzcan los subsidios al combustible, y la inversión en hidrocarburos se potencie para generar ingresos.

No obstante lo anterior, vale la pena poner de manifiesto la solidez del sector bancario boliviano en medio de dicho entorno económico retador: profundización financiera de los depósitos (Depósitos/PIB) cercana a 70%, indicador de solvencia de 11,8%, una rentabilidad del patrimonio (ROE) cercana a 18%, y un indicador de cartera vencida del orden de 2,1% (cifras a diciembre de 2022). Aunque es muy pronto para conocer la evolución, trayectoria y desenlace del ajuste fiscal a discutirse en Bolivia, la fortaleza patrimonial de los bancos locales es digna de resaltar para apoyar las directrices de política pública a implementar durante el año 2023 en dicho frente.

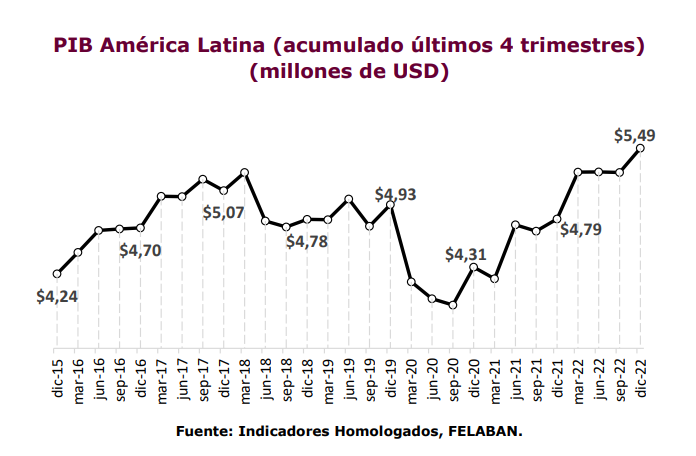

La economía latinoamericana ha exhibido una recuperación sostenida desde inicios del 2020, luego de avances en los planes nacionales de vacunación en 2021, un rebote en la actividad productiva producto del relajamiento y cese de las medidas de distanciamiento social desde inicios de 2022, y mayores niveles de demanda agregada a nivel global que impulsaron rápidamente la producción local. Aunque estos acontecimientos (entre muchos otros) impulsaron el PIB regional (nominal) del año 2022 hasta los USD 5,5 billones, existen dudas sobre la continuidad de dicha tendencia al alza durante el año 2023.

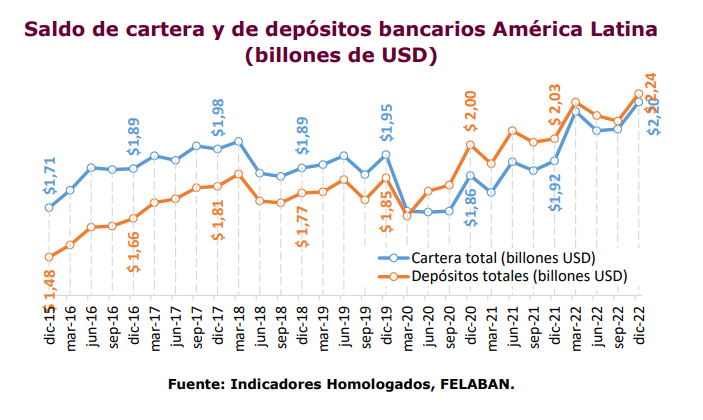

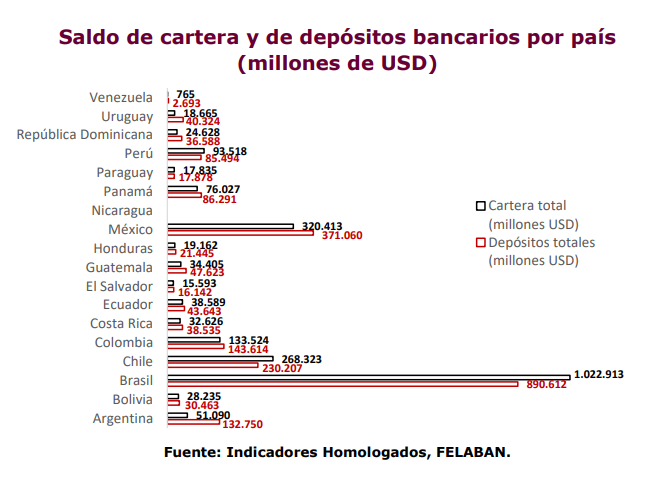

El dinamismo de la actividad económica en la región se ha traducido en una mayor actividad bancaria durante los últimos años y, en particular, a lo largo de todo el año 2022. Ello se ve reflejado en el saldo de depósitos y de cartera crediticia de su sector bancario, los cuales cerraron el año 2022 en USD 2,24 billones y USD 2,20

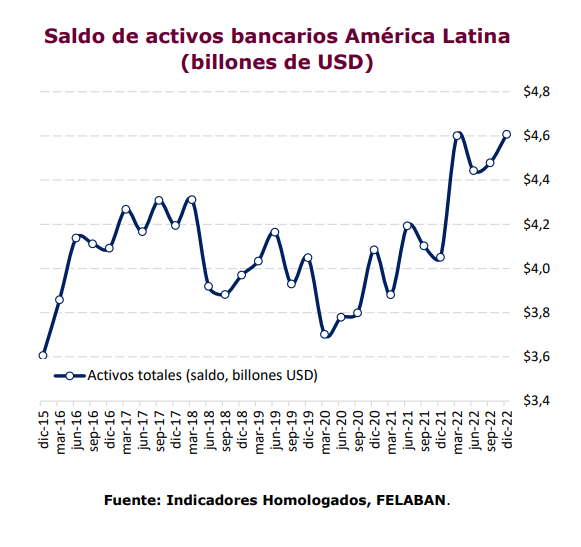

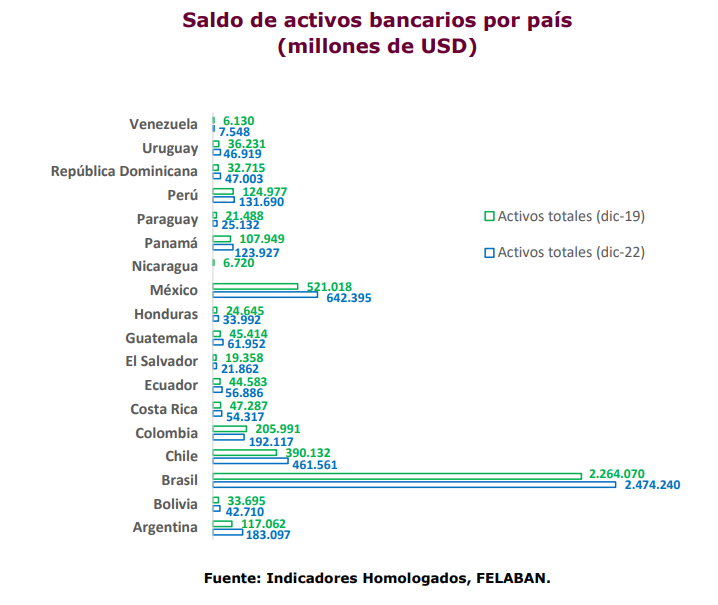

Los activos bancarios de la región, medidos en USD, también se caracterizan por mantener su tendencia al alza sostenida durante los últimos años, al cerrar el año 2022 en USD 4,60 billones, cifra casi 14% superior a la reportada al cierre de 2021 (USD 4,05 billones). Aunque al expresar los activos totales de cada país en moneda extranjera los resultados obtenidos muestran una gran heterogeneidad se resalta que, con excepción de Perú y Uruguay, dicho saldo expresado en moneda local registró variaciones interanuales positivas entre 2022 y 2021.

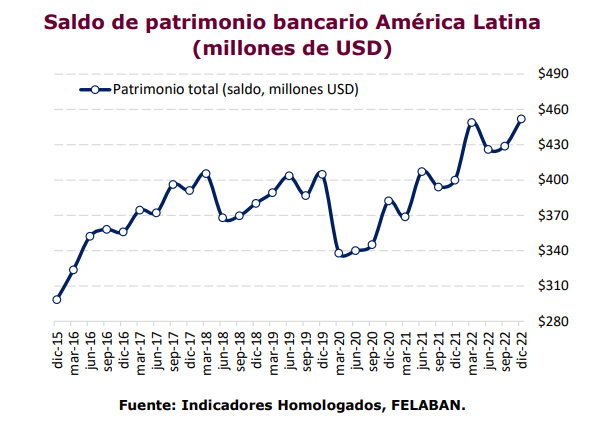

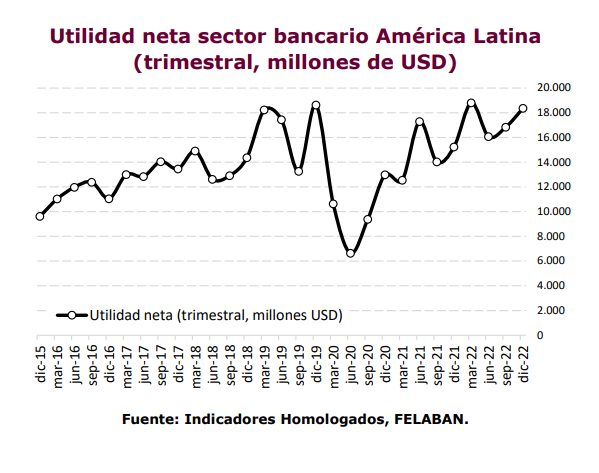

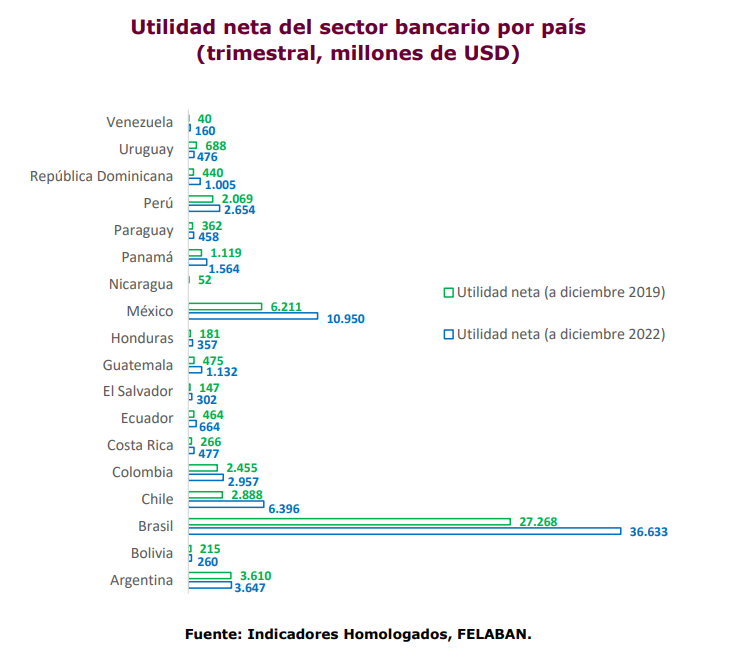

Por su parte, el patrimonio bancario de la región alcanzó los USD 452.000 millones en diciembre de 2022, registro superior a los USD 404.000 reportados en la prepandemia (diciembre de 2019). Esta variación se tradujo en una utilidad neta de USD 18.364 en el cuarto trimestre de 2022, y una utilidad neta acumulada de USD

70.091 millones en lo corrido del año 2022. Por países, vale la pena destacar que la banca brasilera explica un poco más del 50% de las utilidades netas de la banca latinoamericana al cierre de 2022.

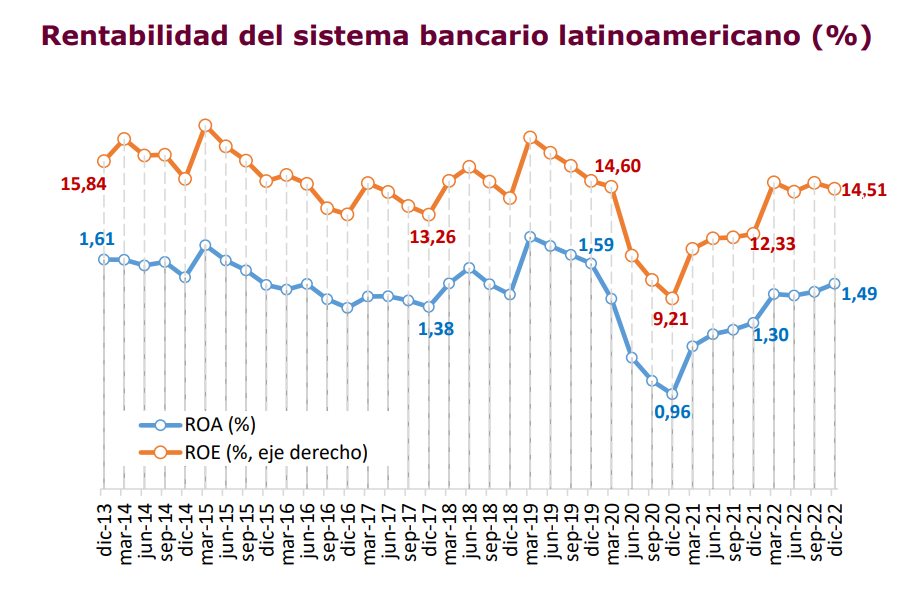

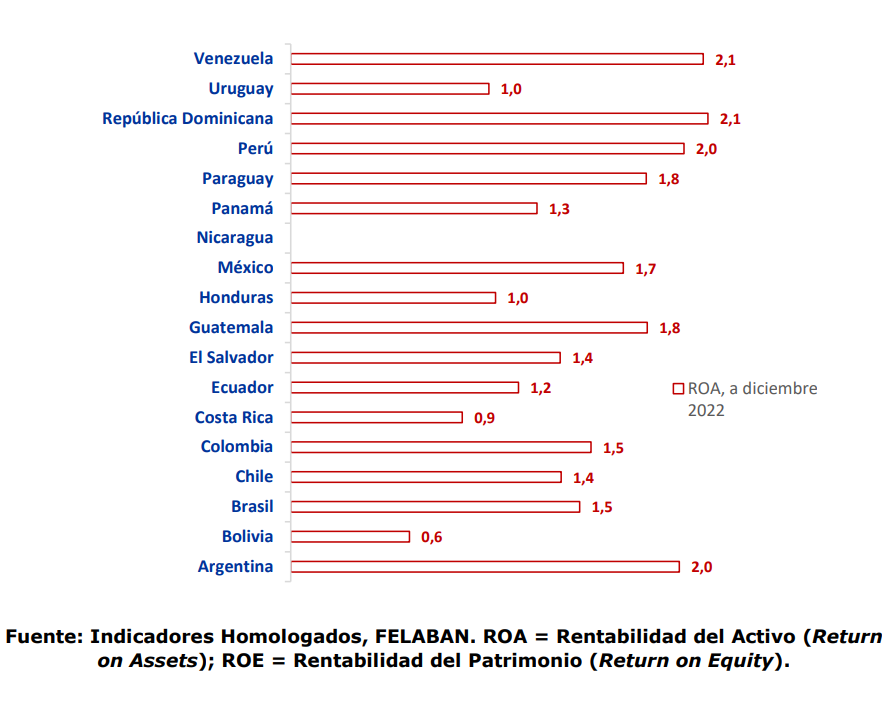

En la misma línea, los indicadores de rentabilidad ROA y ROE (medidos como el cociente entre utilidad neta y activos totales, y el cociente entre utilidad neta y patrimonio total, respectivamente) muestran un repunte sostenido desde el inicio del año 2020 que, no obstante dicha tendencia, aún se ubican en niveles inferiores a los reportados en la prepandemia. En particular, el ROA de la banca latinoamericana ascendió a 1,49% al cierre de 2022 mientras que, para el mismo período, el ROA alcanzó 14,51%. Por países, dicha rentabilidad del activo mostró un comportamiento no uniforme al cierre de 2022, que varió entre el 0,61% (Bolivia) y el 2,14% (República Dominicana).

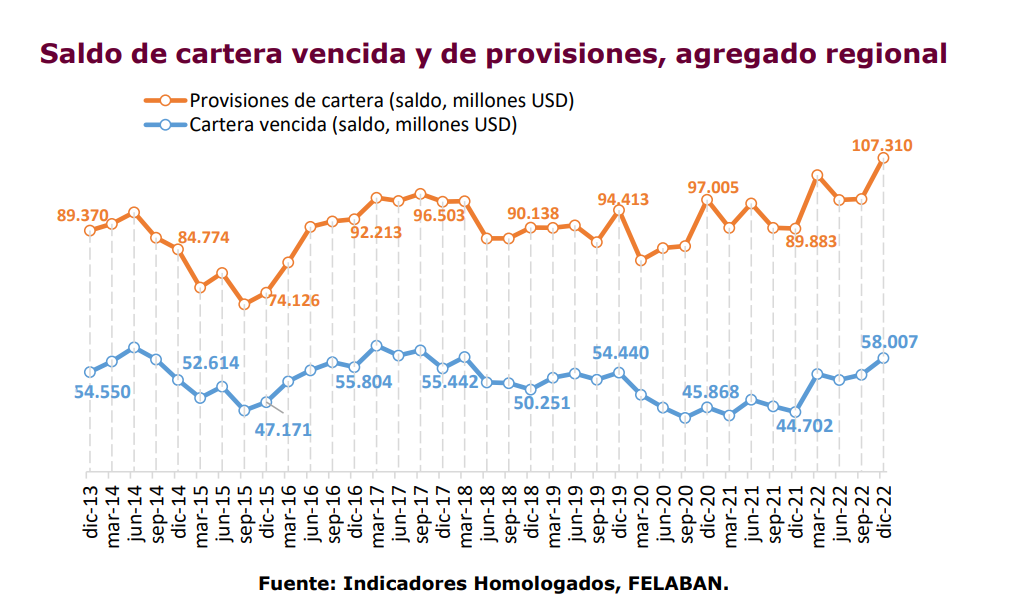

Por otra parte, el saldo de cartera vencida de la banca latinoamericana totalizó USD 58.000 millones al finalizar el año 2022, aumentando casi 30% en tan solo un año. No obstante lo anterior, el saldo de provisiones ascendió a USD 107.310 millones en el mismo período, reflejando un aumento interanual de 20%.

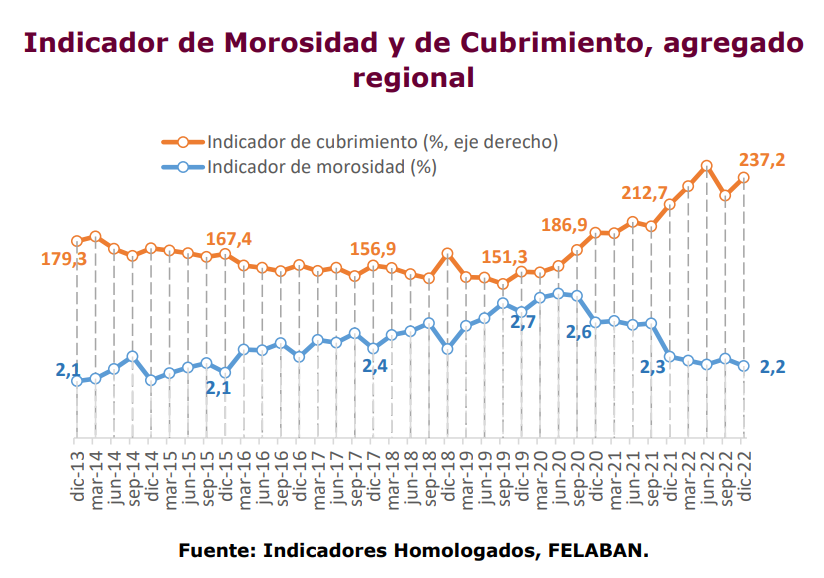

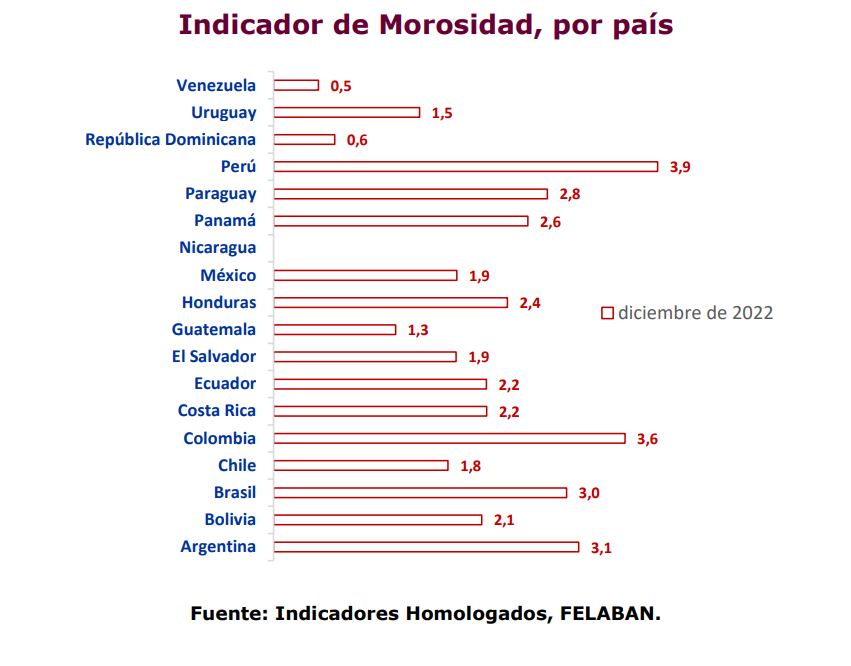

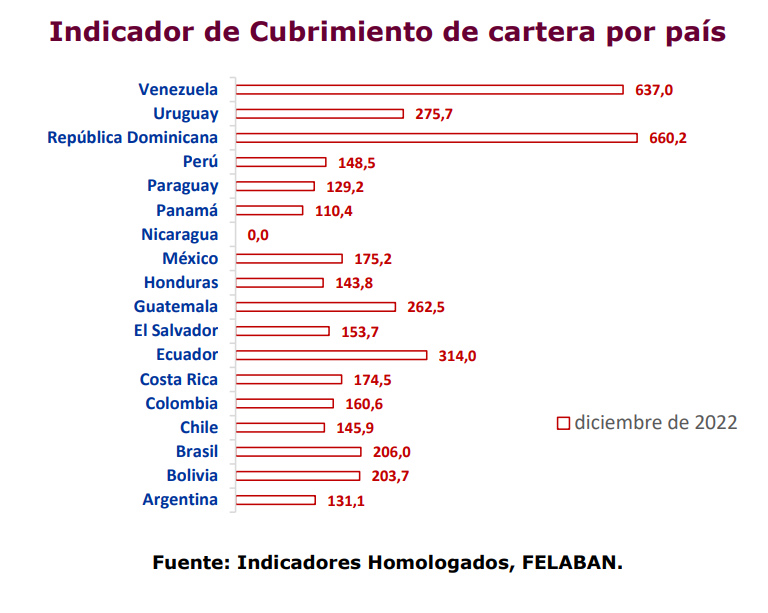

A pesar del inusitado incremento en términos absolutos, los registros sugieren que, en términos relativos, el indicador de cartera vencida (medido como el cociente entre el saldo de cartera vencida y el saldo de cartera total) a nivel latinoamericano exhibió una tendencia estable durante el 2022, cerrando dicho año en 2,2%. A su vez, el indicador de cubrimiento (medido como el cociente entre el saldo de provisiones y el saldo de cartera vencida) consolidó su tendencia al alza durante los últimos años, hasta alcanzar 237,16% finalizando el año 2022. Al desglosar estos registros entre países, se verifica que el indicador de cartera vencida varía entre 0,46% (Venezuela) y 3,95% (Perú) en diciembre del año anterior, mientras que el indicador de cubrimiento varía entre 110,4% (Panamá) y 660% (Rep. Dominicana).

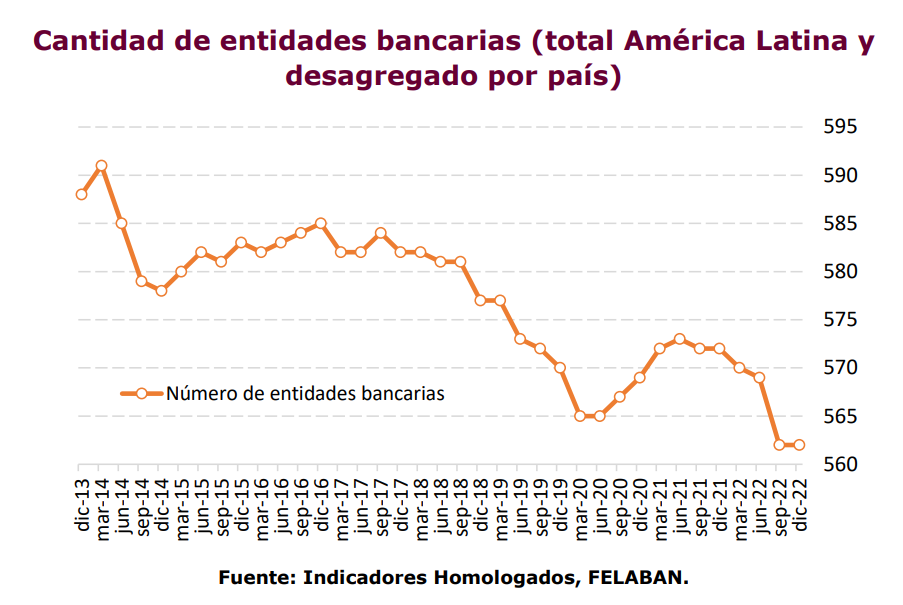

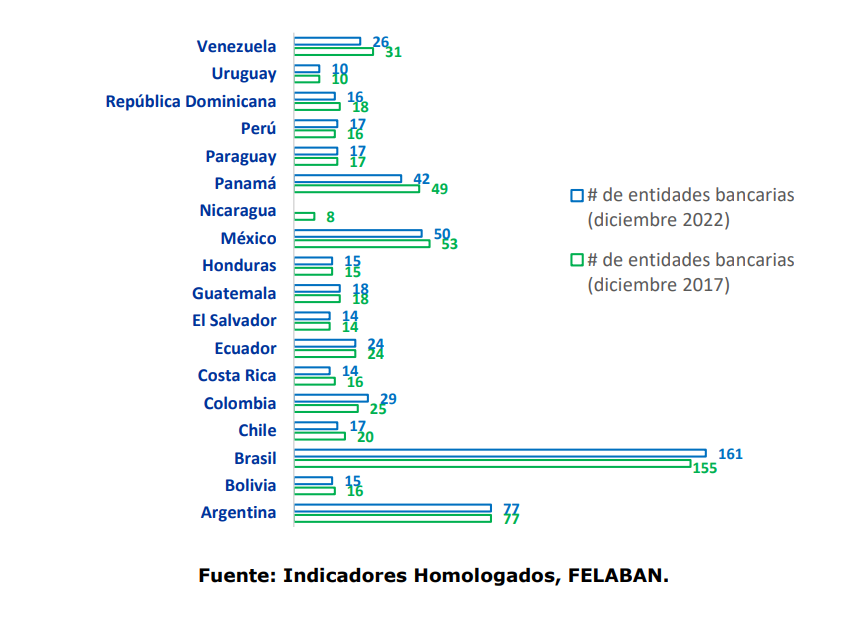

Por otra parte, se continúa observando una ligera tendencia a la baja en la cantidad de establecimientos bancarios en la región durante los últimos años. En diciembre de 2022, 562 entidades bancarias operaban en América Latina, cifra ligeramente inferior (2,67%) al total reportado cinco años atrás (577 entidades bancarias). Al desagregar esta variable por países, se observa un comportamiento relativamente homogéneo en la cantidad de bancos durante el último lustro: cinco países mantuvieron inalterada la cantidad de jugadores bancarios, cuatro países vieron dicho número incrementarse, y ocho países reportaron una menor cantidad de bancos en operación.

Fuente: Indicadores Homologados, FELABAN.

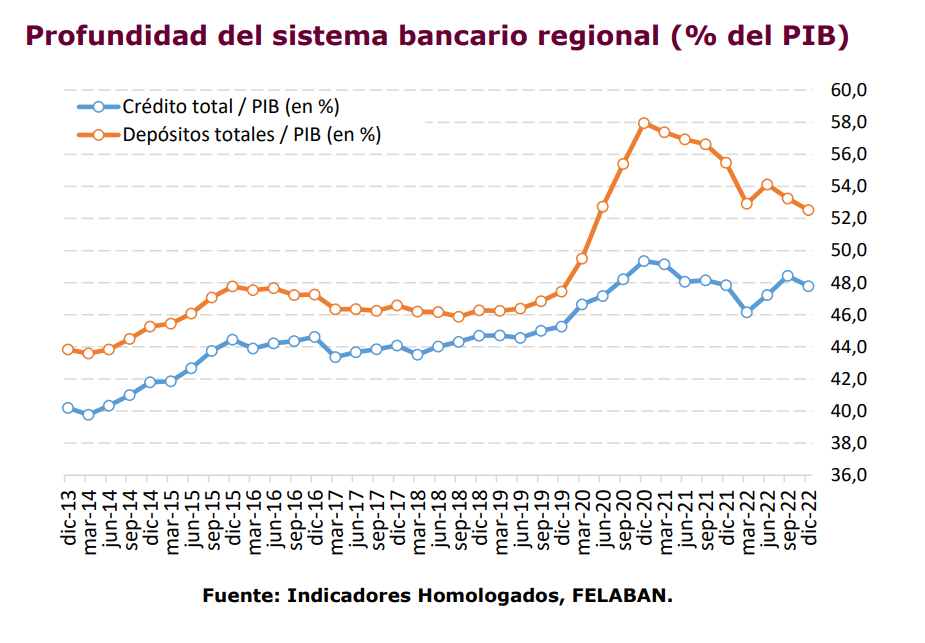

Finalmente, la profundización financiera del sector bancario latinoamericano, medida tanto por la óptica de los depósitos (cociente entre el saldo total de depósitos regional y el producto interno bruto regional) como por el lado de la cartera (cociente entre el saldo de cartera total regional y el producto interno bruto regional) continúa exhibiendo una ligera corrección a la baja. Dicha disminución obedece, principalmente, a un efecto estadístico: la disminución en el producto interno bruto regional es proporcionalmente superior al incremento tanto en el saldo de depósitos como en el saldo de cartera regional. En concreto, el cociente Crédito/PIB de América Latina alcanzó 52,5% al finalizar el año 2022, mientras que el cociente Depósitos/PIB cerró el mismo período en 47,8%.

Fuente: Indicadores Homologados, FELABAN.

Comentarios finales

La coyuntura actual cargada de incertidumbre, inflación y bajo crecimiento económico, constituye un desafío de marca mayor para el sector bancario. Mientras que la coyuntura en los Estados Unidos resulta ser de alta tensión en los mercados financieros, la Reserva Federal sigue siendo enfática en aplicar una política restrictiva en materia monetaria. Este ciclo de alza en las tasas de interés, parece poner fin a un largo periodo 2010-2021 de bajas tasas de interés, expansión de la liquidez y ampliación de las hojas de balance de los bancos centrales. Un expediente parecido se ve en América Latina donde, en promedio, el alza de las tasas de interés ha sido del orden de 788 puntos básicos tan solo en lo corrido del año 2023. Si bien muchos países de la región parecen haber tocado un techo en sus indicadores de inflación, la misma luce alta y lejana de los objetivos propuestos por los bancos centrales. Por dicha razón, nadie espera que en la actuales circunstancias se materialice un cambio de signo generalizado en la política monetaria. Un caso interesante en América Latina es Costa Rica, país que en su última reunión (abril de 2023) redujo sus tasas de interés en 100 puntos básicos (7.5%), dado que sus expectativas inflacionarias parecen converger con las metas propuestas.

La tasa promedio de política monetaria en América Latina es del orden de 16.43% en abril de 2023. Son casi 714 puntos básicos por encima del mismo indicador en abril de 2022. En abril, los bancos centrales de Argentina, Colombia y Guatemala incrementaron sus tasas de interés de política monetaria. En Argentina se busca “propender hacia retornos reales negativos” en moneda local. Una inflación que supera el 100% sigue manteniendo en alerta a todos los agentes económicos, en especial al banco central. En Colombia, se observa que las expectativas se mantienen por encima de la meta (3%) para finales del año 2023 al ubicarlas en 7.2%. Esto, sumado a un aumento de los precios de los combustibles, ha moderado el optimismo sobre la inflación de parte de los agentes privados. Mientras tanto, en Guatemala, el banco central reafirmó su compromiso para la convergencia de la inflación futura a niveles

más bajos que el actual de 8.71%. y en abril aumentó las tasas de interés en 25 puntos básicos.

Tal y como lo muestra la experiencia de los Estados Unidos de marzo y abril de 2023, un aumento de las tasas de interés de la economía no está exenta de riesgos para los agentes económicos. Contrario a la sabiduría convencional, un aumento de tasas de interés conlleva riesgos financieros que se encarnan en la desvalorización de los títulos de deuda pública. Los mismos, además, están sujetos a las complicaciones macroeconómicas derivadas de la política fiscal y los factores de riesgo país. Este mayor riesgo se transmite a los balances de los tenedores de títulos y puede derivar en pérdidas que van directamente al balance. Todos los agentes financieros profesionales son inversionistas de portafolio: en este caso bancos, fondos de pensiones, casas de bolsa y compañías de seguros han sido históricamente compradores de títulos de deuda soberana, cuyos precios fluctúan diariamente con la coyuntura.

Estos riesgos deben acotarse, mitigarse y quizás castigarse de manera anticipada ante los vientos que soplan en los altos costos del financiamiento. De lo contrario, altos costos pueden pagarse por estas omisiones. Una coyuntura de altas tasas de interés también conlleva desincentivo de la actividad crediticia, lo cual es un reto para la región y su sector bancario. Ya en otros informes hemos advertido que una situación de bajo ahorro macroeconómico, reducción de la formación bruta de capital fijo y agotamiento del consumo de los hogares en la coyuntura 2021-2022 es una de las causas de una reducción de las fuentes de crecimiento. Si a esto sumamos la restricción monetaria y los bajos grados de libertad de la política fiscal, se avizora un entorno complejo para la expansión y la rentabilidad. Una coyuntura de tal naturaleza pone bajo la mirada la posibilidad alta de aumento de los impagos en el crédito y un deterioro de la cartera de créditos en materia de su calidad. En ese sentido, sabemos que los administradores bancarios conocen su negocio y buscarán alternativas para que la banca latinoamericana continúe demostrando su capacidad de resiliencia en momentos adversos.