1. Editorial

Mientras el mundo está al vilo de las tensiones y escalada que se pueda presentar entre Rusia y Ucrania diversos acontecimientos vienen marcando los hechos mundiales con velocidades inusitadas.

China ratifica su líder de partido y el mismo muestra unos importantes cambios en su forma de gobernar y ver el mundo. Es de esperar que el gigante asiático impulse por una mayor participación en el nuevo orden internacional. Es de esperar que, dado que el mismo en el frente monetario no ha cambiado desde el final de la segunda guerra mundial, se vea sometido a cambios en la presente década. También es importante tener en cuenta que China tiene un papel renovado a los mercados emergentes y en particular hacia lo que representa América Latina. Según el Council of Foreing Relations1 los intereses de China en la región no son nuevos y crecientes para encontrar mercado de sus productos, apoyo en la geopolítica actual y cooperación en temas como la infraestructura, y los sistemas de defensa.

Simultáneamente, el nuevo gobierno del Reino Unido y el efímero paso de Liss Truss deja unas interesantes enseñanzas. La situación económica y en particular de las finanzas públicas exige mensajes y planes claros, verificables y mesurables. Dada la sensibilidad de la situación económica actual, flaco favor se hace cuando los planes son ligeros o no contienen verosimilitud desde el punto de vista de las finanzas públicas y la macroeconomía.

Hoy ante un fortalecimiento del dólar de Estados Unidos sobre la que no hay antecedentes cercanos, la política pública tiene un amplio reto a la hora de formular sus acciones. El buen juicio, la responsabilidad deben primar. Como todos los mercados emergentes América Latina enfrenta un desafío particularmente importante.

2. Contexto

2.1 La inflación el tema macroeconómico del momento

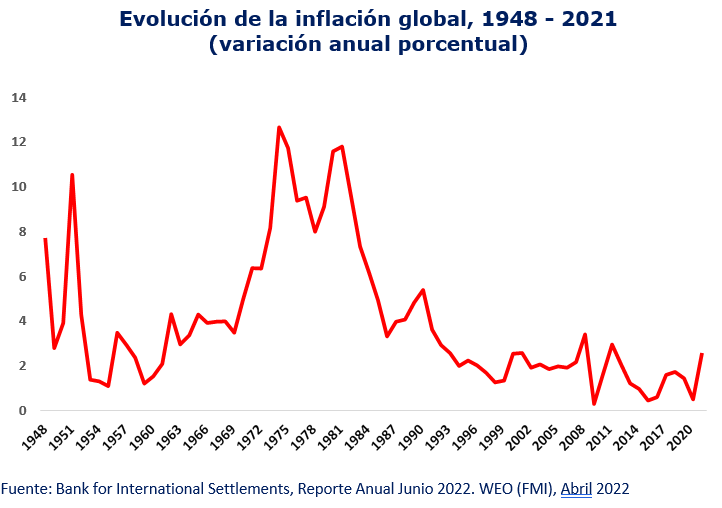

La inflación como fenómeno de largo plazo ha estado signado por momentos de guerra, postguerra, desconfianza en las instituciones, financiaciones monetarias del déficit fiscal y depreciaciones que tienen características de crisis financieras. Momentos adversos en materia de precios se han experimentado a nivel mundial con temas como la ruptura del Tratado de Versalles (1930), el desmantelamiento de la Unión Soviética (1991), y la crisis de la deuda externa en la mayoría de los países de América Latina (1982). La inflación de finales de los años setenta y comienzos de los años ochenta en los países industrializados, muy asociada a los problemas de abastecimiento de petróleo, marcó un punto muy importante para el combate de la inflación. Si bien en el presente siglo la inflación parecía controlada, e incluso un comentarista de la cadena Bloomberg (17 de abril de 2019) se preguntaba “¿si el capitalismo mató la inflación?”, una nueva situación de guerra, pandemia, transporte, energía y, para algunos, un proceso de desglobalización, pone

en jaque la estabilidad macroeconómica. Se esperan meses de tensión financiera dado el actual flagelo de precios altos.

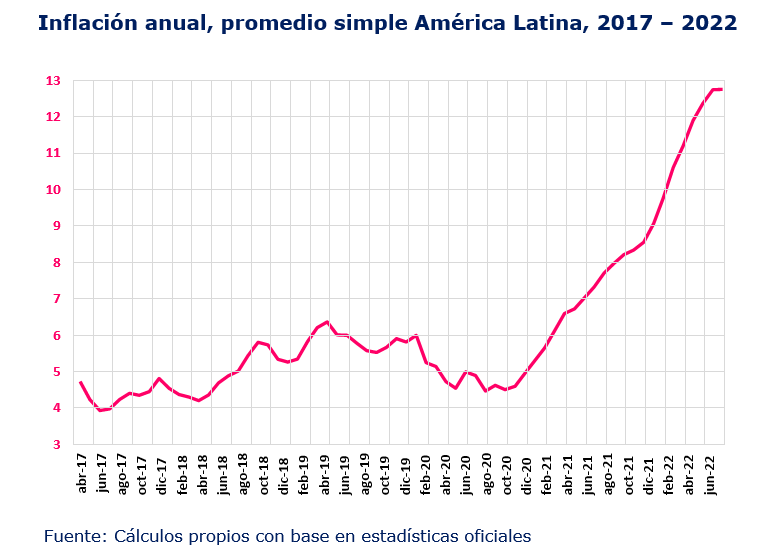

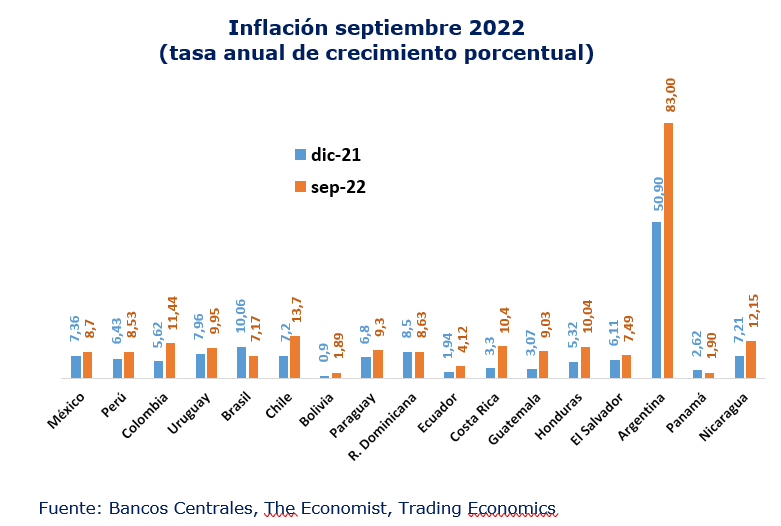

Inflaciones elevadas han sido la nota predominante los últimos 12 meses en la inmensa mayoría de países del mundo. Si bien la política monetaria luce limitada para frenar el problema actual en el corto plazo, algunos hechos estructurales parecen brindar señales de un alivio.

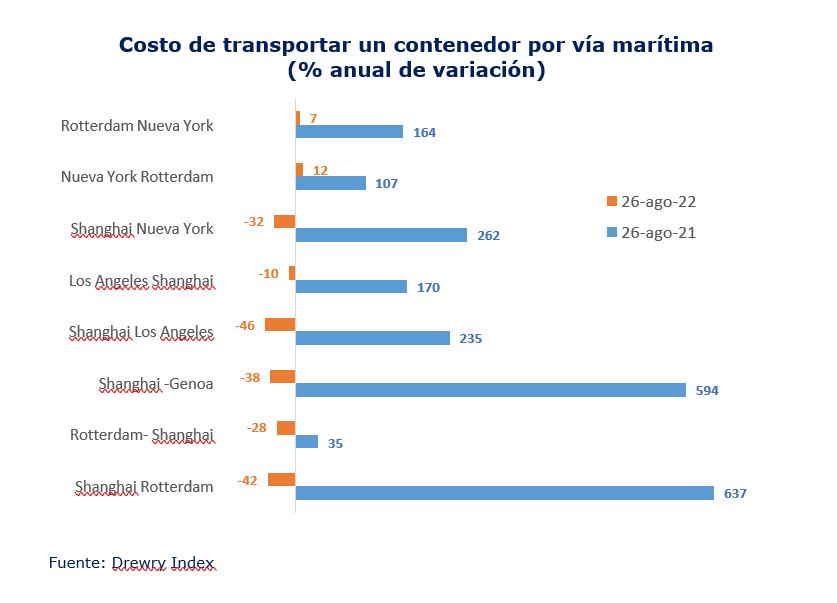

De acuerdo con Drewry Index, los costos de transporte de los contenedores caen en casi un -39% anual entre agosto de 2021 y el mismo mes de 2022. Los picos de costos se dieron en los meses de agosto y septiembre de 2021, cuando el índice se incrementó en un 359% anual, evidenciando congestión, atrasos y dificultades para el transporte.

Una reducción de los costos de transporte parece responder a una descongestión de los puertos a nivel mundial. De acuerdo con Fitch Ratings, los puertos de los Estados Unidos se han descongestionado en un 80% y los tiempos de entrega se han reducido sustancialmente en el año 2022.

Sin embargo, hay que decir que los riesgos no han desaparecido ni disipado. La política de cero COVID19 de China puede generar retrasos en la producción mundial y afectar cadenas de producción. Igualmente, una menor provisión de gas afectaría directamente muchos procesos industriales de manufactura a nivel mundial. Lo positivo de estos menores costos de transporte es que, en el corto plazo, impactará la inflación a la baja, generando así un respiro para la economía y la política monetaria que preocupa a los gestores de los bancos centrales mundiales.

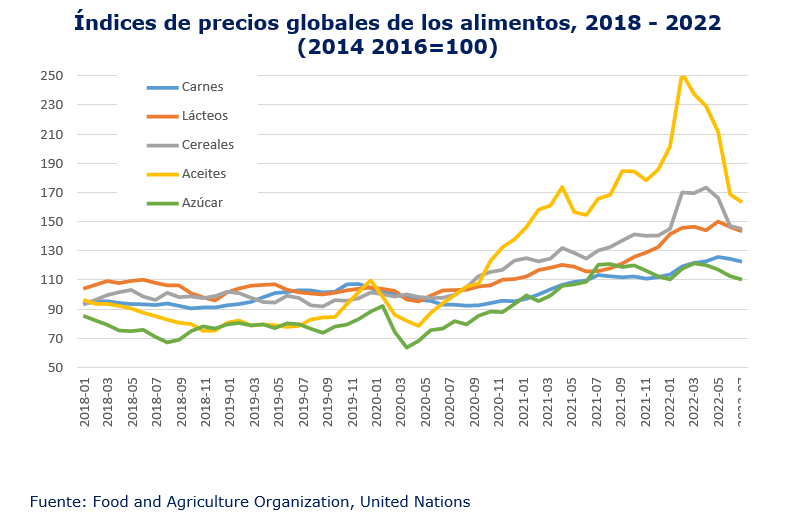

Otro factor a favor tiene que ver con que, de acuerdo con las cifras de FAO (Food and Agriculture Organization), con corte a agosto de 2022, los precios globales de los alimentos morigeraron su dinámica reciente. El crecimiento anual es del orden de 7,8% (a agosto 2021), casi la mitad del observado en el mes de julio pasado (15% anual). La reanudación de exportaciones ucranianas de cereales, la caída del precio del sorgo y el mantenimiento de los precios globales del arroz contribuyeron a este

resultado. Otro factor importante es la caída de los precios de los aceites, donde el girasol es el más importante e Indonesia resulta ser un proveedor importante. Esta moderación puede ser un factor que contribuya a una menor inflación global. Sin embargo, factores climáticos como una sequía en Europa amenazan la producción y el abastecimiento de productos como el aceite oliva en un 50%. Italia y España serían los países más afectados en dicho sentido2.

2.2 Diversos factores llevan múltiples tensiones en el mundo energético

En la actual coyuntura mundial, la inflación vuelve a ser un problema macroeconómico. Su duración, intensidad y origen son tema de discusión y de acciones para la política monetaria. Casi ningún país del mundo está actualmente exento de este fenómeno.

Si bien, en junio de 2021 muchos de los banqueros centrales veían el fenómeno como una coyuntura “transitoria” y de corto plazo, las percepciones han cambiado a medida que pasan los meses. Los desbalances macroeconómicos, las disrupciones en el comercio mundial, y una demanda en recuperación versus una oferta restringida eran el diagnóstico general.

En febrero de 2022, la guerra en Ucrania y las tensiones en Europa abrieron una peligrosa puerta al desabastecimiento energético y una crisis con alcances que pueden ser globales.

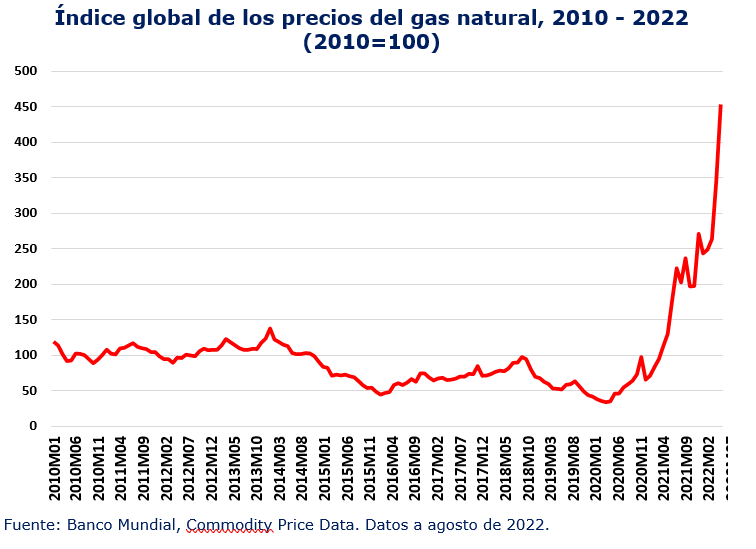

Una de las causas de la inflación actual está íntimamente relacionada con los precios de bienes energéticos. Jason Bordoff, profesor de la Universidad de Columbia, menciona que por primera vez el mundo se enfrenta a una crisis energética con alcance global. Los altos precios de bienes como el gas natural y la gasolina golpearán a los hogares en todos los continentes. Mientras algunos países desarrollados y emergentes tienen algún margen de maniobra, son muchos los que carecen de suministro propio y se tendrán que someter a lo que ocurra con los precios internacionales del mismo.

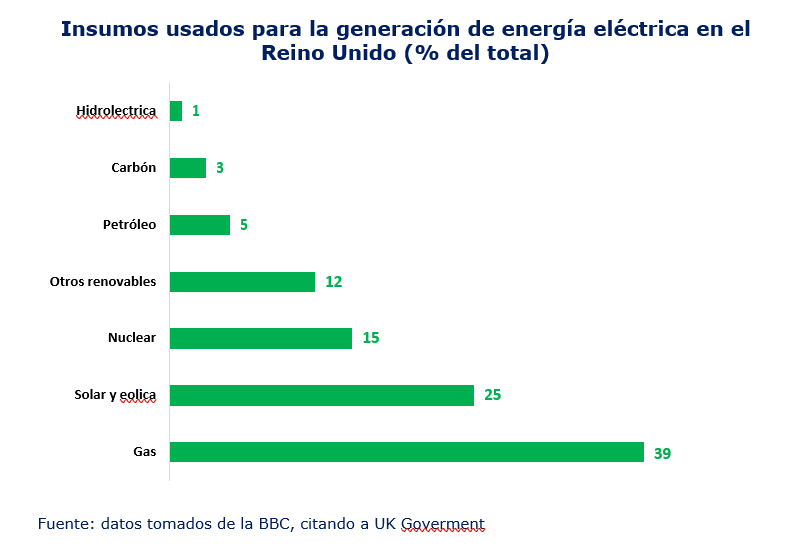

La guerra de Ucrania ubicó a Europa como uno de los primeros frentes en dicho sentido. El gas natural es un insumo para la generación de energía eléctrica usada en los hogares, en las empresas y en procesos productivos de diferentes indoles. De acuerdo con EUROSTAT, la electricidad usada para los hogares actualmente puede costar cerca de 10 veces mas que hace un año. El 24 de agosto de 2022, la compañía estatal rusa de gas natural Gazprom cerró uno de los ductos de suministro, aduciendo una falla técnica de la misma. Instantáneamente los mercados internacionales registraron temores importantes de volatilidad. Gazprom ha realizado interrupciones paso de del gas a Alemania, por ejemplo, aduciendo fallas o mantenimientos en su línea Nord Stream 1. Por dicha razón, la demanda global de gas crece rápidamente y, con ella, los precios se han elevado en lo corrido del año 2022 en un nivel del 91.7%.

Los lazos entre los precios del gas y los precios de la electricidad son crecientes, razón por la cual los costos de la energía eléctrica aumentan y presionan al alza la inflación. Según el diario The New York Times, un hogar británico vería un costo anual de la energía cercano a las 3.500 libras esterlinas. Según el Bank of England3, la inflación en Reino Unido llegaría al 13% en octubre próximo, dadas las presiones de precios de la energía. El gas natural un insumo clave para generar energía eléctrica, cocinar, calentar el agua, y ser bien intermedio de procesos industriales parece estar en el centro de atención. El Security Council Deputy Chairman Dimitry Medvedev, de Rusia4, mencionó que, a fines del año 2022, el precio de 1000 metros cúbicos de gas natural sería superior a los USD 5.000.

Europa importa el 57% de sus energéticos, mientras que solo Alemania alcanza el 63% de dependencia de productos energéticos, en su mayoría de Rusia. Este último amenaza con no volver a la normalidad del suministro de gas hasta que las sanciones económicas sean levantadas del todo5. Rusia tendría una perdida de ingresos cercanos a los USD 120.000 millones por dejar de surtir a los países europeos; la revista Time6 considera que, luego de consultar con expertos, el escenario de una cesación del suministro de gas puede ser un escenario posible. Algunos muestran evidencias de que la compensación sería unas mayores ventas al mercado de China por la vía de los gasoductos de Siberia.

Europa como bloque es el primer afectado por la situación de la energía. El invierno 2022-2023 parece ser el primer examen ante una situación que puede estar empezando a asomar su gravedad para la economía, donde empresas y hogares sufrirían insospechadas consecuencias. De acuerdo con el Fondo Monetario Internacional, un recorte del gas ruso a países como Hungría, Eslovaquia y República Checa llevaría una caída del -6% de su PIB7. Llewellyn King8, reconocido analista de los temas energéticos, ha planteado que el invierno 2022 – 2023 en Europa quizás sea el peor desde la segunda Guerra Mundial. La revista The Economist considera que este será un invierno de descontento general que podría terminar en una “gasástrofe”.

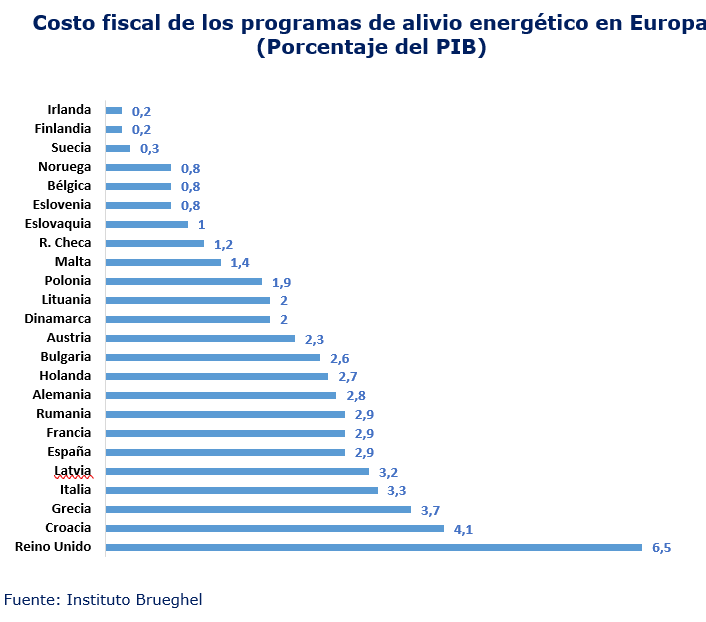

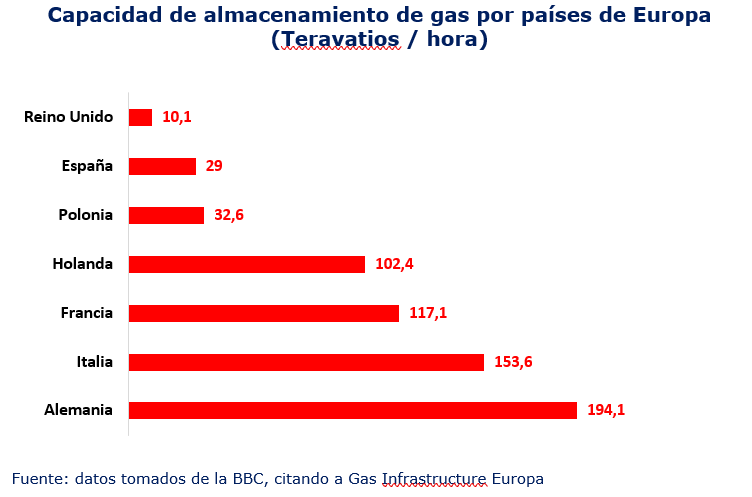

Los países europeos vienen trabajando para que, con cargo al fisco, los hogares y empresas tengan un alivio en las facturas del gas natural y la electricidad. De acuerdo con el instituto Bruegel, los gastos van del 6.5% del PIB en Reino Unido al 0.2% del PIB en Finlandia. Otro tema de mucho interés es el relacionado con la construcción de fuentes de almacenamiento de gas, las mayores importaciones de gas licuado (de EE.UU., por ejemplo) y el uso de carbón y otras fuentes adicionales de energía.

Racionamiento y ahorro son palabras que aparecen en el panorama. Desde fines de septiembre pasado, Alemania9 considera el tema y está en estudio para ser implementado en el mes de diciembre. En el Reino Unido, el diario Financial Times el pasado 2 de septiembre se preguntó si un racionamiento de energía se avecina para el fin de año. Francia empezó a racionar los alumbrados simbólicos de París y reducir el uso de aire acondicionado en lugares públicos (como aeropuertos y museos), así como en los edificios de la administración europea. Un ejemplo lo da la ciudad alemana de Hannover (Alemania) donde, de acuerdo con el WEF, el agua caliente en las duchas de los centros de entretenimiento se ha cerrado y los edificios gubernamentales pueden calentarse hasta un máximo de 20 °C grados centígrados. En Italia, desde el pasado mes de mayo, no se permite que el aire acondicionado en los edificios públicos esté a menos de 19 °C en verano o a más de 27 °C en invierno10. El pasado 7 de octubre de 2022 el diario londinense The Times mencionó en primera plana que, de no haber suficiente suministro de gas, el Reino Unido se enfrentaría a un racionamiento de energía eléctrica de aproximadamente 3 horas diarias.

Según cálculos de Florence School of Regulation11, el centro de la propuesta Europea consiste en bajar la demanda en un 15% de los Estados Miembros entre agosto de 2022 y marzo de 2023.

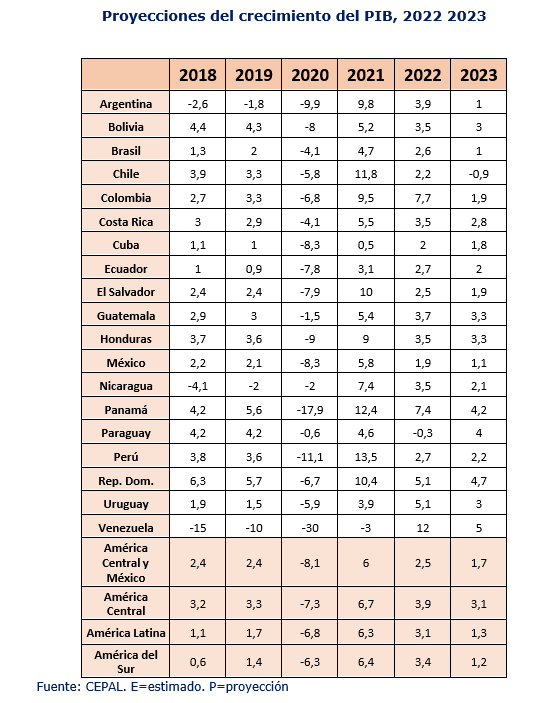

2.3 América Latina: una coyuntura variada donde la inflación también es un tema prioritario

América Latina es una región en la cual, en el último trimestre, distintos acontecimientos marcan la situación.

En el momento de escribir este documento, un tema de mucha importancia es el relacionado con las elecciones en Brasil. A raíz de la primera vuelta, las expectativas de triunfo de ambos implicados se han emparejado, y la definición en las urnas tendrá un margen estrecho.

11 Se contemplan medidas de ahorro de energía eléctrica tales como a) Aceleración de la implementación de medidas que proporcionen alternativas al gas natural en todos los sectores, en particular hacia fuentes de energía limpia. B) Subastas voluntarias o concursos de ofertas para reducir el consumo. C) Promover y en su caso activar contratos interrumpibles. D) Implementar medidas de cambio de combustible para la industria y la electricidad. E) Actualizar los planes de emergencia nacionales de seguridad de suministro de gas y comunicarlos al Grupo de Coordinación de Gas antes del 31 de octubre de 2022. F) Limitación de las temperaturas de calefacción y refrigeración en edificios públicos a menos que sea técnicamente inviable. G) Activación de otras medidas del lado de la demanda previstas en el nivel de alerta en los planes de emergencia nacionales de seguridad de suministro gasista. H) Medidas para reducir el consumo de gas de las centrales contraincendios de gas no crítico.

La importancia de Brasil se reviste en el tema de las políticas económicas que vienen hacia el corto plazo de parte de un eventual nuevo gobierno. Para los analistas especializados, el tema económico tiene que ver con lo fiscal. Mientras que Bolsonaro seguiría con las privatizaciones, Lula tendría un mayor rol en el papel del gobierno en la economía. Ambos candidatos han mencionado que persisten en la continuidad de subsidios a la economía. Mientras Bolsonaro dice que respeta el techo o límite al gasto público, Lula menciona que el mismo puede retirarse dada la necesidad de tener una política fiscal responsable. Lula podría llevar a cabo una política tributaria tendiente a ser mas simplificada y progresiva. Bolsonaro menciona la importancia de promover recortes a los impuestos. Lula promovería el desbloqueo del Acuerdo entre Mercosur12 y la Unión Europea, tema que quedó pendiente hace años y que podría llegar a beneficiar a todos los países del mismo.

Según analistas internacionales y domésticos, los mercados prefieren a Bolsonaro dado su mayor corte liberal y pro-mercado. Sin embargo, las normas donde el techo fiscal de gasto fue cobijado por excepciones, no necesariamente fueron de gusto de los mercados. Hay que decir que los resultados electorales de finales de septiembre mostraron un parlamento más proclive a los intereses políticos de un eventual gobierno Bolsonaro.

Otro tema que captó la atención internacional está relacionado con la negación del referendo de reforma constitucional ocurrido en Chile en septiembre pasado. El mismo fue objeto de polémicas y amplias discusiones dado un corte más estatista y una posible reducción de la iniciativa privada. Ante esa situación se han planteado varios caminos posibles: a) una nueva constituyente por convocar; b) formación de una comisión de expertos para recomendar cambios; c) cambios parciales a la constitución vigente desde 1980; d) dejar la actual constitución sin cambios sustanciales.

Argentina ha venido afinando su acuerdo con el Fondo Monetario Internacional. En un comunicado del pasado 12 de septiembre, la entidad multilateral afirmó que las metas acordadas hablan de “parámetros fiscales y políticas subyacentes para asegurar los objetivos de déficit primario existentes del 2,5 % del PIB en 2022 y del 1,9 % del PIB en 2023, con énfasis en una mejor orientación de los subsidios a la energía, transporte y agua, junto con una mejor priorización del gasto y manejo estricto del presupuesto”. El 12 de octubre, en un examen sobre los avances, el mismo FMI señaló que “se cumplieron las metas cuantitativas pertinentes del programa a fines de septiembre, incluidas las de reservas internacionales netas y el financiamiento monetario del déficit fiscal”.

Colombia, en el marco de un nuevo gobierno que completa 2 meses de trabajo, tiene como principal tema de discusión económica una reforma tributaria. La misma propone recaudar 21 billones de pesos (USD 4.500 millones). En el debate actual, que cursa oficialmente en el parlamento, el gobierno propone reducir exenciones tributarias y aumentar las tarifas impositivas a los segmentos de más altos ingresos. Adicionalmente, se espera gravar temporalmente a los sectores de hidrocarburos (petróleo, carbón y gas natural). Otro sector gravado sería el financiero, con una sobretasa de renta adicional del orden del 3%. Si bien la misma había sido aprobada por el gobierno anterior como una medida temporal, todo apunta a que la misma será de naturaleza permanente.

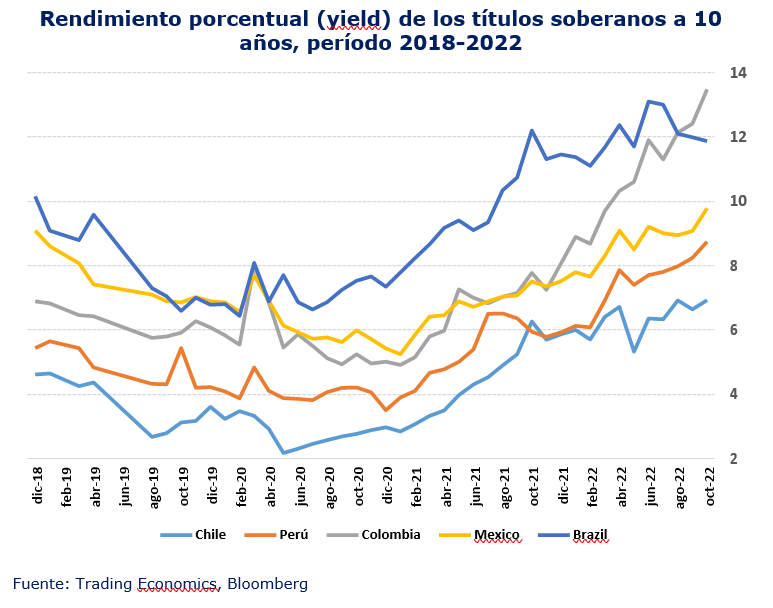

La coyuntura para la región no es fácil. En el primer semestre del año, diversos factores llevaron un pseudo optimismo acerca de la coyuntura. El primero fue un vuelo a la calidad de activos soberanos, que muchos inversionistas internacionales sustituyeron a raíz de la guerra de Ucrania. El mismo se ha desvanecido rápidamente y las referencias soberanas han incrementado sus rendimientos (yields), dando lugar a procesos de desvalorización para los tenedores de títulos. Tras bambalinas, se observa una alta volatilidad de las variables financieras a nivel mundial y un delicado escrutinio, que inversionistas y calificadoras de riesgo internacional elaboran y actualizan sobre el futuro de las finanzas públicas en todos los mercados emergentes. América Latina no es una excepción, y todos los ojos están examinando tanto la trayectoria de la deuda, como las medidas que se adopten para garantizar su sostenibilidad inter temporal.

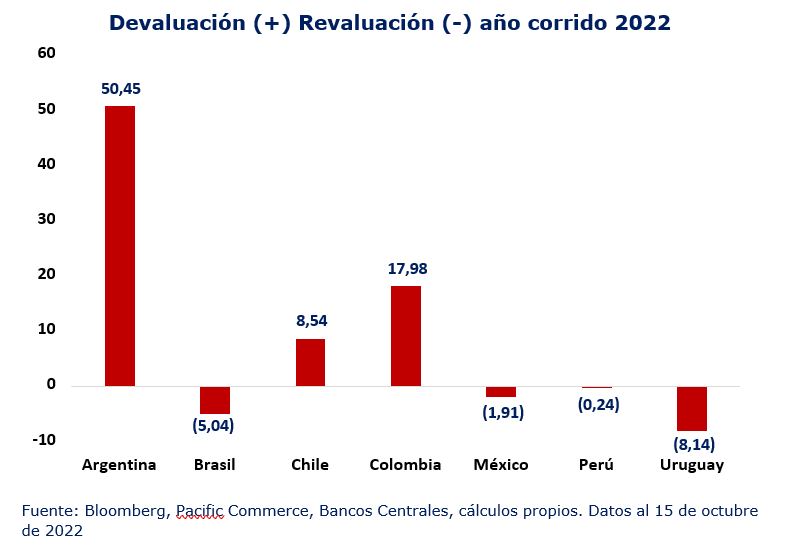

Esta aparente situación del momento abril-mayo, que ya ha sido diluida, dado un aumento de las referencias soberanas, se ha visto refrendada en el campo cambiario. Ante un ambiente de inflación y endurecimiento de las condiciones financieras impuesta por la política monetaria y unos factores locales de riesgo, las tasas de cambio han experimentado momentos de tensión.

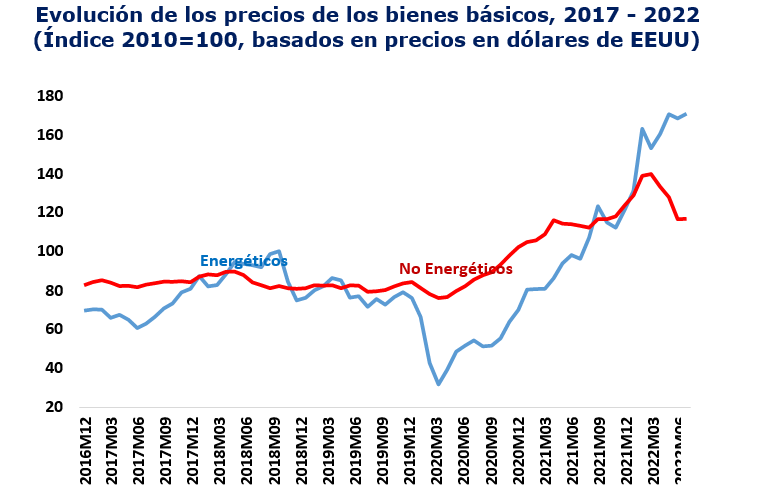

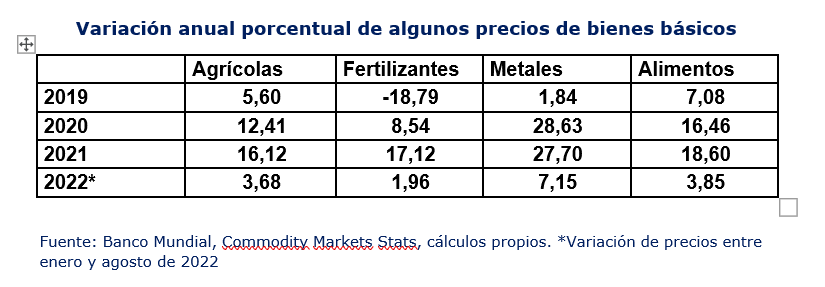

En el campo del comercio exterior, la región no ha podido beneficiarse de un aumento de los precios de los bienes básicos. De acuerdo con CPB Netherlands Bureau, el comercio internacional en el mundo crece un 5.4% en mayo de 2022. En el año 2021, el mismo creció 10.3% anual, mostrando un rebote del año 2020 (-5.2%).

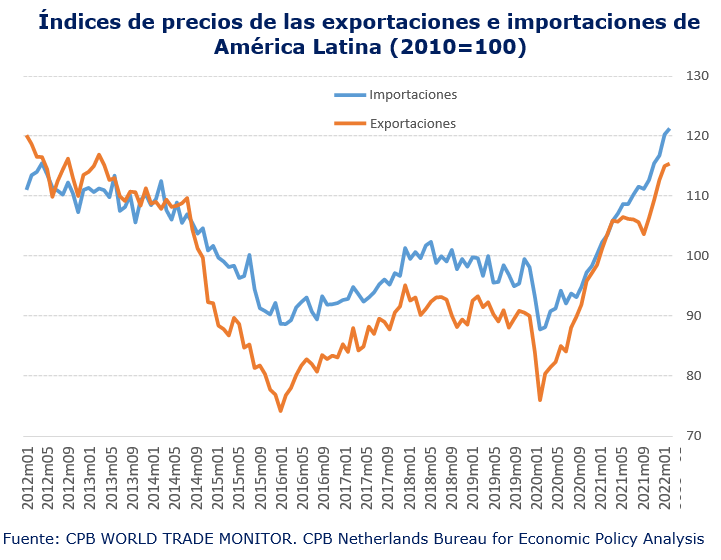

La situación en América Latina resulta ser paradójica. Los precios de las exportaciones crecen en 2022 un 11.2% agregados, mientras que las importaciones registran una variación de 17.1% anual. En el primer caso, las exportaciones se benefician del aumento de los precios de los bienes básicos a nivel mundial. En el segundo, la escasez relativa y los costos de transporte marítimo, sumados al debilitamiento de prácticamente todas las monedas regionales, impactan el valor de las exportaciones. De acuerdo con CEPAL, los términos de intercambio regionales se debilitarían en un -7% en el presente año, por efecto de aumento de los precios de bienes como los fertilizantes (aumentos del 400%) y los alimentos importados. Esto seguramente seguirá teniendo efecto en la inflación regional durante los próximos meses.

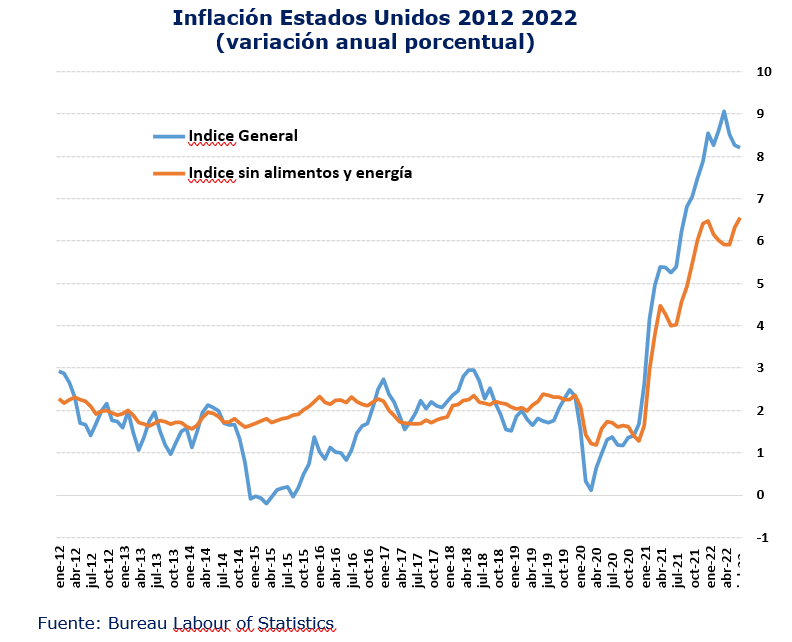

El dato de inflación de Estados Unidos en septiembre muestra una inflación núcleo13 que alcanzó un incremento de 0.6%, por encima de las estimaciones del mercado (0.4%). Los números de septiembre muestran que la inflación núcleo es la más alta de los últimos 40 años, razón por la cual, los futuros de tasa de interés ligados a la expectativa de la tasa de fondos federales alcanzaron una tasa del 4.3%. Los mercados de futuros de renta variable han venido a la baja en la previa a la apertura del mercado, mientras que el dólar tiende a fortalecerse rápidamente. Productos como la gasolina suben un 18.2% anual, y la comida en el hogar un 13%. Los rubros asociados al transporte crecen un 14%, donde los precios de los viajes aéreos muestran una importante contribución a este resultado. Los bonos del tesoro de los Medida de inflación que no incluye en su medición bienes y servicios cuyo precio es muy volátil, como la energía y los alimentos, con el fin de obtener una medida más precisa de la inflación de largo plazo.

Estados Unidos también reaccionan con tendencia a la desvalorización mostrando una curva de rendimientos “invertida”.

3. Coyuntura del sector bancario

3.1 Una coyuntura compleja en el ámbito financiero

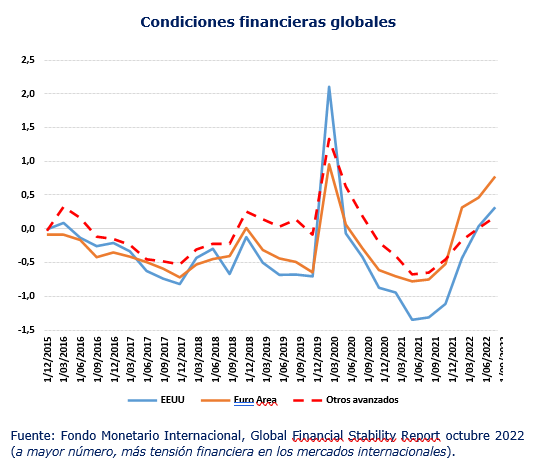

Los mercados financieros internacionales han seguido convulsionados en los últimos meses. Desde que escribimos el último reporte IBE de FELABAN, las variables han mostrado mas volatilidad y sensibilidad a los diferentes problemas que se evidencian en la coyuntura.

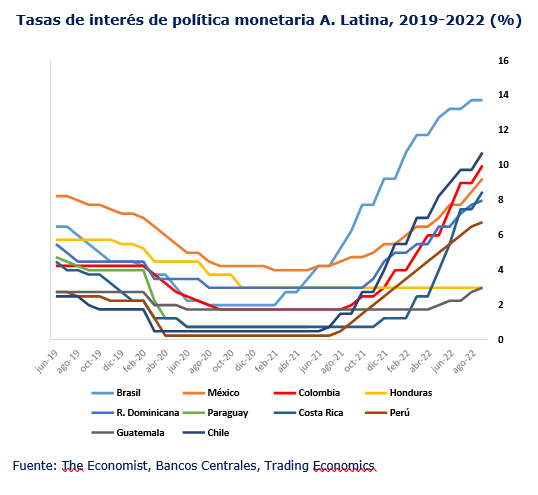

Ante la coyuntura inflacionaria, los bancos centrales del mundo han reaccionado usando su artillería de tasas de interés y políticas monetarias contraccionistas.

Varios acontecimientos han venido ocurriendo en materia de política monetaria dados los brotes inflacionarios que se vienen presentando en la región. Brasil, quien fue el primero en la región en iniciar un proceso de elevación de tasas, ha dado una pausa a las mismas esperando una consolidación de tendencia a la baja en los precios. El Banco Central de Brasil, en uno de sus más recientes comunicados, menciona que, mientras que su meta de precios para el año 2023 se ubica en 3.25%, las estimaciones del equipo técnico para el mismo período ven la inflación en el 4.6%. Para muchos observadores, las dificultades de moderar una inflación que no tiene origen estrictamente monetario, con herramientas de carácter monetario, han generado inconvenientes para los bancos centrales del mundo. El Fondo Monetario Internacional, en su blog semanal (a inicios de septiembre), mencionó que la inflación actual significa dificultades a los bancos centrales en la medida en que, en el mediano plazo, se desanclan las expectativas de precios y se pierde credibilidad en la política monetaria.

El 29 de septiembre, el Banco Central de México aumentó sus tasas de referencia de política monetaria en 75 puntos básicos, evidenciando presiones inflacionarias. El mismo día, el Banco de la República de Colombia (banco central) incrementó sus tasas de intervención en 100 puntos básicos, por debajo de las expectativas del mercado. En el mismo, se reveló que el pronóstico del equipo técnico en cuanto al crecimiento del PIB para 2023 en Colombia sería del 0.7%. Ambos bancos centrales ratificaron su meta de mediano plazo de inflación del 3%.

El fortalecimiento del dólar de los Estados Unidos ha significado una complicación para la exposición al riesgo de empresas y gobiernos en los mercados emergentes y avanzados. Pierre Oliver-Gourrinchas, economista jefe del FMI, menciona en su comentario coyuntural el riesgo de un escalamiento de la guerra en Ucrania, un proceso de descalibración de la política monetaria-fiscal que aumente la volatilidad financiera, y amplifique las vulnerabilidades de países y empresas más expuestas. Otro tema que mira con mucho cuidado, y que se considera un desafío para las economías emergentes, es el fortalecimiento del dólar de Estados Unidos. En ese sentido, valora la tenencia de reservas internacionales como mecanismo de contingencia ante problemas financieros inesperados. El fortalecimiento del dólar ha llegado para afectar a monedas tan tradicionales como el Euro y la Libra esterlina. En la semana del 12 de julio pasado, el Euro alcanzaba la paridad con el Dólar Estadounidense, reflejando la debilidad europea y los efectos de una crisis sin precedentes cercanos

Caso particular ofrece la libra esterlina, que se vio profundamente afectada en la semana del 26 a 29 de septiembre pasados. La libra esterlina experimentó en septiembre la peor caída desde 1992, cuando se presentó un ataque especulativo.

En esta ocasión, la economía está signada por un bajo crecimiento económico, una inversión privada débil, y un creciente déficit de la cuenta corriente. La primera ministra británica Liss Truss propuso un plan económico que subvencione los precios de la energía con un costo de 6.5% del PIB, además de aumentar el gasto militar y de defensa; otra propuesta es una reducción de impuestos en especial para sectores de altos ingresos. El plan no fue bien recibido por los mercados financieros, dado que el mismo exige nuevas emisiones de deuda y mayor dependencia de la misma. Muchos inversionistas criticaron el plan denominado “trussnomics” y liquidaron posiciones financieras en deuda pública. El desequilibrio fiscal de la propuesta podría ser un detonante de más inflación y aumentos del servicio de deuda. A ultramar, el exsecretario del Tesoro Larry Summers no dudó en calificar la propuesta inglesa de “totalmente irresponsable”.

El Bank of England tuvo que intervenir el mercado de deuda pública en aras de impedir una mayor debacle del riesgo soberano, pues el mismo saltó rápidamente en cuestión de semanas.

Por su parte, el Fondo Monetario Internacional, en su reporte del mes de octubre de 2022, ha mencionado que, desde abril, los riesgos financieros se han incrementado. El riesgo de una recesión en muchos países aumenta, la volatilidad de los precios financieros crece (monedas, acciones, bonos soberanos, precios de bienes básicos); y, en algunos países emergentes con poco margen de maniobra, el riesgo de un default es elevado, mientras que la iliquidez amenaza con hacerse más evidente.

El fortalecimiento del dólar exacerba vertiginosamente los riesgos en los Estados Unidos (quien ve menos demanda para sus exportaciones) y para empresas y gobiernos de todo el mundo, tanto emergente como industrializado. La paridad del dólar de EEUU con la libra esterlina y el euro parece ser solo un reflejo de debilidad económica y de la fragilidad financiera del Reino Unido y de Europa. En Reino Unido, todo ha derivado en una crisis política que, en el momento de escribir este informe, trajo como consecuencia la renuncia de la primera ministra Liss Truss.

3.2 Cifras bancarias de marzo de 2022

El sector bancario latinoamericano ha mostrado una importante capacidad para navegar en medio de la mutante situación actual. Tal y como se ilustró en las secciones anteriores, el entorno no luce prometedor dados varios factores de incertidumbre general que afrontan los países. Adicionalmente, los factores de los fundamentales macroeconómicos internos lucen frágiles en algunos países.

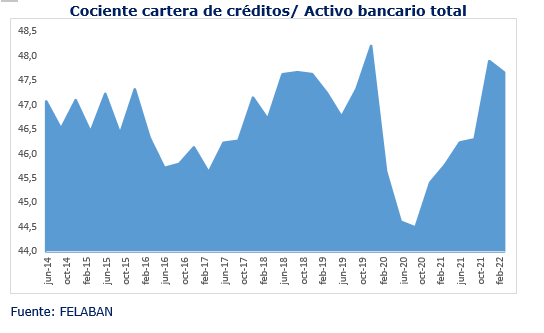

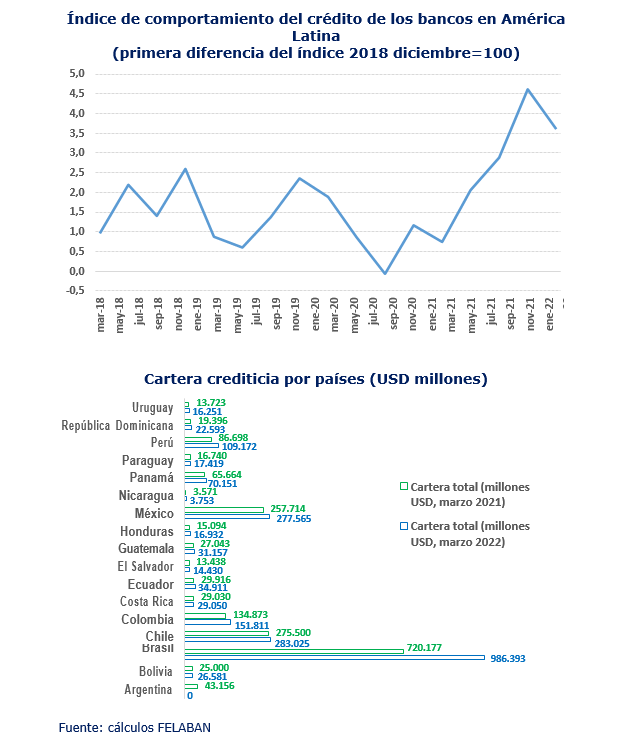

El contexto, sin duda, deja desafíos para la región y para su sistema financiero y bancario. En dólares, los activos de la región crecieron a marzo de 2022 un 13% anual. La actividad crediticia ha seguido su curso dado que la misma ocupa un 47.7% del total del activo.

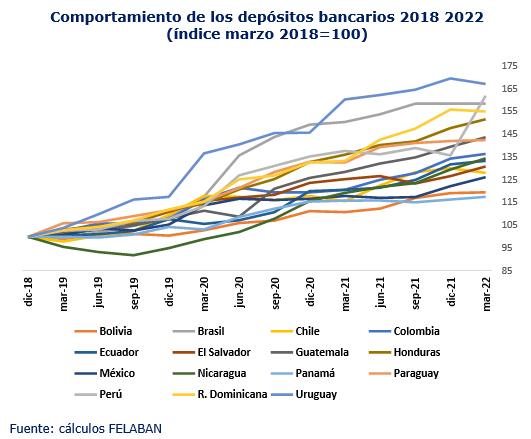

Los depósitos crecieron en marzo a una tasa promedio de 5%. Esto contrasta con la dinámica observada en el mismo período del año 2020, cuando los mismos crecieron a una tasa del orden de 16.9% en promedio.

La actividad crediticia ha sido otro factor de mucha importancia actualmente.

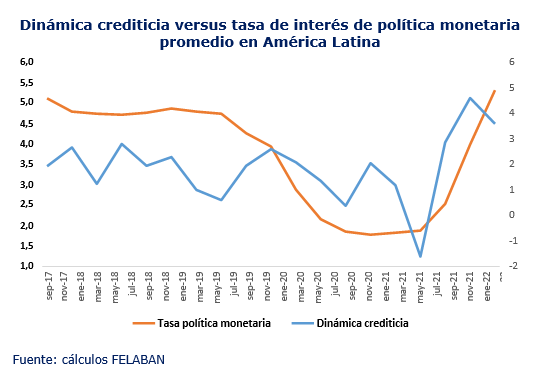

Un período de rebote del crédito en general, ha sido seguido de un período en el cual el mismo decaiga. Menor actividad económica, volatilidad de los precios financieros, elevación de las tasas de interés y restricciones de liquidez conlleve una menor dinámica crediticia en plazos medios. En el primer semestre del año, todo parecía indicar que el riesgo crediticio había mejorado, mientras que los desembolsos aumentaban. El Banco Central de Argentina16 en su encuesta de condiciones crediticias, mostraba flexibilización de las condiciones crediticias en el año 2021 mientras que, para el año 2022, las restricciones volvían a ser parte del repertorio de muchas entidades, dado el riesgo al alza. Una situación similar reportó el Banco de la República de Colombia17 (banco central), quien en su reporte Estabilidad Financiera 2022, da cuenta de un aumento de las restricciones para prestamos en especial en la cartera de consumo.

Es de anotar que, durante el período marzo2020-marzo 2021, la tasa de interés disminuyó en todos los países de la región, como una medida precautelativa que buscaba brindar liquidez y mantener la estabilidad de las variables financieras en un momento de máxima tensión. En marzo de 2021, el Banco Central de Brasil aumentó su tasa de política monetaria ante un brote inflacionario, que finalmente afectó a todos los países. El rebote económico y el aumento de las tasas de interés coincidió con un momento de mayores tasas de interés que no parecieron afectar la dinámica del crédito. Tema diferente ocurre a partir de fines de 2021 y comienzos de 2022, cuando la rápida elevación de tasas, y muy posiblemente, una reducción del ingreso disponible, empezó a complicar los temas crediticios. En ese sentido, los vencimientos de cartera empezaron a tener una dinámica inferior a la del comportamiento de la cartera.

El Banco Central del Perú observó que, en su caso específico, el riesgo crediticio se mantuvo estable. Destacó, por ejemplo, que la morosidad se mantuvo estable en el caso del crédito de consumo, y los castigos cartera jugaron un papel importante en dicho contexto. Muy seguramente una situación diferente puede ocurrir en el caso del crédito empresarial, dado el aumento del costo y uso del capital. La combinación de factores tales como mayor inflación, mayores tasas de interés, devaluaciones y aumento de la tributación en algunos países, desincentiva esta variable de acumulación bruta de capital fijo.

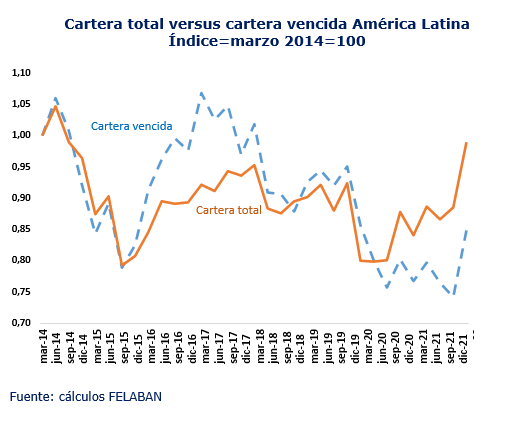

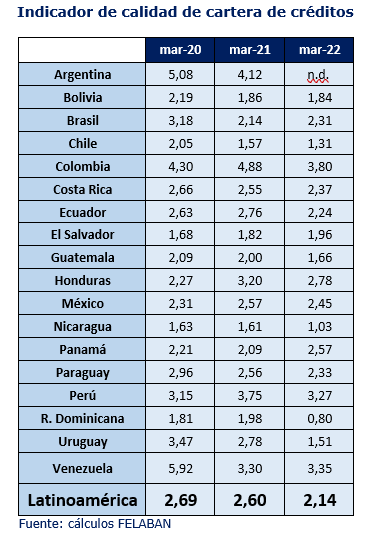

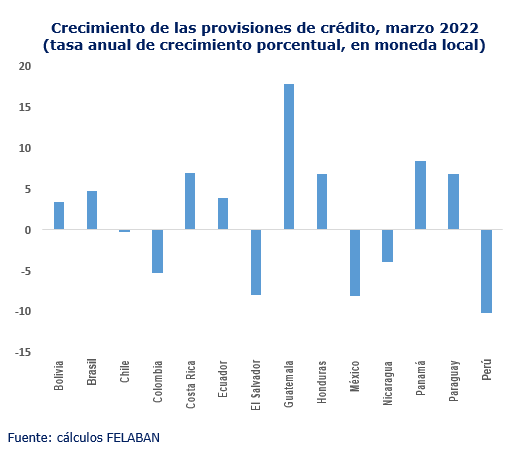

Una perspectiva del crédito muestra que el consumo, quizás reprimido durante los períodos de cuarentenas y confinamiento, ha mostrado un repunte importante. No ha sido igual para las empresas que, en muchos casos, se vieron golpeadas por el comportamiento de la demanda y las dificultades para operar. El Banco Central del Uruguay estima que el crédito a los hogares ha crecido un 3% anual, mientras las empresas apenas registran un 0.2%. Hay que decir que la dinámica del crédito, sumado a los castigos de cartera expresados en forma de provisiones de cartera, dejan como resultado que la calidad de los activos mejora levemente; en marzo de 2022 la misma alcanza un total de 2.14%, mientras que en marzo de 2021 se registró un 2.6%. Aunque bien obsta decir que, al último corte disponible para FELABAN, este comportamiento no es homogéneo para todos los países.

Cálculos realizados por esta Federación encuentran que, en marzo de 2022, la cartera vencida decrece un promedio en -5%. En ese sentido, en países como Chile, Colombia y República Dominicana se observan reducciones importantes en dicho saldo.

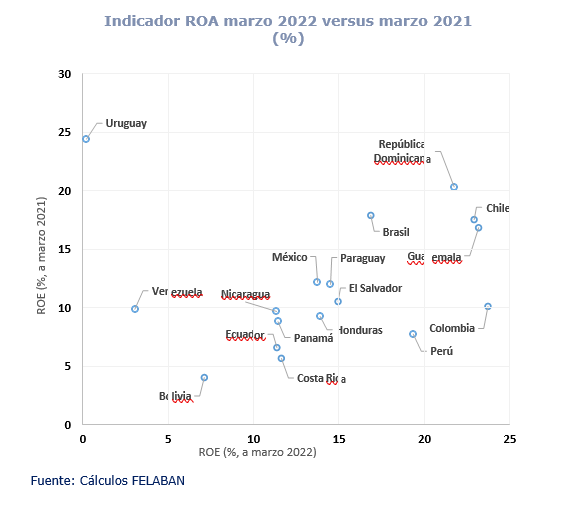

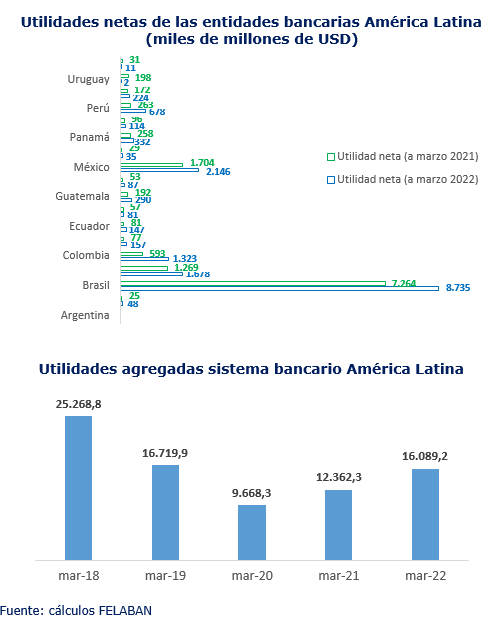

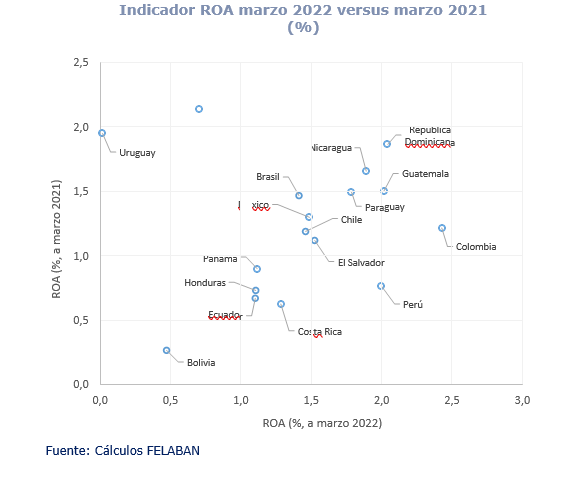

Una importante noticia es que los niveles de rentabilidad siguen recuperándose paulatinamente. A marzo de 2022, en promedio, la rentabilidad del activo (ROA) es del orden del 1.4%, lo cual contrasta con los niveles de la región observados en diciembre de 2020 de 0.86%, uno de los mínimos históricos desde que FELABAN elabora el ejercicio de los indicadores homologados. Sin embargo, este resultado aún es inferior a los datos que se registraron en 2015 y 2016, con una ROA del orden de 1.6% en promedio.